최신보고서

목차

Ⅰ. 들어가며

Ⅱ. 상장회사의 자기주식 보유 및 소각 현황

1. 자기주식의 보유 현황

2. 자기주식의 소각 현황

3. 자기주식 보유기업과 소각기업 특성 비교

Ⅲ. 자기주식 관련 현행 제도의 문제점

1. 자기주식을 의결권 강화에 활용하는 문제

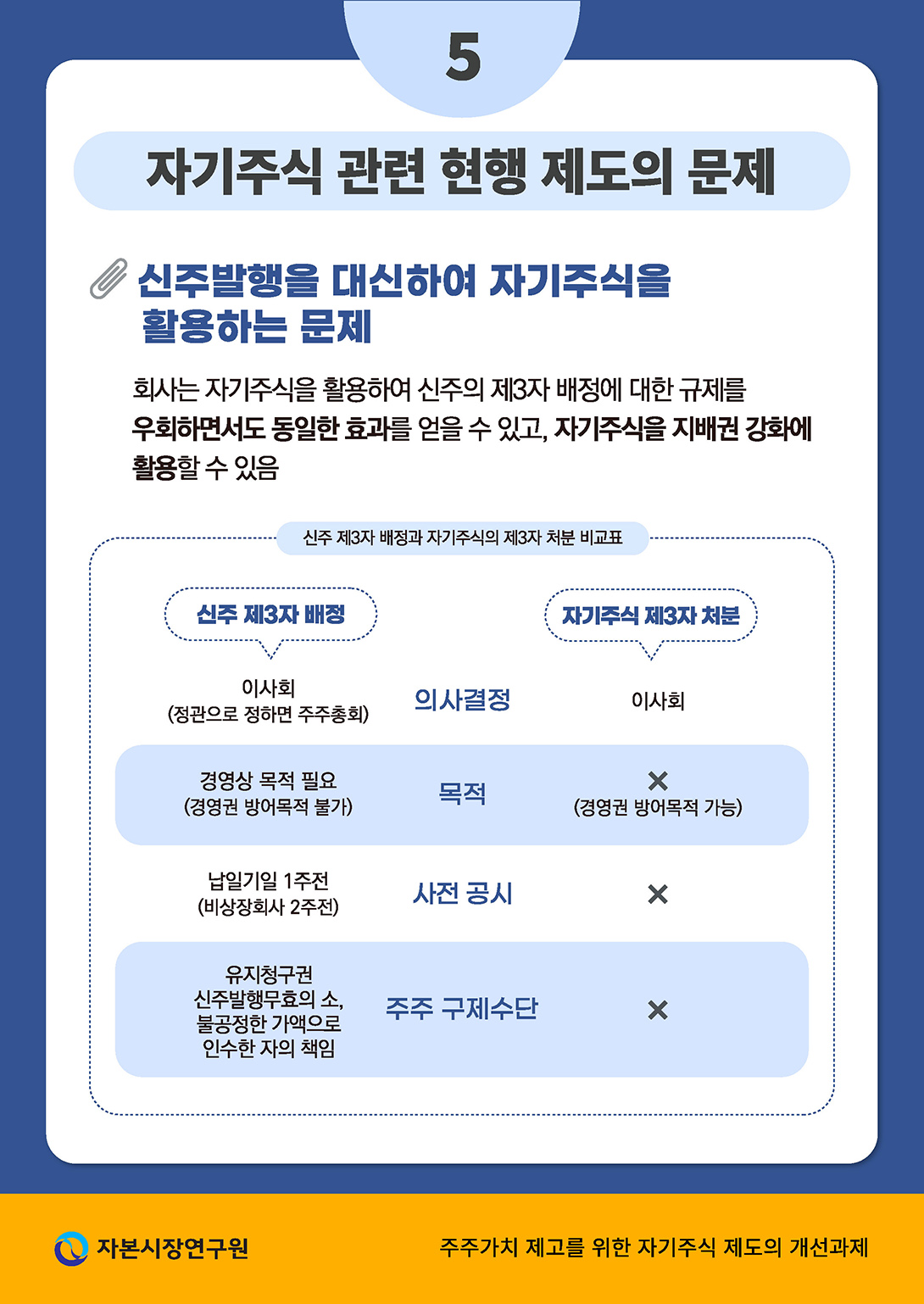

2. 신주발행을 대신하여 자기주식을 활용하는 문제

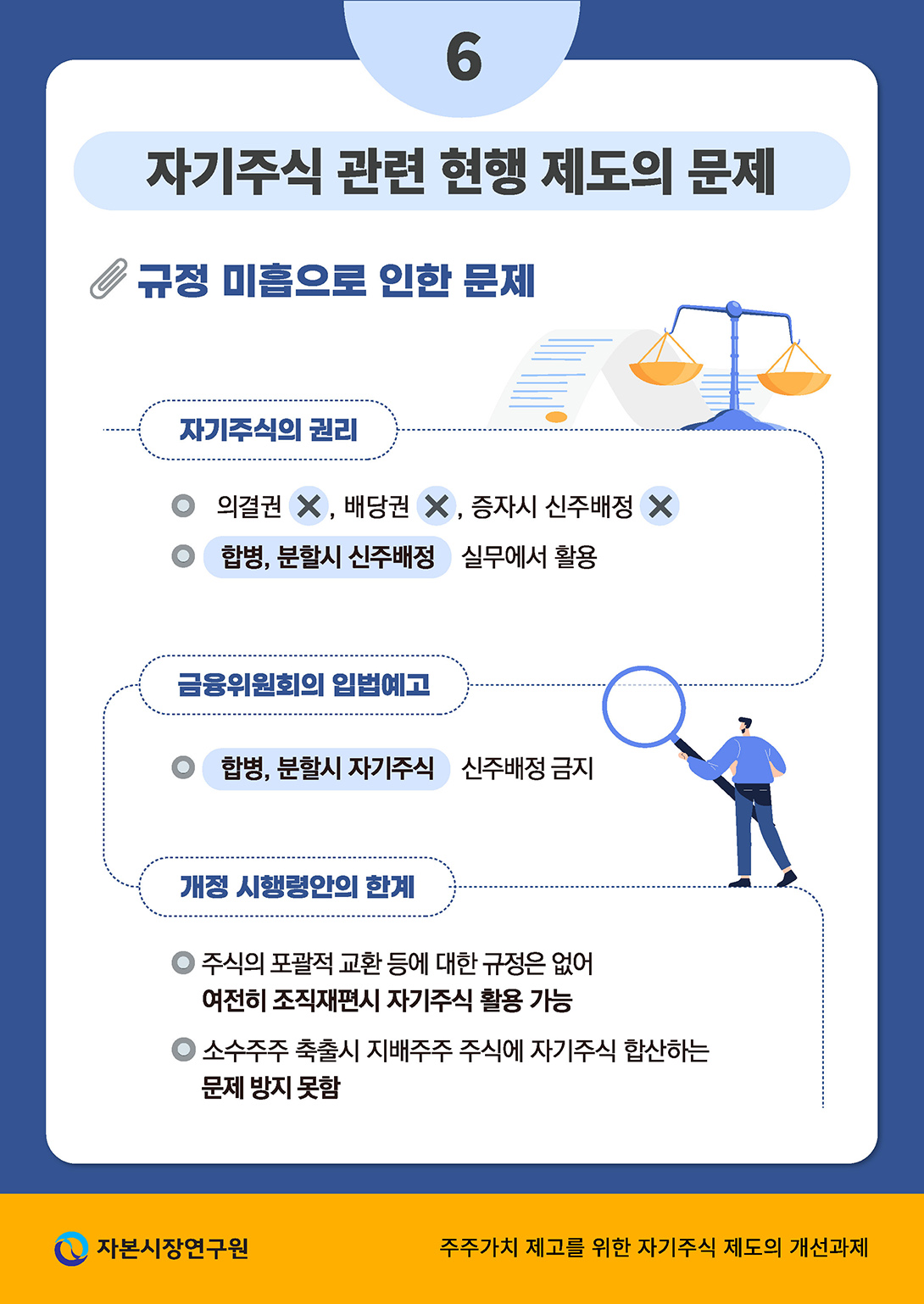

3. 자기주식의 권리에 대한 규정 미흡으로 인한 문제

Ⅳ. 자기주식 관련 해외 입법례

1. 미국

2. 영국

3. 독일

4. 일본

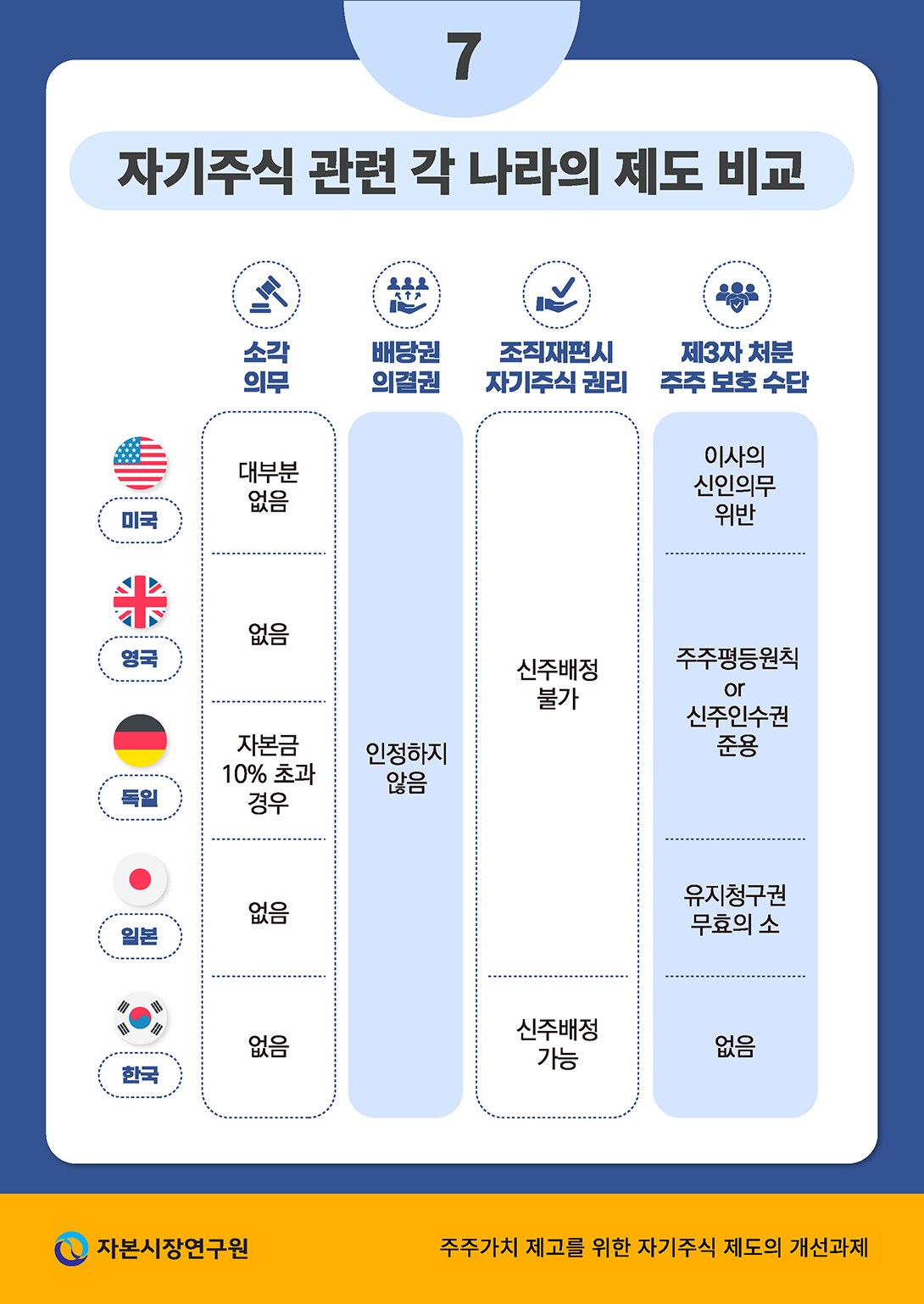

5. 우리나라와 해외 입법례 비교

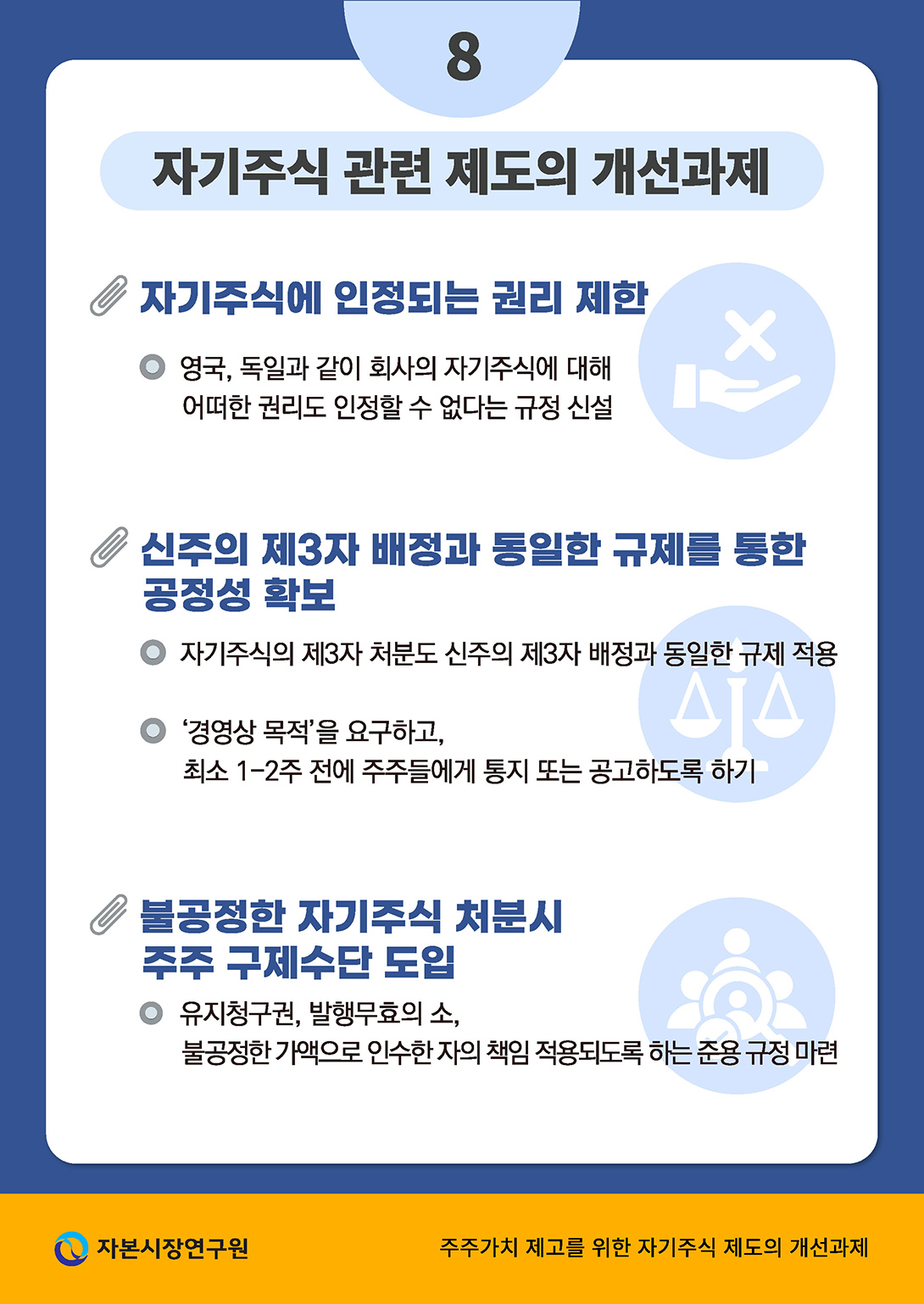

Ⅴ. 자기주식 관련 제도의 개선 과제

1. 자기주식에 인정되는 권리 제한

2. 신주의 제3자 배정과 동일한 규제를 통한 공정성 확보

3. 불공정한 자기주식 처분시 주주 구제수단 도입

Ⅱ. 상장회사의 자기주식 보유 및 소각 현황

1. 자기주식의 보유 현황

2. 자기주식의 소각 현황

3. 자기주식 보유기업과 소각기업 특성 비교

Ⅲ. 자기주식 관련 현행 제도의 문제점

1. 자기주식을 의결권 강화에 활용하는 문제

2. 신주발행을 대신하여 자기주식을 활용하는 문제

3. 자기주식의 권리에 대한 규정 미흡으로 인한 문제

Ⅳ. 자기주식 관련 해외 입법례

1. 미국

2. 영국

3. 독일

4. 일본

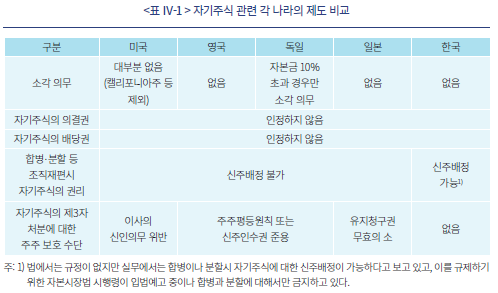

5. 우리나라와 해외 입법례 비교

Ⅴ. 자기주식 관련 제도의 개선 과제

1. 자기주식에 인정되는 권리 제한

2. 신주의 제3자 배정과 동일한 규제를 통한 공정성 확보

3. 불공정한 자기주식 처분시 주주 구제수단 도입

- 요약

- 자기주식의 취득과 소각은 배당과 함께 대표적인 주주환원 정책임에도 우리나라 상장회사들은 자기주식을 보유하고 활용하면서 소각에는 소극적인 태도를 보이고 있다. 2022년 말 기준 자기주식을 보유하고 있는 기업이 전체 상장기업의 67% 이상인 반면, 2022년 자기주식의 소각은 54건으로 전체 상장기업 중 2.2%만 소각했다.

국내 기업들이 자기주식을 소각하지 않고 보유하는 것은, 자기주식을 활용할 수 있는 재량권이 제도적으로 보장된 것이 주 원인이다. 2011년 상법 개정을 통해 회사가 자기주식을 자유롭게 활용할 수 있는 제도는 구비된 반면, 자기주식을 이용해 지배권을 강화하고 주주가치를 훼손하는 것을 방지하기 위한 방안은 마련되지 않았다. 이로 인해 기업에서는 취득한 자기주식을 소각하지 않고 보유하다가 회사의 중요한 의사결정시 자기주식을 우호 주주에게 처분하여 의결권을 확보할 가능성이 있다. 또한 회사는 자기주식 처분을 활용하여 신주의 제3자 배정에 대한 규제를 우회하면서도 동일한 효과를 얻을 수 있고, 인적분할시 신주배정 등을 통해 자기주식을 지배권 강화에 활용할 수 있다. 한편 미국, 영국, 독일, 일본 등 해외 주요국에서는 자기주식에 아무런 권리를 인정하지 않고, 신주의 제3자 배정과 자기주식 처분에 대한 규제차익도 없어 우리나라와 같은 문제가 제기되지 않고 있다.

자기주식의 자의적 활용을 방지하고 소각으로 이어지도록 유도하기 위해서는 근본적인 제도 개선이 필요하다. 먼저 자기주식에 아무런 권리가 인정되지 않음을 명문화하여 해석을 통해 자기주식을 활용하는 편법을 방지하는 것이 필요하다. 또한 신주발행과 동일한 효과를 가져오는 특정인 대상 자기주식의 처분에 신주의 제3자 배정과 같은 규제를 두어 주주를 보호하고, 불공정한 자기주식의 처분에 대해 주주들이 구제받을 수 있는 수단을 도입해야 한다.

Ⅰ. 들어가며

자기주식의 취득과 소각은 배당과 함께 기업 성과를 주주와 공유하는 대표적인 주주환원 정책으로 평가됨에도 상장회사들은 자기주식을 보유하고 활용하면서 소각에는 소극적인 태도를 보이고 있다. 더욱이 상장회사들이 자기주식을 대주주의 경영권 방어 수단으로 활용하여 주주가치를 훼손하고 있다는 의견이 꾸준히 제기되어 왔다. 인적분할시 자기주식을 활용하여 지배주주의 지분율을 강화하는 사례1), 조직재편시 백기사로 자기주식을 활용하는 사례2), 상호주 보유를 통해 우호주주를 형성하고 지배권을 강화하는 사례3)가 발생하고 있다.

이러한 문제는 2011년 상법 개정을 통해 자기주식의 취득 뿐 아니라 보유가 자유로워지면서 더욱 두드러지게 나타나고 있다. 법 개정 이후 상장회사는 취득한 자기주식을 소각하거나 처분하지 않고 보유할 수 있게 되었다.4) 소각목적으로 취득한 자기주식이라 할지라도 소각하지 않고 보유할 수 있으며5), 처분의 시기나 처분의 대상을 이사회 결의로 자유롭게 정할 수 있게 되었다. 또한 2015년 상법 개정을 통해 조직재편시 신주발행 대신 자기주식을 활용할 수 있도록 명문화하였다. 그러나 신주발행과 달리 자기주식의 처분에는 주주 보호 수단이 마련되어 있지 않아서, 불공정한 자기주식 처분이 있는 경우에도 주주들은 구제받을 수 없는 상황이다. 이러한 규제 차익으로 인해 회사는 자기주식을 활용하여 신주의 제3자 배정에 대한 규제를 우회하면서도 동일한 효과를 얻을 수 있고, 인적분할시 자기주식에 신주를 배정하는 방식으로 자기주식을 지배권 강화에 활용할 수 있다. 이처럼 회사가 자기주식을 취득하여 활용할 수 있는 방법이 늘어나다 보니, 자기주식 취득이 주주가치 제고 및 주주환원에 기여하지 못한다는 비판이 제기된다.

이에 2024년 1월 금융위원회는 그동안 지적되어 온 문제를 해결하기 위해 자기주식 제도 개선방안을 발표하고, 이를 구체적으로 실현하기 위한 시행령 및 규정 개정안을 6월에 입법예고 하였다.6) 개정안은 크게 3가지 내용을 담고 있는데, 합병과 분할시 자기주식에 대한 신주배정 금지, 자기주식의 처분시 처분 상대방과 선정사유, 주식가치 희석 효과 등 공시 구체화, 신탁으로 인한 자기주식 취득 및 처분시 직접 취득과 동일한 규제 등을 골자로 하고 있다. 그러나 금융위원회의 자기주식 제도 개선 방안 발표 후에도 자기주식 소각 의무화가 필요하다는 주장이 계속 나오고 있고, 기업들이 자기주식을 통해 주주가치를 훼손하는 가장 큰 사례가 자기주식의 자의적 처분을 통한 지배권 강화의 문제인데 이를 해결하기 위한 방안이 포함되지 않았다.

본 보고서에서는 상장회사의 자기주식 보유 및 소각 현황을 살펴보고, 자기주식 관련 현행 제도의 문제점을 지적한 후 해외 입법례를 통해 시사점을 도출하고 주주가치 제고를 위한 제도 개선 과제를 제안하고자 한다.

Ⅱ. 상장회사의 자기주식 보유 및 소각 현황

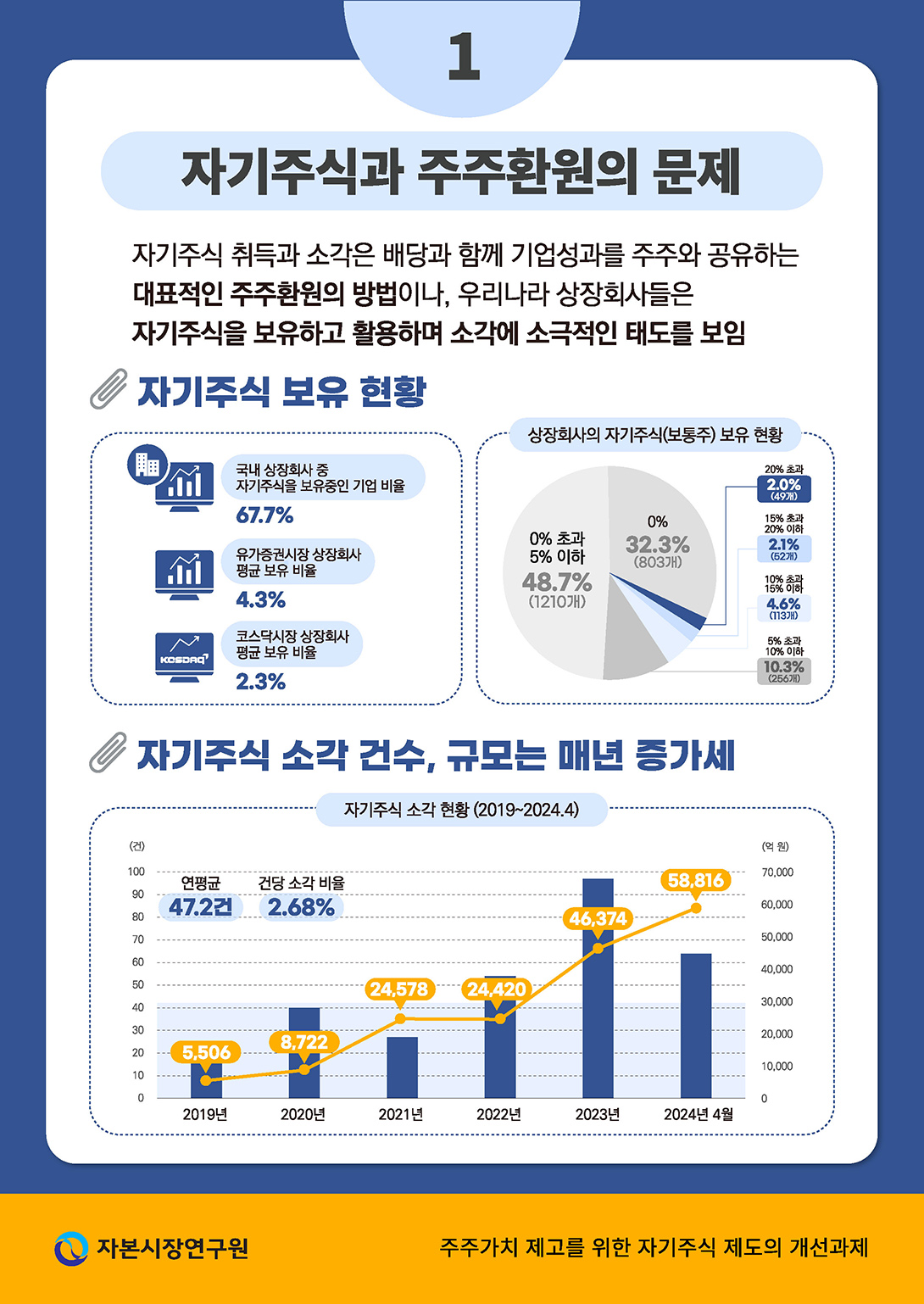

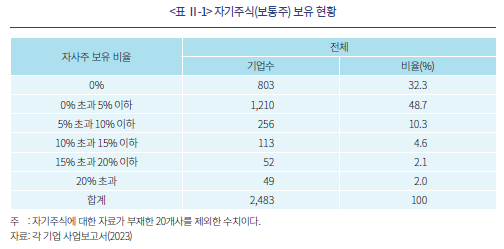

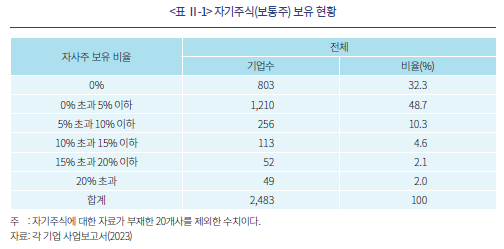

2022년 말 기준 국내 상장기업 중 67.7%는 자기주식을 보유하고 있다(<표 Ⅱ-1> 참고). 그러나 2022년 말 기준 자기주식을 5% 이상 보유하고 있는 기업 중 2023년부터 2024년 4월까지 자기주식을 소각한 기업은 8.1%에 불과했다. 2004년부터 2015년까지의 데이터를 이용한 김우진·임지은(2017)의 분석에 따르면 평균적으로 상장기업은 매년 상장주식 수의 약 2.6%를 취득하여 이 중 약 절반을 처분하고, 약 1/3은 보유하여, 기업들의 자기주식 보유량은 매년 증가하는 추세를 보인다.

주주환원의 관점에서 볼 때, 기업의 자기주식 취득은 배당을 대체하는 방식이 될 수 있다. 그러나 국내 상법상 자기주식 처분이 비교적 자유롭기 때문에 기업들이 주주환원이 아닌 다른 목적으로 자기주식을 취득하고 보유할 가능성이 존재한다. 그럼에도 불구하고 국내 시장은 자기주식 취득에 긍정적인 반응을 보여왔다. 2019년부터 2023년까지 자기주식(보통주) 직접 취득 공시 759건의 주가반응을 살펴본 결과, 취득 공시일부터 2일 동안 약 2.8%의 누적초과수익률을 보였다.7) 국내 선행연구의 결과는 조사 시점에 따라 차이를 보이는데, 2004년부터 2018년의 데이터를 분석한 김우진·임지은(2022)에서는 자기주식 취득 공시 2일 후 누적초과수익률이 약 1%로, 2005년부터 2014년까지의 데이터를 분석한 박정지·신정순(2022)에서는 공시 전후 1일, 5일 누적초과수익률이 각각 2.1%, 3.8%로 나타났다. Shar Lai Phyu 외(2023)는 2009년부터 2019년까지의 데이터를 분석하였는데, 공시 전후 1일, 3일, 5일의 누적초과수익률이 1.13~2.06%로 조사되었다. 미국의 데이터를 이용한 연구에서도 분석 기간마다 시장 반응의 차이는 존재하였으나 평균적으로 1~4% 이내의 단기초과수익률을 보였다(Comment & Jarrell, 1991; Ikenberry et al., 1995; Chahine et al., 2012). 장기성과의 경우 정성창·Yong-Gyo Lee(2003)는 1994년부터 1998년의 데이터를 분석하여 1년 이상의 보유초과성과가 음(-)의 값을 보였다. 2005년부터 2014년까지의 데이터를 분석한 박정지·신정순(2022)에서는 취득 공시 이후 6개월간, 1년간의 보유초과성과율이 각각 11.2%, 16.4%로 나타났다. 2015년부터 2022년의 데이터를 이용한 강소현(2023)에서는 자기주식 간접취득시에는 36.8%, 직접취득시에는 52.8%의 보유초과성과를 보이는 것으로 조사되었다.

국내 기업의 자기주식 소각은 매년 증가하는 추세이며, 시장은 자기주식 처분의 위험에도 불구하고 자기주식 취득에 긍정적인 반응을 보이고 있다. 이러한 상황에서 기업에 자기주식 소각의 의무를 부여하는 것은 향후 자기주식의 취득에 대한 유인을 낮추는 부작용을 야기할 수 있다. 국내 자기주식 제도의 문제는 기업이 보유 중인 자기주식을 자의적으로 활용할 수 있다는 점이다. 이어지는 장에서는 국내 기업들의 자기주식 보유 현황과 소각 현황을 자세히 살펴보고, 자기주식 보유 상위기업과 자기주식을 소각한 기업의 재무구조, 배당, 지배구조를 비교하여 자기주식 보유기업에 잠재된 위험을 점검하겠다.

1. 자기주식의 보유 현황

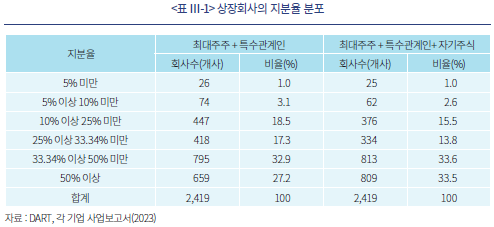

2022년 말 기준 국내 상장기업 중 67.7%는 자기주식을 보유하고 있는 것으로 조사되었다.8) 총발행주식 대비 자기주식(보통주)의 보유 비율은 유가증권시장 평균 4.3%, 코스닥 평균 2.3%이다. 전체 상장기업 중 81%의 기업은 5% 이하의 자기주식을 보유한 반면, 2.0% 기업은 20%를 초과하는 자기주식을 보유하는 등 자기주식 보유는 편중되어 있다. 특히, 자기주식 보유 비율 기준 상위 30개사의 자기주식 보유 비율은 평균 32.6%으로 매우 높은 수준이다.9)

2. 자기주식의 소각 현황

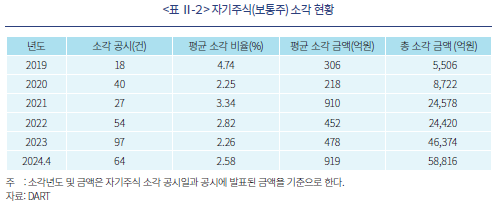

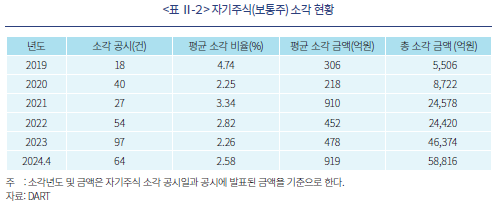

자기주식 소각 현황을 살펴보기 위하여 2019년부터 2023년까지 자기주식 소각 공시를 살펴본 결과, 자기주식 소각은 연 평균 47.2회이었으며, 건별 자기주식 소각 비율은 2.68%로 나타났다. 자기주식 소각은 2019년 18건에서 2023년 97건으로 5배 이상 증가하였다. 소각되는 자기주식의 비율은 2019년 기준 4.74%에서 2023년 기준 2.26%로 감소하였으나, 2023년 공시된 총 소각 규모는 4조 6,374억원으로 2019년 5,506억원 대비 8배 이상 증가하였다.

2024년에는 기업 밸류업 프로그램 등 주주환원에 대한 시장의 관심이 높아진 가운데 자기주식 소각 공시가 예년에 비해 크게 증가했다. 2024년 4월까지 자기주식 소각이 64건 공시되었으며, 소각 주식 비율은 평균 2.58%이다. 공시된 소각 금액은 총 5조 8,816억원 규모로, 2023년 공시된 총 소각 규모를 상회한다.

기업은 자기주식 소각 공시에서 자기주식 취득 방식을 기재한다. 전체 소각 중 기존에 취득해 보유하고 있던 주식을 소각한 경우가 전체의 73.8%로 조사되었다. 자기주식 소각을 위해 주식을 새롭게 취득한 기업은 전체의 26.2%에 불과하였는데, 연도별로 살펴보면 2019년에 48.0%, 2021년 10.7%, 2023년 22.0%로 취득과 동시에 소각하는 기업이 증가하거나 감소하는 추세는 나타나지 않았다.

3. 자기주식 보유기업과 소각기업 특성 비교

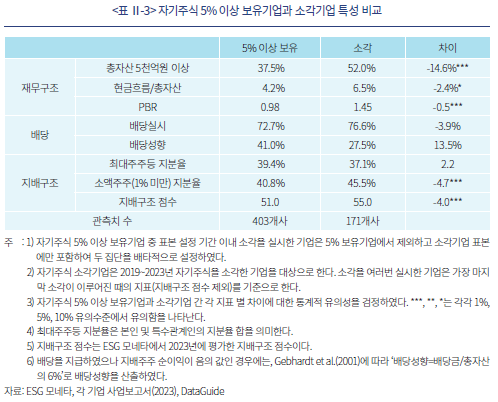

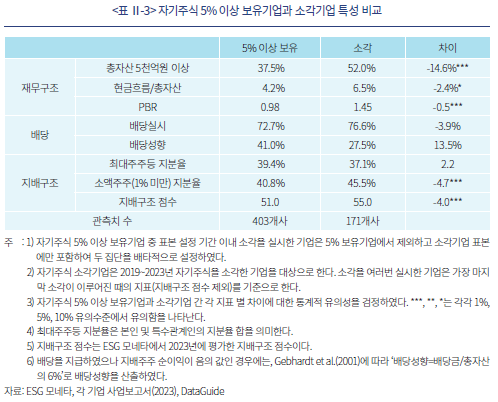

앞서 살펴본 바와 같이 시장은 자기주식 취득을 긍정적으로 평가한다. 그러나 기업이 취득한 자기주식을 소각하지 않고 보유할 경우, 기업이 자기주식을 소수주주에게 불리한 방식으로 처분할 수 있다는 우려가 제기된다. 이에 자기주식 보유율이 높은 기업과 자기주식을 소각한 기업의 재무구조, 배당, 지배구조 등 특성을 비교해 자기주식의 보유 목적과 잠재된 위험을 점검하고자 한다. 2023년에 제출된 사업보고서 기준 자기주식을 5% 이상 보유하고 있는 기업은 전체의 18.9%로, 해당 기업을 자기주식 보유 상위기업으로 설정하였다. 자기주식 소각기업은 2019년부터 2023년까지 자기주식 소각을 공시한 기업 전체(171개사)를 분석 대상으로 설정하였다.10) 자기주식 5% 이상 보유기업 중 표본 설정 기간 이내 소각을 실시한 기업은 소각기업으로 분류해 두 집단을 배타적으로 설정하였다.

자기주식 보유 상위 기업과 자기주식 소각기업의 재무구조 비교를 위하여 자산규모, 총자산 대비 현금흐름, 주가순자산비율(Price Book Value Ratio: PBR)을 살펴보았다(<표 Ⅱ-3> 참고). 해당 지표는 모두 자기주식 소각기업에서 높게 나타났다. 자산 규모를 살펴보기 위한 지표로 표본 중 총자산 5천억원 이상인 기업의 비율을 살펴보았는데, 자기주식 5% 이상 보유기업 중 37.5%, 자기주식 소각기업 중 52.0%의 기업이 총자산 5천억원 이상으로 나타났다.11) 김우진·임지은(2017)도 규모가 작은 기업일수록 취득한 자사주를 다양한 목적으로 활용하기 위해 처분하지 않고 보유한다는 결과를 보인 바 있다. 기업의 재무성과를 파악하기 위한 지표로 총자산 대비 현금흐름 비율을 살펴보았는데, 자기주식 5% 이상 보유기업에서 평균 4.2%, 자기주식 소각기업에서 6.5%로 나타났다. PBR의 경우 자기주식 5% 이상 보유기업은 평균 0.98인 반면 자기주식 소각기업은 평균 1.45로 나타나 시장에서 자기주식 소각기업을 보유기업에 비해 긍정적으로 평가하고 있는 것을 확인할 수 있었다. 박진혁 외(2023)는 자기주식 보유가 시장에서 정보의 비대칭성을 증가시키는 반면, 자기주식의 소각은 시장에서 비대칭성을 감소시키는 것을 발견하였는데, 자기주식 보유로 인한 비대칭성의 증가가 시장에서 기업가치를 낮추는 요인으로 작용하였을 수 있다.

배당 관점에서 보면 자기주식 보유 비율이 높은 기업이 주주환원에 소홀하다고 평가할 수 없다. 자기주식 5% 이상 보유기업 중 72.7%, 자기주식 소각기업 중 76.6%가 배당을 실시하였는데 그 차이는 통계적으로 유의한 수준은 아니다. 배당성향을 기준으로 살펴보면 자기주식 5% 이상 보유 기업이 41.0%, 소각기업이 27.5%로 자기주식 보유기업의 배당성향이 오히려 더 높게 나타났다. 이 차이 역시 통계적으로 유의한 수준은 아니나 자기주식 보유기업이 주주환원에 소홀하지 않음을 확인할 수 있는 근거로 볼 수 있다.12) Jagannathan et al.(2000)에 따르면 영구적인 현금흐름의 개선이 일어난 기업은 배당을, 일시적인 현금흐름의 개선이 일어난 기업은 자사주 매입을 주주환원의 방식으로 선택한다. 기업 간의 평균 업력을 비교하면, 자기주식을 5% 이상 보유한 기업은 39.8년인 반면 소각기업은 33.4년으로 자기주식을 소각한 기업들의 업력이 짧았다. 이러한 점에서 자기주식 보유 비율이 높은 기업은 현금흐름의 예측가능성이 높기 때문에 주주환원의 방식으로 배당을, 업력이 짧은 기업들은 재무적 유연성 확보를 위해 자기주식 소각을 선택하였을 수 있다. 또한 배당을 통한 주주환원을 하는 기업들이 자기주식을 소각하지 않고 보유하고 있다는 것은 주주환원이 아닌 별도의 목적으로 자기주식을 취득할 가능성을 시사한다.

지배구조를 비교하는 지표로 최대주주와 특수관계인(이하 최대주주등)의 지분율, 1% 미만 주식을 보유한 소액주주(이하 소액주주)의 지분율을 비교하였다. 그 결과 자기주식 보유 상위 기업들의 최대주주등 지분율이 39.4%로 소각기업의 최대주주등 지분율 37.1%에 비해 높게 나타났으나 그 차이가 통계적으로 유의하지는 않았다. 반면 소액주주 지분율은 자기주식 보유 상위 기업에서 통계적으로 유의한 수준으로 낮게 나타났다. 소액주주 지분율은 자기주식 5% 이상 보유기업에서는 40.8%인 반면 소각기업에서는 45.5%로 높은 값을 보였다.13) 추가로 ESG 모네타에서 평가한 지배구조 평가 점수를 살펴보았다. 해당 점수는 이사회 구성과 활동, 주주의 권리, 감사제도, 관계사의 위험, 배당, 공시를 종합적으로 평가한 결과이다. 자기주식 소각기업의 지배구조 점수는 평균 55점인 반면, 자기주식 5% 이상 보유기업은 51.0점으로 낮은 값을 보였다.14) 김효진·윤순석(2010)은 의결지분율과 소유지분율의 차이인 소유지배괴리도15)를 이용하여, 소유지배괴리도가 심한 기업일수록 자기주식 취득이 증가함과 더불어 지배주주의 자기주식 취득이 이익배분의 수단이 아닌 다른 이익추구 수단으로 사용하고 있는 것을 발견하였다. 자기주식 보유 비율이 높은 기업의 지배구조 평가 점수가 낮고, 소액주주 비중이 낮은 것은 해당 기업에서 자기주식이 주주에게 평등하지 않은 방식으로 처분될 위험이 높음을 시사한다.

Ⅲ. 자기주식 관련 현행 제도의 문제점

2011년 상법 개정으로 자기주식의 취득, 처분, 소각에 대한 규제가 모두 완화되었고, 2015년 상법 개정으로 회사가 조직재편시 자기주식을 신주발행을 대신하여 활용할 수 있도록 명문화하였다. 그러나 회사가 자기주식을 자유롭게 활용할 수 있는 제도는 구비된 반면, 자기주식을 이용해 지배권을 강화하고 주주가치를 훼손하는 것을 방지하기 위한 방안은 마련되지 않았다.

회사가 취득한 자기주식은 기본적으로 주식으로서 권리가 정지되기 때문에, 회사가 보유하고 있는 동안 자기주식에 대해서는 의결권 및 배당을 포함한 주식으로서의 권리가 부여되지 않는다. 회사는 취득한 자기주식을 소각할 수 있고, 자기주식의 취득과 소각을 통해 주주환원이 이루어질 수 있다. 그러나 회사는 자기주식을 소각하지 않고 보유하다가 필요한 경우 이사회 결의를 통해 제3자에게 처분할 수 있고, 처분된 주식에는 의결권, 배당 등 주식으로서의 권리가 다시 부여된다. 이로 인해 회사는 의결권 확보가 필요할 경우 제3자에게 처분하는 방식으로 상장회사 간에 자기주식을 맞교환하여 협력 관계를 강화하거나 경영권 안정을 도모할 수 있다. 이하에서는 우리나라 자기주식에 대한 제도의 문제점을 구체적으로 살펴보고자 한다.

1. 자기주식을 의결권 강화에 활용하는 문제

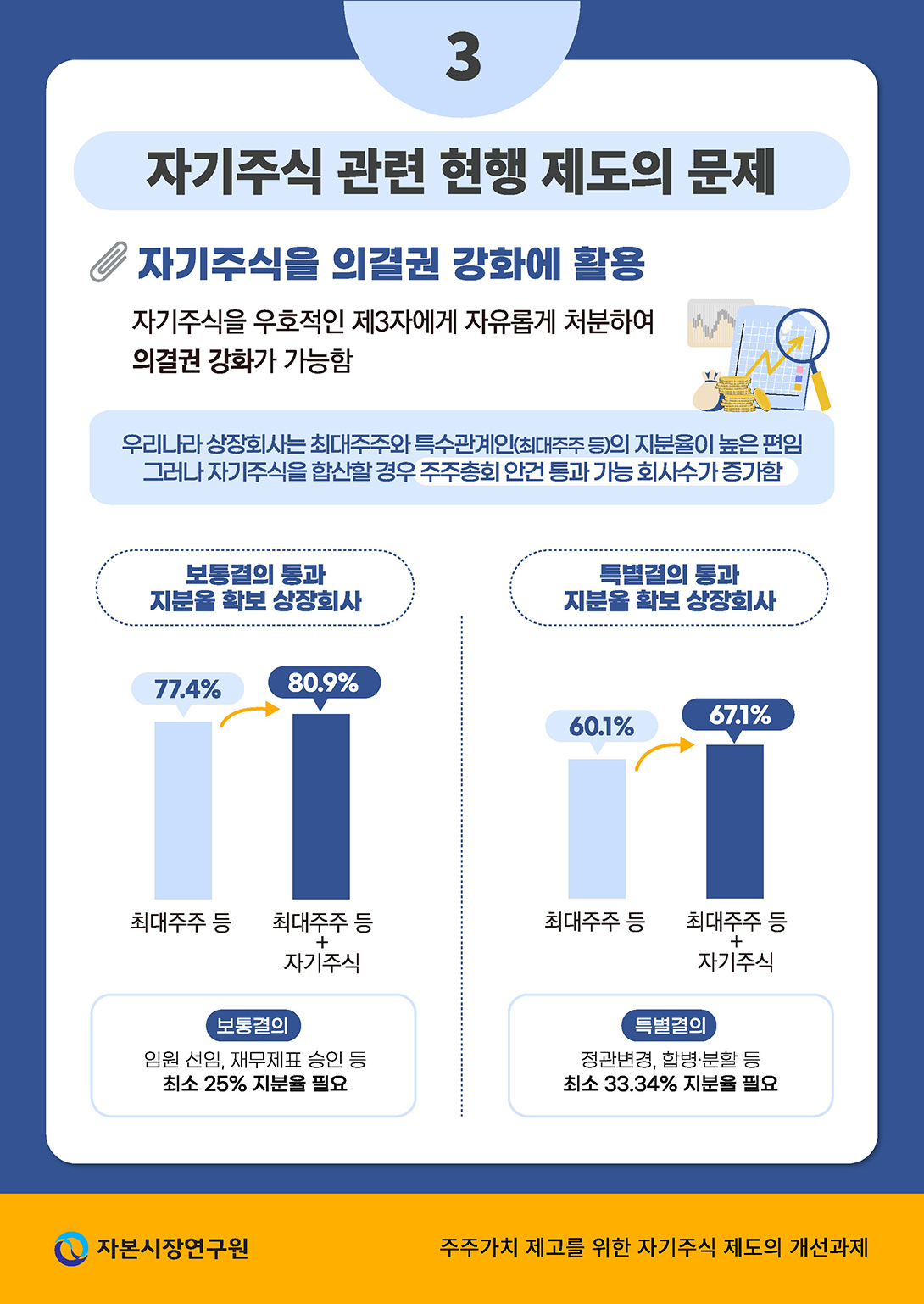

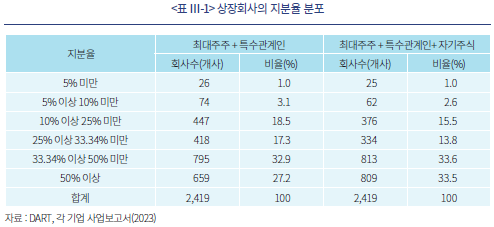

자기주식은 상장회사의 의결권 강화에 이용될 수 있다. 자기주식을 처분하는 경우 의결권이 발생하기 때문에, 최대주주에게 우호적인 제3자에게 자기주식을 처분함으로써 우호지분을 확보할 수 있기 때문이다. 현재 자기주식 보유 수준이 의결권 강화에 어느 정도 영향을 미칠 수 있는지 살펴보기 위해 상장회사에서 최대주주와 특수관계인의 의결권 있는 주식과 자기주식 중 의결권 있는 주식만을 합산한 결과를 도출하였다. 최대주주와 특수관계인의 지분만으로도 이사 선임, 재무제표 승인 등 보통결의16)를 통과시킬 수 있는 최소 지분율인 25% 이상을 보유한 상장회사가 77.4%인 1,872개사인데, 자기주식 처분을 활용할 경우 80.9%인 1,956개사로 증가한다. 또한 회사의 주요 의사결정인 정관변경이나 합병, 분할과 같은 특별결의17) 안건에 필요한 최소 지분율인 33.34% 이상을 최대주주와 특수관계인이 보유한 상장회사가 60.1%인 1,454개사인데, 자기주식 처분을 활용할 경우 67.1%인 1,622개사로 증가한다.

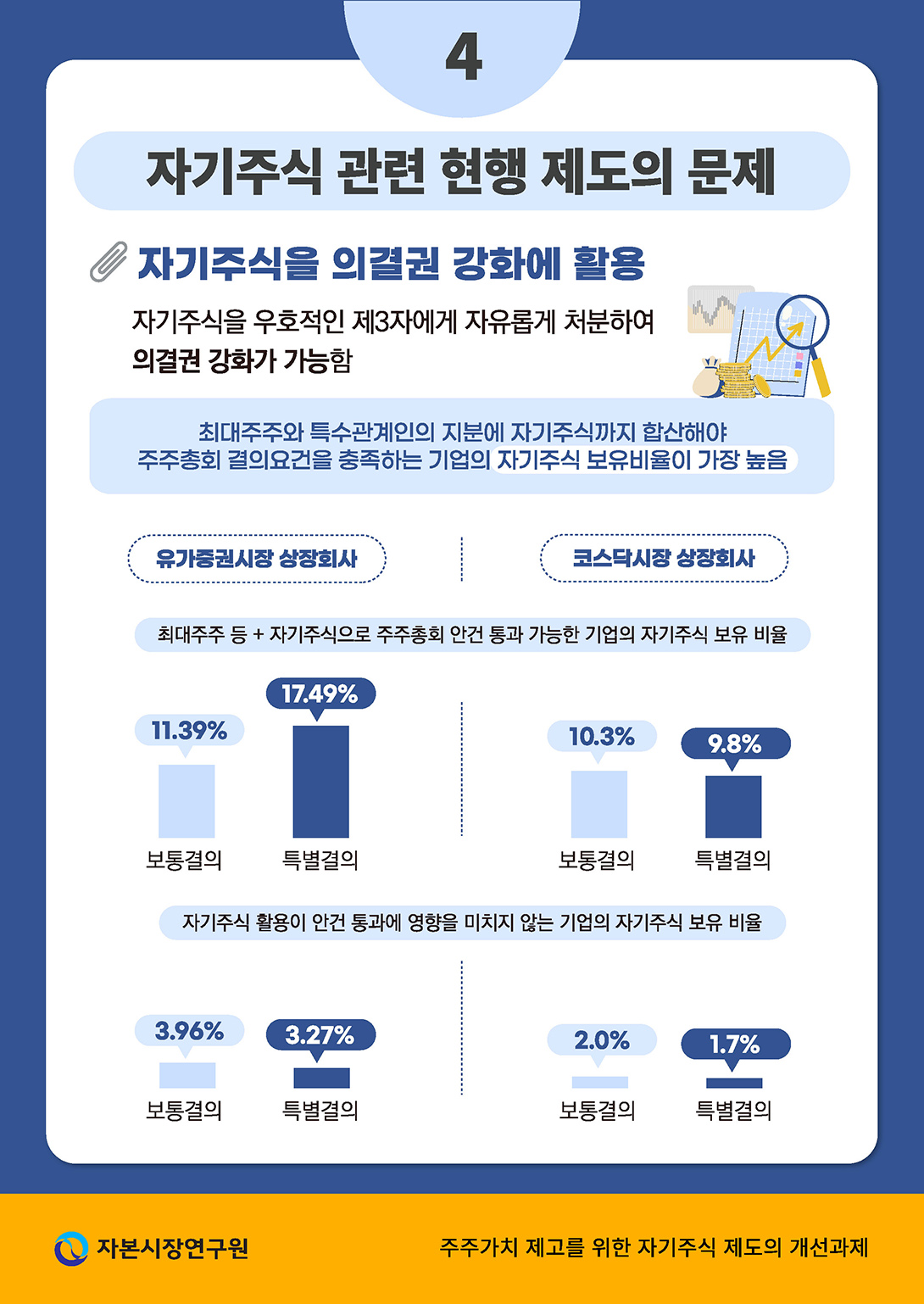

유가증권시장과 코스닥시장에서 자기주식의 보유 비율이 결의 통과에 결정적인 영향을 미치는 기업들을 별도로 살펴보았다. 유가증권시장의 경우 4.4%(36개사)의 기업이 최대주주와 특수관계인의 주식에 자기주식을 합산해야만 보통결의를 통과시킬 수 있었고, 7.2%(59개사)의 기업이 특별결의를 통과시킬 수 있었다. 해당 기업의 자기주식 보유 비율은 각각 11.39%, 17.49%로, 자기주식 활용이 보통결의, 특별결의 통과 여부에 영향을 미치지 않는 기업의 자기주식 보유 비율 3.96%, 3.27%에 비해 높게 나타났다. 코스닥시장의 경우 자기주식을 합산해야 보통결의를 통과시킬 수 있는 기업은 3.0%(48개사)이었고, 특별결의를 통과시킬 수 있는 기업은 6.8%(108개사)였다. 해당 기업의 자기주식 보유 비율은 각각 10.3%, 9.8%로, 자기주식 활용이 보통결의, 특별결의 통과 여부에 영향을 미치지 않는 기업의 자기주식 보유 비율 2.0%, 1.7%에 비해 높게 나타났다. 자기주식을 합산해야만 결의를 통과시킬 수 있는 기업들이 다른 기업에 비해 자기주식을 몇 배 더 보유한다는 사실은 자기주식이 의결권 강화에 활용될 수 있음을 시사한다.18)

최대주주와 특수관계인의 지분에 의결권 있는 자기주식을 합산할 경우 지분율이 높아지기 때문에 상장회사 입장에서는 자기주식을 소각하기보다는 보유하는 것을 선호할 수 있다. 회사가 자기주식을 보유하고 있는 동안은 의결권이 없지만, 회사의 중요한 의사결정이 있을 때 우호 주주에게 자기주식을 처분해 의결권을 확보할 수 있기 때문이다. 최근 상장회사들이 자기주식을 활용하여 다른 기업들과 상호주를 보유하는 문제들이 지적되고 있는데19), 이 또한 자기주식을 활용한 의결권 강화라고 볼 수 있다. 자기주식을 취득할 때는 주주평등의 원칙을 요구하고 이를 위해 구체적인 절차를 법에서 엄격하게 정하고 있으나20), 자기주식을 처분할 때는 이사회가 자유롭게 할 수 있도록 규제가 완화되어 있는 것이 문제이다.

2024년 6월 금융위는 자기주식의 처분 규제를 강화하는 입법예고를 하였으나, 공시의 내용이 지금보다 구체적일 뿐 여전히 이사회가 자기주식을 자유롭게 처분할 수 있다는 점에서는 차이가 없다.21)

2. 신주발행을 대신하여 자기주식을 활용하는 문제

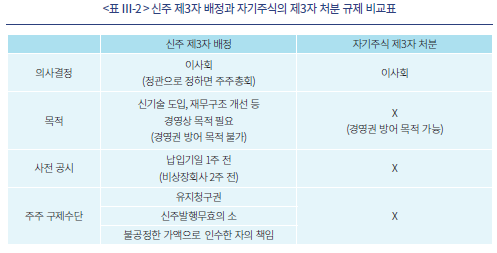

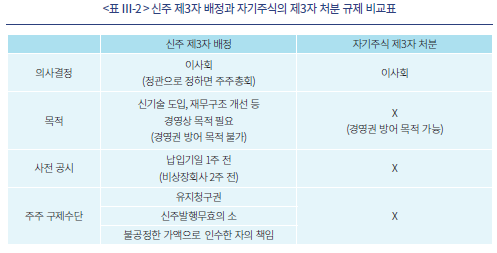

자기주식의 처분은 경제적 관점에서 신주를 발행하는 것과 동일한 효과를 가져오고, 주주 구성의 변화로 기존 주주들의 이익에 영향을 미친다는 점도 동일하다.22) 회사가 다른 주주에게 매수의 기회를 부여하지 않고 특정 주주에게 신주를 배정하거나 자기주식을 처분하면 주주평등의 원칙에 반할 뿐 아니라 주주의 지분율 변동으로 기존 주주의 이익을 해할 수 있기 때문이다.23) 이러한 이유로 상법에서는 신주의 제3자 배정에 대해서는 엄격한 규제를 두고 있다. 신기술의 도입, 재무구조의 개선 등 회사의 경영상 목적을 달성하기 위하여 필요한 경우에 한하여 신주를 제3자에게 배정할 수 있도록 하고(제418조 제2항), 법원은 ‘경영상 목적’을 매우 좁게 해석하여 주주들을 보호하고 있다. 법원은 경영권 분쟁 상황에서 경영권을 방어하기 위한 목적으로 신주를 우호적 제3자에게 배정하는 것은 주주의 신주인수권을 침해한다고 보고 있다.24) 그런데 자기주식의 처분에 대해서는 신주발행과 같은 규제가 없어, 같은 경영권 분쟁 상황에서 신주발행 대신 회사가 보유하고 있는 자기주식을 제3자에게 처분하는 것은 문제가 되지 않는다.25)

신주의 제3자 배정에서는 ‘경영상 목적’ 외에도 주주들에게 사전에 이러한 사실을 알려야 하는 공시규제가 있다(상법 제418조 제4항, 자본시장법 제165조의9). 또한 불공정한 신주발행이 있는 경우 사전적으로 이를 금지할 수 있는 ‘신주발행유지청구권’도 인정되고(상법 제424조), 사후적으로 ‘신주발행무효의 소’도 제기할 수 있다(상법 제429조). 그러나 자기주식의 처분에는 이러한 주주 보호 수단이 마련되어 있지 않아서, 불공정한 자기주식 처분이 있는 경우에도 주주들은 구제받을 수 없는 상황이다. 이러한 규제 차익으로 인해 회사는 자기주식을 활용하여 신주의 제3자 배정에 대한 규제를 우회하면서도 동일한 효과를 얻을 수 있고, 자기주식을 지배권 강화에 활용할 수 있다.

3. 자기주식의 권리에 대한 규정 미흡으로 인한 문제

회사가 자기주식을 보유하고 있는 경우, 해당 자기주식이 어떤 권리를 갖는지에 대한 상법의 규정이 미흡하다는 문제가 있다. 우리 상법은 자기주식에 대해서는 의결권을 인정하지 않고(제369조 제2항), 주주총회 결의시 발행주식총수에 자기주식을 합산하지 않는다는 점에 대해서만 규정하고 있다(제371조 제1항). 법에서 명문으로 규정하지 않은 영역에 대해서는 자기주식이 어떠한 권리를 가지고 있는지 해석에 맡겨져 있다. 해석상으로 자기주식에 대해서는 일체의 권리가 인정되지 않고, 자기주식을 제3자에게 처분하였을 때 주식으로서의 권리가 회복된다고 보고 있다. 회사가 스스로에 대해 구성원으로서의 권리를 행사하는 것 자체가 모순일 수 있기에, 회사가 주식을 보유하는 동안 권리행사가 정지되는 것이다.26) 소수주주권, 회계장부열람권, 소제기권 등 공익권을 인정하지 않을 뿐만 아니라 배당, 잔여재산분배청구권 등 자익권도 인정하지 않는다. 실무에서도 주주배정 유상증자시 자기주식에 주식을 배정하지 않고, 무상증자시 자기주식에 신주를 배정하지 않는다.27)

그런데 문제는 합병, 분할 등의 조직재편시 자기주식에 신주를 배정할 수 있는지에 대해서는 해석이 나뉘고 있다. 법무부에서는 인적분할시 자기주식을 배정할 수 있는지에 대해 주주평등의 원칙이 지켜져야 한다고 제한을 두는 해석을 하였으나28), 실무에서는 인적분할시 자기주식에 대한 신주배정이 허용됨을 전제로 이를 적극적으로 활용하고 있다. 이러한 문제를 방지하기 위해 금융위원회는 자본시장법 시행령을 개정하여 합병이나 분할시 자기주식에 대한 신주배정을 금지하겠다고 입법예고하였다.29) 그러나 만약 시행령이 개정된다고 하여도 주식의 포괄적 교환이나 이전에 대해서는 규정을 두지 않아 여전히 자기주식이 조직재편시 활용될 수 있는 여지가 있다.

또한 여전히 자기주식의 지위에 대한 해석의 여지가 있기 때문에 다른 곳에서도 문제가 발생할 수 있다. 최근 대법원은 지배주주가 소수주주를 축출하는 사건에서 자기주식을 지배주주의 주식에 합산할 수 있다고 판시하였고, 이로 인해 지배주주가 소수주주를 축출할 때 자기주식을 활용할 수 있는 위험성이 있다.30) 회사가 취득한 자기주식이 아무런 권리가 없다는 점이 명문화되지 않는 한, 조직재편시 자기주식에 신주를 배정하는 사례나 지배주주가 소수주주를 축출하는데 자기주식을 활용하는 등의 사례는 계속해서 발생할 수 있기 마련이다.

Ⅳ. 자기주식 관련 해외 입법례

각 나라마다 자기주식과 관련한 제도가 다르고 자기주식과 밀접한 관련이 있는 신주발행에 대한 제도도 모두 다르다. 가장 대표적인 예로 우리나라는 주주의 신주인수권을 인정하는 나라여서 신주를 제3자에게 발행하는 것에 엄격하지만, 미국의 경우 주주의 신주인수권을 인정하지 않아서 신주의 제3자 발행이 비교적 자유로운 편이다. 해외 주요국의 자기주식 제도 가운데, 본 연구의 핵심 주장과 관련 있는 자기주식의 활용과 처분에 관한 내용을 중심으로 검토한다.

1. 미국

미국의 경우 주마다 자기주식에 대한 규제가 다른데, 모범회사법과 켈리포니아주 회사법의 경우 자기주식의 취득은 인정하나 취득된 자기주식은 미발행된 주식으로 본다(MBCA §6.31(a), CCC §510(a)). 즉 자기주식을 취득한다고 하여도 발행되지 않은 주식으로 보므로, 결과적으로는 소각한 것과 같이 되어 자기주식을 처분하거나 활용하는 문제는 발생하지 않는다.31)

한편 미국의 주회사법 가운데 가장 중요하게 다뤄지는 델라웨어주 회사법의 경우 취득한 자기주식의 보유와 처분을 인정하는데, 자기주식 소각 절차를 통해서만 미발행된 주식으로 된다(DGCL §243(b)). 뉴욕주의 회사법 역시 회사가 자기주식을 취득한 후 소각 절차를 밟아야만 미발행 주식으로 된다(NY BCL §515). 즉 델라웨어주나 뉴욕주의 경우 회사가 자기주식을 취득한 이후에도 소각하지 않고 보유하며 활용할 수 있는 것이다. 다만 보유하고 있는 자기주식에 대해서는 배당권, 의결권을 포함하여 주식으로서의 권리가 인정되지 않는다.32) 따라서 우리나라와 같이 합병이나 분할시 자기주식을 배정하는 문제가 발생하지 않는다. 한편 자기주식을 처분하는 경우 특별한 규제가 없는데, 주주의 신주인수권을 법에서 보장하지 않으므로33) 신주를 제3자에게 발행하는 경우와 자기주식의 처분은 크게 차이가 없다. 다만 특정 주주의 이익을 위한 자기주식의 처분과 같은 행위는 이사의 신인의무(fiduciary duty)로 규제할 수 있고, 민사소송을 통한 사후적 구제가 가능하다.34) 경영진 자신 또는 특정 주주의 이익을 위하여 자기주식을 처분하거나 충분한 가치가 보장되지 못한 채 자기주식을 처분하는 경우 이사의 신인의무 위반이 된다.35)

2. 영국

영국의 경우 회사가 취득한 자기주식을 금고주의 형태로 보유할 수 있고(회사법 §724(3)(a)), 회사가 적절한 시기에 처분하거나 소각할 수 있다(§727, §729). 영국의 경우 회사가 보유한 자기주식에 대해서는 총회 출석권이나 의결권을 포함하여 어떠한 권리행사도 하여서는 안 되고 그러한 권리를 주장하는 행위는 무효라고 명문의 규정을 두고 있다(§726(2)).36) 자기주식에 대해 배당금을 지급하거나 청산시 자산을 분배할 수 없다고 명시하고 있고(§726(3)), 회사가 보유하는 자기주식은 신주인수권에 있어서 주식을 보유한 자로 보지 않는다(§561(4)). 이로 인해 영국 역시 합병이나 분할시 자기주식에 대한 신주배정의 문제가 발생하지 않는다.

영국은 기존 주주들에게 신주인수권을 인정하는 나라로(§561(1)), 자기주식의 처분에 있어서도 신주발행과 동일하게 주주에게 우선적인 권리가 인정됨을 명문화하였다(§560(3)). 즉 자기주식의 처분시 원칙적으로 주주에게 균등하게 처분되어야 하고, 제3자 배정을 위해서는 정관과 주주총회 특별결의에 의해 이사회가 신주인수권 적용을 배제하거나 변경할 수 있다(§573). 영국은 자기주식 처분에 대해서도 주주의 우선권이 적용되기 때문에 제3자에게 처분하기 위해서는 정관이나 주주총회의 특별결의가 필요하다는 제약이 따른다.

3. 독일

독일은 자본금의 10%까지만 자기주식을 보유할 수 있고, 취득한 자기주식의 합계가 10%를 초과하면 초과된 부분을 취득시로부터 3년 이내에 처분하여야 한다((주식법 §71c(2)). 만약 해당 기간 내에 처분하지 못한 주식은 소각하여야 한다(§71c(3)). 10%를 초과하지 않는 자기주식은 보유할 수 있으나, 회사가 취득한 자기주식은 권리가 없다고 명문으로 규정하고 있다(§71b). 즉 회사가 보유한 자기주식에 대해서는 의결권 외에도 배당권, 잔여재산분배권, 무상증자시 신주배정 등 일체의 권리가 인정되지 않는다. 또한 독일 조직재편법에서는 합병시 소멸회사의 자기주식에 대해 합병 신주의 배정을 금지하고 있고(§68(1)), 분할시 분할회사가 자기주식을 보유한 경우 분할신주의 배정을 금지하고 있다(§131(1)).

독일에서는 자기주식의 취득과 처분에는 주주평등의 원칙이 적용된다는 명문의 규정을 두고, 거래소를 통한 취득과 처분은 주주평등의 원칙을 충족시킨다고 보고 있다(주식법 §53a, §71(1)8). 다만 거래소 밖에서 또는 제3자에게 자기주식을 처분하려면 주주총회의 특별결의가 있어야 하고, 주식의 처분가액이 시가보다 현저히 낮지 않아야 한다(§71(1)8, §186, §193). 독일은 자기주식 처분에 주주평등의 원칙이 적용되기 때문에, 제3자에게 처분하기 위해서는 주주총회 특별결의 뿐 아니라 가격에 대한 제한이 있다.

4. 일본

일본의 경우 회사가 취득한 자기주식의 보유에 제한이 없고, 이사회의 결의에 의해 자율적으로 소각할 수 있도록 정하고 있다(회사법 제178조). 다만 회사가 자기주식을 보유하고 있는 동안 자기주식에 대해서는 일체의 권리가 인정되지 않는다. 회사법에서는 자기주식에 대해 의결권을 행사하지 못한다고 규정하고 있고(제308조 제2항), 배당권도 인정하지 않으며(제453조), 잔여재산에 대한 권리도 인정되지 않는다.37) 합병시 소멸회사의 자기주식에 대해 신주를 배정할 수 없는데(제749조 제1항 제3호 및 제753조 제1항 제7호), 이는 대량의 자기주식을 취득할 우려가 있기 때문이다.38) 또한 일본의 경우 물적분할을 분할의 기본형태로 인정하고 있기 때문에39), 인적분할시 자기주식에 대한 신주배정의 문제가 논의되지 않는다.

자기주식의 처분에 대해서는 신주발행과 동일하게 보고 규제하고 있다(회사법 제199조). 일본의 경우 신주발행시 신주와 자기주식 처분시 자기주식을 포함하여 ‘모집주식’이라는 개념으로 정의하고, 신주와 자기주식을 동일하게 규제한다. 다만 일본의 경우 주주에게 신주인수권을 인정하지 않기 때문에, 회사가 자유롭게 제3자에게 신주를 배정하거나 자기주식을 처분할 수 있다.40) 그러나 이러한 행위는 기존 주주들의 이해관계에 영향을 미치기 때문에, 일본 회사법에서는 기존 주주들의 이익을 보호하기 위한 규정을 두고 있다. 자기주식의 처분에 대해서도 신주발행과 동일하게 유지청구와 무효의 소에 대한 규정을 두고 있어(제210조, 제828조 제1항 제3호), 주식의 인수인에게 유리한 조건으로 자기주식을 처분하거나 경영진의 지배권 확보가 주요한 목적인 자기주식의 처분에 대한 주주 구제수단이 마련되어 있다. 일본의 경우 자기주식 처분에 대해 주주의 우선권이 인정되지는 않으나, 신주발행과 자기주식 처분의 절차가 동일하고 불공정한 자기주식 처분에 대해서는 주주의 구제수단이 별도로 마련되어 있다.

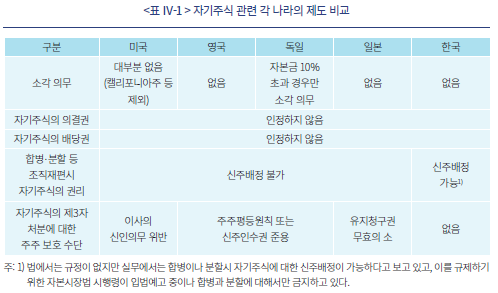

5. 우리나라와 해외 입법례 비교

미국, 영국, 독일, 일본의 자기주식 관련 규제를 살펴본 결과, 소각을 의무화 한 경우는 극히 드물다. 미국의 경우 켈리포니아주 정도이고 독일도 자본금의 10%까지는 자유롭게 보유하도록 하고 있다. 우리나라와 유사하게 해외 주요국에서도 자기주식을 보유하도록 자율권을 주고 있지만 회사 입장에서 자기주식을 보유하여 활용할 실익이 크지 않다는 점이 큰 차이이다. 해외 주요국에서는 배당권, 의결권 뿐 아니라 합병·분할시 자기주식에 신주배정이 금지되는 등 자기주식에 아무런 권리가 인정되지 않는다고 보고 있어 활용이 제한적이다. 따라서 우리나라와 같이 인적분할시 자기주식에 신주를 배정하여 특정 주주의 지배권 강화에 활용하는 문제가 발생하지 않는다.

또한 주주들에 대한 신주인수권이 인정되는지 여부를 불문하고 제3자에게 신주를 발행하는 것과 자기주식을 처분하는 것의 규제가 동일하기 때문에 신주발행 규제를 우회하고자 자기주식 처분을 활용하는 경우도 없는 것으로 나타났다. 영국과 독일의 경우 자기주식 처분에도 주주의 우선권이 인정되며, 예외적으로 제3자에게 처분하기 위해서는 주주총회 특별결의 등 별도의 절차를 거쳐야 한다. 미국과 일본의 경우 신주발행이나 자기주식 처분에 모두 주주의 우선권은 인정되지 않으나, 주주의 구제수단을 마련하여 자기주식이 제3자에게 임의로 처분되어 지배권 강화에 활용되는 것은 방지하고 있다.

Ⅴ. 자기주식 관련 제도의 개선 과제

해외 주요국과 달리 우리나라에서는 회사가 자기주식을 자유롭게 활용할 수 있음으로 인해 문제들이 발생하자, 자기주식을 상당시기에 처분 또는 소각하도록 의무화하여 회사가 자기주식을 활용하는 것을 방지하기 위한 법안이 발의되었다.41) 그러나 2011년 상법 개정으로 처분이나 소각 의무를 삭제하였는데 이를 다시 부활하는 것에 대해 비판 의견이 있고42), 처분이나 소각을 강제할 경우 취득 자체가 줄어들 수 있어 자기주식의 취득을 통한 주주환원에 부정적 영향을 끼칠 수 있다. 무엇보다 현행 상법에서 자기주식의 다양한 활용을 허용하고 있어 현실적인 어려움이 있다.

상법에서는 주식매수선택권 부여시 신주발행 대신 자기주식을 교부할 수 있도록 하고 있고(상법 제340조의2), 교환사채나 상환사채의 대가로 자기주식의 교부가 가능하다(상법 시행령 제22조, 제23조). 자기주식을 담보로 제공할 수 있고43), 현물 배당으로 자기주식을 활용할 수 있으며44), 조직재편시 신주발행을 대신하여 자기주식을 교부하는 것도 가능하다(상법 제523조 등). 특히 신주발행을 대신한 자기주식의 활용은 주주들에게도 손해가 되지 않는데, 기존 주주들의 지분율을 희석하지 않는다는 점에서 긍정적인 측면이 있기 때문이다. 이러한 이유로 의결권 자문회사의 의결권 행사 가이드라인에서도 지분율을 희석하지 않는 주식매수선택권 부여를 찬성하고 있다.45)

따라서 회사가 재무관리의 수단으로 자기주식을 활용하는 것은 허용하되, 자기주식을 지배권 강화에 이용하는 등의 문제는 방지하여야 한다. 이를 위한 제도 개선과제로 3가지를 제안하고자 한다.

1. 자기주식에 인정되는 권리 제한

우리 상법에서는 자기주식에 인정되는 권리에 대하여 일반적으로 규정한 명문의 규정이 없다. 이로 인해 앞서 살펴본 바와 같이 인적분할시 자기주식을 배정하는 문제가 실무에서 발생하고 있고 지배주주의 주식에 자기주식을 합산하도록 하여 자기주식이 소수주주 축출에 활용될 수 있도록 하는 판례도 등장하고 있다. 이에 따라 자기주식의 편법적 활용을 방지하기 위해 분할이나 분할합병시 자기주식에 대한 신주 배정을 금지하도록 하는 법안과46) 지배주주가 소수주주를 축출할 때 지배주주의 주식에 자기주식을 합산하지 못하도록 하는 법안이 발의되었다.47)

이러한 법안이 논의될 때, 자기주식의 지위와 본질에 대한 논쟁으로 이어진다. 먼저 회사가 자기주식을 ‘자산’으로 활용할 수 있어야 하므로 규제는 적절하지 않다는 의견이 있다. 세법은 자기주식의 처분을 손익거래로 보아 자기주식 처분에 과세하고 있고, 이러한 자산의 처분은 이사회 결의로 가능하므로 특별한 규제가 필요 없다는 것을 논거로 한다. 또한 법원은 자기주식의 본질을 ‘자산’으로 보는 입장에서 판결하고 있는데, 회사 기타 재산의 처분과 자기주식의 처분을 동일시 하는 취지이다.48) 반면 자기주식은 미발행주식으로 보고 규제해야 한다는 의견도 제기된다. 상법에서 자기주식에 의결권을 박탈하고 있고 자기주식의 취득은 실질적으로 출자의 환급 내지 회사의 일부 청산이므로 미발행주식으로 보아야 한다는 입장이다.49) 회계상으로는 자기주식을 자본의 차감항목으로 처리하는데, 자기주식의 취득, 처분, 소각 등의 경우 손익은 당기손익으로 인식하지 않는다. 이러한 미발행주식의 입장에서 보면 자기주식은 아무런 권리가 인정되지 않는 것이 타당하다.

그런데 우리 상법에서 자기주식은 독특한 특징을 가지고 있다. 미발행주식처럼 의결권, 배당권은 인정하지 않으나, 회사의 자산처럼 자기주식을 담보로도 활용할 수 있고 현물배당이나 교환사채의 대가로도 인정하고 있다. 이러한 이유로 자기주식은 미발행주식과 유사하기는 하나 독자적인 성격을 가지고 있다는 주장도 있고50), 자기주식의 본질을 일률적으로 적용하여 상법의 규정을 해석할 필요는 없다는 주장도 있다.51) 또한 자기주식의 본질이 무엇인가에 대한 문제보다 ‘주주의 이익이 부당하게 침해된 것인지’의 문제에 집중하는 것이 중요하다는 주장도 있다.52) 결국 자기주식의 본질이 무엇인가 보다 자기주식 관련 문제가 무엇이며 그 문제를 해결할 방안이 있는지를 중요하게 고려할 필요가 있다. 미국, 일본, 독일 등 주요국의 경우 회계상 자기주식을 미발행주식으로 보고 있으나, 독일의 경우 자기주식의 본질론과 회사법상의 규율을 별도로 보고 있다는 점을 참고할 수 있을 것이다.53)

이러한 관점에서 볼 때 자기주식의 본질이 무엇인가가 중요한 것이 아니라 자기주식에 권리를 인정하는 것이 타당한 것인가에 집중해야 하고, 해외 주요국의 경우 자기주식에 어떠한 권리도 인정하지 않는다는 것도 참고할 필요가 있다. 입법론적으로 일본과 같이 자기주식의 권리 행사와 관련하여 주로 문제가 되는 의결권, 배당권, 합병시 자기주식에 대한 신주배정이 금지된다는 개별 규정을 둘 수 있으나, 영국이나 독일과 같이 회사의 자기주식에 대해 어떤 권리도 인정할 수 없다고 명문의 규정을 두는 것이 확실한 해결책이 될 수 있다. 이러한 규정을 통해 조직재편시 자기주식에 대한 신주 배정이나 소수주주 축출시 자기주식을 활용하는 것도 금지할 수 있을 뿐 아니라 향후 발생할 수 있는 해석을 통한 자기주식의 편법적 활용도 근본적으로 방지할 수 있기 때문이다.

2. 신주의 제3자 배정과 동일한 규제를 통한 공정성 확보

해외 주요국과 달리 우리나라의 경우 신주의 제3자 배정과 자기주식 처분에 규제 차익이 있고, 이로 인해 자기주식 처분을 활용해 지배권을 강화하는 문제가 발생하고 있다. 이러한 문제를 해결하기 위해 자기주식의 처분의 공정성을 위해 신주발행절차를 준용하도록 하거나54) 주주들에게만 처분하도록 하고 경영상 목적이 있는 경우에만 제3자 처분이 가능하도록 하는 법안이 제출되었다.55) 주주에게 신주인수권을 부여하거나 신주의 제3자 배정 가운데 자기주식 처분에도 적용되어야 하는 규정을 별도로 입법하자는 견해도 있다.56) 독일은 자기주식을 처분할 경우 주주평등의 원칙에 관한 규정을 적용하고 신주인수권 규정을 준용한다. 일본은 신주발행과 동일한 절차를 거치도록 요구하고, 영국은 자기주식 처분에 신주인수권을 준용하도록 하여 주주평등의 원칙이 지켜지도록 하고 있다.

그러나 주주의 신주인수권을 인정하고 신주의 제3자 배정에 대해 엄격한 규제를 하고 있는 우리나라의 경우, 자기주식 처분에 신주발행절차를 준용한다면 지배권과 관계없이 재무전략으로 이루어지는 처분도 복잡한 절차를 거쳐야 하는 번거로움이 있게 된다.57) 또한 주주들에게만 처분하게 할 경우 시장에서의 처분도 제한될 수 있다.58) 이러한 점을 고려할 때 자기주식을 시장에서 처분하는 것에 대해서는 별도로 규제할 필요가 없고, 신주의 제3자 배정처럼 자기주식을 특정인에게 처분할 때 규제를 두어 공정성을 확보하는 것이 타당하다.

신주발행시 모든 주주에게 신주인수권을 인정하되 예외적 제3자 발행이 허용되도록 하여 주주평등원칙이 지켜지도록 하는 것처럼, 자기주식의 제3차 처분도 제한적으로 허용하는 것이다. 이를 위해 자기주식 처분에도 신주의 제3자 배정과 같은 경영상 목적을 요구하여 경영권 방어에는 활용될 수 없도록 하는 규정을 두어야 한다. 그리고 신주의 제3자 배정시 주주들에게 통지 또는 공고하는 규정이 있는 것처럼 자기주식 처분 일정 기간 전에 주주들에게 통지가 될 수 있도록 하여야 한다.59) 정부의 입법예고 안에 따르면 처분 상대방에 대해 기재하도록 하고 있으나 이사회가 결정하고 바로 처분할 수도 있으므로, 신주발행과 같이 최소 1주(비상장회사 2주) 전에 공시되도록 해야 불공정한 처분에 대해 주주들이 문제를 제기할 수 있다.

자기주식 처분의 공정성 확보에 대해 논의할 때, 자기주식이 상법에서 허용한 유일한 경영권 방어수단이라는 이유로 반대하는 주장이 있다.60) 그러나 2011년 개정 상법에서 자기주식의 취득, 처분, 소각에 대한 취지를 완화한 입법취지는 회사의 지배권에 자기주식이 활용되는 것을 허용하는 것이 아니다. 법무부는 상법 회사편 해설서에서 자기주식을 자유롭게 취득하도록 하되, 자기주식의 폐해는 처분의 공정성 확보나 이사의 책임강화로 해결해야 한다고 밝힌 바 있다.61) 즉 회사의 자기주식 취득을 통해 시장에서 거래되는 주식 수의 감소를 통한 경영권 방어가 가능하다는 의미이지 자기주식을 활용하여 경영권을 방어하라는 취지가 아니다. 또한 자기주식의 취득으로 주가가 상승할 경우 적대적 M&A를 시도하려는 인수자 입장에서 비용이 증가하기 때문에 그에 대한 반사효과로 경영권 방어가 될 수 있는 것이다. 따라서 자기주식을 활용한 폐해를 막기 위한 자기주식 처분의 공정성 확보는 2011년 개정 상법의 입법취지에도 부합한다.

3. 불공정한 자기주식 처분시 주주 구제수단 도입

이사회에서 자기주식을 불공정하게 처분하려 한다면, 주주들은 사전적으로 이에 대한 문제제기를 할 수 있어야 한다. 그러나 현행법에서는 이사가 법령 또는 정관에 위반한 행위로 ‘회사’에 손해가 있을 때만 유지청구가 가능하여, 주주들이 보호받기 어려운 상황이다. 이러한 문제를 해결하기 위해 신주발행의 경우는 현저하게 불공정한 방법으로 ‘주주가 불이익을 받을 염려’가 있을 때 유지청구가 가능하도록 하는 규정을 두고 있고(상법 제424조), 신주발행무효의 소가 인정되어 사후적으로도 주주들이 구제받을 수 있는 방법이 있다(제429조). 또한 신주발행시 불공정한 가액으로 주식을 인수한 자에 대해서 주주들은 공정한 발행가액과의 차액에 상당한 금액을 지급하도록 대표소송을 제기할 수 있다(제424조의2).

자기주식의 불공정한 처분으로부터 주주들이 불이익을 받을 염려가 있는 경우에 보호받을 수 있도록, 자기주식의 처분시에도 유지청구권, 발행무효의 소, 불공정한 가액으로 주식을 인수한 자의 책임이 적용되도록 하는 준용 규정을 마련할 필요가 있다.

1) 2000~2021년의 상장기업 인적분할 144건을 대상으로 분석한 결과 지주회사 전환과정에서 자기주식과 현물출자 유상증자를 활용하고 있는 것으로 나타났고, 그 결과 지배주주의 지배력이 현저히 증가하고 인적분할 이후 외부주주의 시가총액 보유 비율은 8.8%p 감소하는 것으로 분석되었다(김준석, 2023).

2) 2015년 삼성물산과 제일모직 합병 당시, 삼성물산은 보유하고 있던 자기주식 전량(5.76%)을 KCC에 매각하였고, KCC는 해당 합병에 찬성하였다.

3) 2022년 9월 KT는 총 7,459억원 규모의 자기주식(7.7%)을 현대자동차와 현대모비스에 매각하고, 현대자동차와 현대모비스 역시 각각 자기주식(현대자동차 4,456억원, 현대모비스3,003억원)을 KT에 매각한 바 있으며, 같은 해 고려아연은 총 7,823억원 규모의 자기주식을 LG화학, 한화 등에 매각하였고, LG화학은 2,525억원 규모 그리고 한화는 1,568억원 규모의 자기주식을 고려아연에 매각하여 상호주를 보유하게 되었다(이은정, 2023).

4) 구 상법에서는 소각 목적으로 취득한 자기주식은 지체없이 소각해야 하고, 합병, 단주처리, 주식매수청구권으로 취득한 주식은 상당한 시기 안에 처분하여야 한다(제342조). 또한 자기주식 취득 이후 배당가능이익한도가 감소한 경우, 한도를 초과한 자기주식은 처분해야 했다(구 자본시장법 제165조의2 제5항). 그러나 법 개정 이후 주식매수청구권 행사로 인하여 취득한 자기주식만 5년 이내에 처분하면 되고(자본시장법 제165조의5 제4항), 그 외의 방법에 의해 취득한 자기주식은 회사의 재량에 따라 계속적으로 보유할 수 있게 되었다.

5) 2011년 상법 개정 이후에 취득한 자기주식 뿐만 아니라 상법 개정 이전 취득 한 자기주식도 계속 보유 가능하다는 것이 법무부의 유권해석이다(법무부 상사법무과-1351(2014. 4. 2)).

6) 금융위원회(2024. 6. 3)

7) 취득 공시일을 기준으로 한 사건연구(event study)에서 시장수익률 대비 초과수익률은 공시 후 10일간 5% 유의수준에서 유의한 양(+)의 값을 보였다. 취득 공시일에는 0.85%p, 익일 1.47%p의 초과수익률을 보인 후, 공시 2일후에는 0.15%p 수준으로 감소후 공시 10일후까지 유지되었다.

8) 상장회사의 자기주식 보유 현황은 사업보고서에 기재되므로, 2023년에 제출된 사업보고서를 기준으로 수치를 산정하였다. 2024년의 경우 아직 사업보고서가 제출되지 않은 기업이 있어, 모든 상장회사의 자기주식 보유 현황을 보기 위해 2022년 말을 기준으로 하였다.

9) 자기주식 보유 상위 30위 기업 중 유가증권 상장사가 21개 사, 코스닥 상장사가 9개 사이다.

10) 자기주식 소각기업의 경우 비교에 사용한 지표는 소각이 발생한 시점의 전년도 데이터를 이용하였다. 해당 기간 소각 공시는 총 236회 이루어졌으며, 소각을 여러번 실시한 기업은 가장 마지막 소각이 이루어진 시점을 기준으로 분석하였다.

11) 이하 지표는 모두 연결재무제표를 기준으로 작성되었다.

12) 김우진ㆍ임지은(2017)은 배당을 적극적으로 하는 기업이 자사주를 소각하는 확률이 높음을 보였는데, 해당 연구는 자사주를 소각한 기업과 소각하지 않은 기업을 비교한 반면 본 분석에서는 자사주를 소각한 기업과 보유한 기업을 비교한 것으로 비교집단이 다르다. 또한 해당 선행연구에서는 본 분석에서 살펴본 배당성향 대신 배당금/총자산을 배당 규모를 나타내는 지표로 사용한 차이가 있다.

13) 2022년 말 기준 전체 상장 기업(스팩 제외) 소액주주 지분율 평균은 48.2%이다.

14) ESG 모네타의 조사 대상 전체 2367개 기업의 지배구조 점수 평균은 49.2점이다.

15) 소유지배괴리도는 공정거래위원회에서 발표하며, 기업집단 총수(일가)의 소유지분율과 의결지분율 간의 차이로서 총수(일가)가 실제로 소유하고 있는 지분보다 얼마나 많은 지분에 대해 의결권을 행사할 수 있는지를 나타낸다.

16) 주주총회에서 이사 선임이나 재무제표 승인과 같은 보통결의 안건이 통과되기 위해서는 출석한 주주의 의결권의 과반수와 발행주식총수의 1/4 이상의 지분이 필요하므로, 25%를 초과하는 지분을 확보할 경우 보통결의 안건을 통과시킬 수 있다(상법 제368조 제1항).

17) 주주총회에서 정관변경이나 합병과 같은 특별결의 안건이 통과되기 위해서는 출석한 주주의 의결권의 2/3와 발행주식총수의 1/3 이상의 지분이 필요하므로, 33.34%를 초과하는 지분을 확보할 경우 특별결의 안건을 통과시킬 수 있다(상법 제434조 제1항).

18) 다만 자기주식 비중이 결의 통과 여부를 결정하는 기업과 그렇지 않는 기업 간의 자기주식 보유 비중 차이는 통계적으로 유의하지 않았다.

19) 2011년부터 2022년까지 상장회사의 자기주식 거래를 통한 상호주 형성을 조사한 결과, 이러한 사례가 많이 나타난 기간은 2020~2022년이었다. 동 기간 중 상호주가 형성된 회사는 33개사로 분석기간 중 상호주를 형성한 회사(46개사)의 71.74%이며, 거래건수는 21건으로 상호주가 형성된 거래건수(33건)의 63.63%에 해당한다(이은정, 2023).

20) 법에서 정한 절차를 위반한 자기주식 취득은 무효이고(대법원 2021. 10. 28. 선고 2020다208058판결), 이사들은 위법한 자기주식 취득행위에 대해 손해배상책임을 부담할 수 있다(대법원 2021. 7. 15 선고 2018다298744).

21) 이사회의 임의적 처분에 대해 임의적인 자기주식 처분에 대한 시장의 감시와 견제기능이 작동할 수 있도록 자기주식 처분시 처분목적, 처분상대방 및 선정사유, 예상되는 주식가치 희석효과 등을 구체적으로 공시하도록 하는 자본시장법 시행령이 입법예고되었다(금융위원회, 2024. 6. 3).

22) 송옥렬(2014, p.54-55), 황현영(2016, p.59-60)

23) 황현영(2012, p.190)

24) 대법원 2009. 1. 30. 선고 2008다50776 판결.

25) 삼성물산 합병사건에서 행동주의 펀드인 엘리엇이 합병에 반대하는 분쟁이 계속 중인 상황에서 삼성물산이 우호주주인 KCC에게 자기주식을 처분한 사안에서 법원은 자기주식처분에 신주발행에 대한 규정과 법리를 유추 적용하거나 주주평등의 원칙에 따라서 다른 주주에게 매수 기회를 주어야 한다고 보기 어렵다고 판시하였다(서울고등법원 2015. 7. 16 선고 2015라20503 결정)

26) 이철송(2023, p.431).

27) 한국상장회사협의회(2022).

28) 법무부는 다음과 같이 유권해석을 한 바 있다(법무부 상사법무과-777, 2013. 3. 14). “회사분할로 인한 자기주식 분할 및 분할된 신설회사의 신주 배정방식이 상법상 명문의 규정이 없다고 하여 금지된다고 할 수는 없고, 다음의 요건을 구비하여 배정하였다면 무효라 하기 어렵다고 판단됩니다. (1) 분할절차상 주주의 이해관계에 중대한 영향을 미치는 주식 교환비율(분할 신주배정비율) 등에 있어서 출자비율을 공정하게 반영하여 특정주주를 차별적으로 대하여 그 이익을 침해하거나 특정 주주가 우연한 기회에 그 지분이 확대되거나 예상치 못한 수익을 보는 등 주주평등의 원칙을 침해하지 않을 것 (2) 분할신설회사가 신주 배정으로 자기주식을 보유하게 된 결과, 회사법상 대원칙인 자본충실의 원칙을 침해하지 않을 것”

29) 금융위원회(2024. 6. 3)

30) 대법원 2017. 7. 14 자 2016마230 결정. 대법원은 자회사인 대상회사가 보유한 자기주식은 대상회사의 발행주식총수에는 물론이고 모회사인 지배주주의 보유주식수에도 합산되어야 한다고 판단하였다. 자기주식의 합산 근거로 상법 제360조의24 제1항에서 발행주식총수의 범위에 제한을 두고 있지 않으며, 제2항에서 모회사와 자회사가 보유한 주식을 합산하도록 규정할 뿐 자회사가 보유한 자기주식을 제외하도록 규정하고 있지 않다고 하였다.

31) 전준영(2019, p.97).

32) 전준영(2019, p.98), 정준혁(2023, p.8).

33) DGCL §102(b)(3), NY BCL §622(b).

34) 김홍기(2021, p.83).

35) 전준영(2019, p.102).

36) 다만 영국은 다른 해외 주요국과 달리 무상증자시 자기주식의 권리를 인정한다는 특이점이 있으나(§726(4)(a)), 이는 본 보고서에서 주요하게 다루고 있는 자기주식의 활용이나 처분의 문제와는 크게 관련이 없다.

37) 김홍기(2021, p.84).

38) 江頭憲治郎(2022, p.266)

39) 정준혁(2019)

40) 회사법 제202조 제1항에서는 ‘주주에게 주식을 배정받을 권리를 부여할 수 있다’라고 규정하여 반드시 주주에게 신주인수권을 부여하도록 하지 않고 있다.

41) 19대 국회 박영선의원안(1916300), 19대 국회 오제세의원안(1911105), 20대 국회 박영선의원안(2000106), 20대 국회 이종걸의원안(2003952), 21대 국회 정태호의원안(2124960)

42) 국회 법제사법위원회(2017)

43) 금융감독원(2023, p.169).

44) 법무부 유권해석(2013. 1. 25 상사법무과-271, 2014. 3. 6. 상사법무과-937).

45) 주식매수선택권 부여에 대한 찬반여부를 결정할 때, 주식매수선택권 행사시 기존 주주의 지분율 희석에 대한 효과를 고려한다(KCGS 의결권행사 가이드라인 Ⅲ. 2.2). 그런데 신주발행의 경우 기존 주주의 지분율이 희석될 우려가 있으나, 자기주식으로 교부할 경우에는 그러한 염려가 없어 긍정적이다.

46) 19대 국회 김기준의원안(1914071), 20대 국회 오신환의원안(2005633), 20대 국회 박용진 의원안(2000837), 21대 국회 박용진의원안(2100571),

47) 20대 국회 박용진의원안(2018819), 21대 국회 박용진의원안(2100586).

48) 대법원 2010. 10. 28. 선고 2010다51413 판결

49) 김건식ㆍ노혁준ㆍ천경훈(2023, p.688), 최문희(2017, p.65-67), 황남석(2007, p.46).

50) 김홍기(2021, p.69).

51) 김지평(2024, p.5), 장근영(2024, p.159).

52) 최민용(2023, p.14).

53) 노혁준ㆍ천경훈ㆍ황남석(2017, p.20).

54) 자기주식의 취득 완화에 대한 법안이 입법예고 되었을 당시 자기주식처분시 신주발행절차를 준용하도록 하고 있었으나(법무부 공고 제2006-106조), 재계의 반발로 국회에 제출된 상법 개정안에서는 삭제되었다(법무부 공고 제2008-47조).

55 19대 국회 박영선의원안(1916300), 20대 국회 박영선의원안(2000106), 20대 국회 이종걸의원안(2003952), 21대 국회 정태호의원안(2124960).

56) 최민용(2023).

57) 김순석(2010, p.164).

58) 신주인수권을 준용하되, 시장을 통하여 자기주식을 처분하는 경우에는 예외규정을 두어 허용하자는 견해가 있다(노혁준 외 2017, p.64; 장근영, 2024, p.178-179). 한편 규모 기준으로 나누어 적은 수량의 처분은 시장에서 매각이나 제3자 처분을 허용하자는 견해도 있다(송옥렬, 2023, p.875).

59) 최민용(2023, p.29).

60) 한국상장회사협의회(2023).

61) 법무부(2012, p.104-106).

참고문헌

강소현, 2023,『국내 상장기업의 자기주식 취득 및 처분 동기와 장기효과』, 자본시장연구원 연구보고서 23-06.

국회 법제사법위원회, 2017, 상법 일부개정법률안(이종걸의원 대표발의, 제3952호) 검토 보고.

금융감독원, 2023,『기업공시실무안내』.

금융위원회, 2024. 1. 30, 주권상장법인의 자기주식 제도 개선방안, 보도자료.

금융위원회, 2024. 6. 3, 상장법인 자기주식 제도개선을 위한 자본시장법 시행령 및 규정 개정안 입법예고 실시, 보도자료.

김건식·노혁준·천경훈, 2023,『회사법(제7판)』, 박영사.

김우진·임지은, 2017, 한국 기업의 자사주 처분 및 소각에 관한 실증연구,『한국증권 학회지』46(1), 35-60.

김우진·임지은, 2022, 자사주 보유가 기업가치에 미치는 영향, 『한국증권학회지』51(6), 787-819.

김준석, 2023, 『인적분할과 자사주 마법』, 자본시장연구원 이슈보고서 23-06.

김지평, 2024, 주식회사 자기주식의 실무상 쟁점, 『선진상사법률연구』 105, 1-37.

김홍기, 2021, 자기주식 제도의 본질과 운용방안에 관한 연구 – 2011년 개정 상법의 자기주식 제도 개선의 운영성과를 평가하면서,『상사법연구』 39(4), 65-121.

김효진·윤순석, 2010, 소유지배괴리도가 자기주식취득과 현금배당에 미치는 영향,『경영학 연구』 39(6), 1477-1503.

노혁준·천경훈·황남석, 2017, 자기주식 규제에 관한 입법론적 연구, 법무부 연구용역보고서.

박정지·신정순, 2022, 자사주 취득 공시와 내부자거래 관계 분석,『한국증권학회지』 51(3), 335-358.

박진혁·김기영·이장우, 2023, 『자사주 보유 및 소각이 기업의 정보비대칭에 미치는 영향에 대한 실증연구』, 한국경영학회 통합학술발표논문집 2023(8), 1634-1678.

박진혁·이장우, 2024, 기업의 지배구조 특성 및 ESG 활동을 고려한 자사주 취득, 처분 및 소각행위에 관한 실증연구,『한국증권학회지』 53(1), 1-48.

법무부, 2012, 『상법 회사편 해설』, 도서출판 동강.

송옥렬, 2014, 자기주식의 경제적 실질과 그에 따른 법률관계, 『법경제학연구』 11(1), 53-72.

송옥렬, 2023, 『상법강의(제13판)』, 홍문사.

이은정, 2023, 자기주식 매각을 통한 우호주주 확보사례 - 상호주 형성을 중심으로 - , 『경제 개혁리포트』2023-01.

이철송, 2023, 『회사법강의(제31판)』, 박영사.

장근영, 2024, 상법상 자기주식의 보유와 처분에 관한 입법론 : 자기주식의 본질에 기초하여, 『상사판례연구』 37(1), 147-190.

정성창·Yong-Gyo Lee, 2003, 자사주 취득 기업들의 장기성과에 관한 연구, 『재무연구』 16(2), 129-162.

정준혁, 2019, 합병 및 분할 관련 채권자보호제도 개정 제안, 『저스티스』 174, 179-228.

전준영, 2019, 자기주식 처분에 관한 법적 연구, 성균관대학교 법학전문대학원 박사학위논문.

조현덕·박병권, 2018, 자기주식의 법적 지위, 『BFL』 87, 6-23.

최문희, 2017, 자기주식과 경영권에 관한 판례 및 상법 개정안의 검토, 『선진상사법률연구』 78, 49-85.

최민용, 2023, 자기주식 처분과 신주발행이론 – 신주발행유지청구권을 중심으로, 『상사법 연구』 42(2), 1-45.

한국상장회사협의회, 2012, 『상장법인의 자기주식 활용방안에 관한 연구』, 상장협 연구보고서 2012-1.

한국상장회사협의회, 2022, 『2022 상장회사 유ㆍ무상증자 실무해설』, 상장협자료 2022-027.

한국상장회사협의회, 2023, (자기주식 처분 관련) 상법 일부개정법률 의원발의안에 대한 의견.

황남석, 2017, 자기주식의 본질, 『경희법학』 52(4), 27-52.

황현영, 2012, 개정상법상 자기주식 관련 해석상·실무상 쟁점 검토, 『선진상사법률연구』 60, 173-198.

황현영, 2016, 2015년 M&A 관련 개정 상법의 주요내용과 과제, 『경영법률』 26(3), 41-87.

황현영, 2022, 자기주식 취득의 효력 및 이사의 책임에 관한 연구, 『상사판례연구』 35(2), 71-115.

Chahine, S., Zeidan, M.J., Dairy, H., 2012, Corporate Governance And The Market Reaction To Stock Repurchase Announcement, Journal Of Management & Governance 16, 707-726.

Comment, R., Jarrell, G., 1991, The Relative Signaling Power of Dutch-Auction and Fixed-Price Self-Tender Offers and Open-Market Share Repurchases, Journal of Finance 46, 1243-1271.

Gebhardt, W.R., Lee, C.M.C., Swaminathan, B., 2001, Toward an Implied Cost of Capital, Journal of Accounting Research 39(1), 135-176.

Grullon, G., Michaely, R., 2002, DIvidends, Share Repurchases, And The Substitution Hypothesis, The Journal Of Finance Lvii(4).

Ikenberry, D., Lakonishok, J., Vermaelen, T., 1995, Market Underreaction to Open-Market Stock Repurchases, Journal of Financial Economics 39, 181-208.

Jagannathan, M., Stephens, C.P., Weisbach, M.S., 2000, Financial Flexibility and the choice between dividends and stock repurchases, Journal of Financial Economics 57, 355-384.

Shar Lai Phyu, 최혜린, 변진호, 2023, 과신성향 경영자의 자사주매입과 시장의 과소반응, 『재무관리연구』 40(4), 53-78.

Skinner, D.J., 2008, The evolving relation between earnings, dividends, and stock repurchases, Journal of Financial Economics 87(3), 582-609.

江頭憲治郎, 2022, 『株式会社法(第8版)』, 有斐閣.

자기주식의 취득과 소각은 배당과 함께 기업 성과를 주주와 공유하는 대표적인 주주환원 정책으로 평가됨에도 상장회사들은 자기주식을 보유하고 활용하면서 소각에는 소극적인 태도를 보이고 있다. 더욱이 상장회사들이 자기주식을 대주주의 경영권 방어 수단으로 활용하여 주주가치를 훼손하고 있다는 의견이 꾸준히 제기되어 왔다. 인적분할시 자기주식을 활용하여 지배주주의 지분율을 강화하는 사례1), 조직재편시 백기사로 자기주식을 활용하는 사례2), 상호주 보유를 통해 우호주주를 형성하고 지배권을 강화하는 사례3)가 발생하고 있다.

이러한 문제는 2011년 상법 개정을 통해 자기주식의 취득 뿐 아니라 보유가 자유로워지면서 더욱 두드러지게 나타나고 있다. 법 개정 이후 상장회사는 취득한 자기주식을 소각하거나 처분하지 않고 보유할 수 있게 되었다.4) 소각목적으로 취득한 자기주식이라 할지라도 소각하지 않고 보유할 수 있으며5), 처분의 시기나 처분의 대상을 이사회 결의로 자유롭게 정할 수 있게 되었다. 또한 2015년 상법 개정을 통해 조직재편시 신주발행 대신 자기주식을 활용할 수 있도록 명문화하였다. 그러나 신주발행과 달리 자기주식의 처분에는 주주 보호 수단이 마련되어 있지 않아서, 불공정한 자기주식 처분이 있는 경우에도 주주들은 구제받을 수 없는 상황이다. 이러한 규제 차익으로 인해 회사는 자기주식을 활용하여 신주의 제3자 배정에 대한 규제를 우회하면서도 동일한 효과를 얻을 수 있고, 인적분할시 자기주식에 신주를 배정하는 방식으로 자기주식을 지배권 강화에 활용할 수 있다. 이처럼 회사가 자기주식을 취득하여 활용할 수 있는 방법이 늘어나다 보니, 자기주식 취득이 주주가치 제고 및 주주환원에 기여하지 못한다는 비판이 제기된다.

이에 2024년 1월 금융위원회는 그동안 지적되어 온 문제를 해결하기 위해 자기주식 제도 개선방안을 발표하고, 이를 구체적으로 실현하기 위한 시행령 및 규정 개정안을 6월에 입법예고 하였다.6) 개정안은 크게 3가지 내용을 담고 있는데, 합병과 분할시 자기주식에 대한 신주배정 금지, 자기주식의 처분시 처분 상대방과 선정사유, 주식가치 희석 효과 등 공시 구체화, 신탁으로 인한 자기주식 취득 및 처분시 직접 취득과 동일한 규제 등을 골자로 하고 있다. 그러나 금융위원회의 자기주식 제도 개선 방안 발표 후에도 자기주식 소각 의무화가 필요하다는 주장이 계속 나오고 있고, 기업들이 자기주식을 통해 주주가치를 훼손하는 가장 큰 사례가 자기주식의 자의적 처분을 통한 지배권 강화의 문제인데 이를 해결하기 위한 방안이 포함되지 않았다.

본 보고서에서는 상장회사의 자기주식 보유 및 소각 현황을 살펴보고, 자기주식 관련 현행 제도의 문제점을 지적한 후 해외 입법례를 통해 시사점을 도출하고 주주가치 제고를 위한 제도 개선 과제를 제안하고자 한다.

Ⅱ. 상장회사의 자기주식 보유 및 소각 현황

2022년 말 기준 국내 상장기업 중 67.7%는 자기주식을 보유하고 있다(<표 Ⅱ-1> 참고). 그러나 2022년 말 기준 자기주식을 5% 이상 보유하고 있는 기업 중 2023년부터 2024년 4월까지 자기주식을 소각한 기업은 8.1%에 불과했다. 2004년부터 2015년까지의 데이터를 이용한 김우진·임지은(2017)의 분석에 따르면 평균적으로 상장기업은 매년 상장주식 수의 약 2.6%를 취득하여 이 중 약 절반을 처분하고, 약 1/3은 보유하여, 기업들의 자기주식 보유량은 매년 증가하는 추세를 보인다.

주주환원의 관점에서 볼 때, 기업의 자기주식 취득은 배당을 대체하는 방식이 될 수 있다. 그러나 국내 상법상 자기주식 처분이 비교적 자유롭기 때문에 기업들이 주주환원이 아닌 다른 목적으로 자기주식을 취득하고 보유할 가능성이 존재한다. 그럼에도 불구하고 국내 시장은 자기주식 취득에 긍정적인 반응을 보여왔다. 2019년부터 2023년까지 자기주식(보통주) 직접 취득 공시 759건의 주가반응을 살펴본 결과, 취득 공시일부터 2일 동안 약 2.8%의 누적초과수익률을 보였다.7) 국내 선행연구의 결과는 조사 시점에 따라 차이를 보이는데, 2004년부터 2018년의 데이터를 분석한 김우진·임지은(2022)에서는 자기주식 취득 공시 2일 후 누적초과수익률이 약 1%로, 2005년부터 2014년까지의 데이터를 분석한 박정지·신정순(2022)에서는 공시 전후 1일, 5일 누적초과수익률이 각각 2.1%, 3.8%로 나타났다. Shar Lai Phyu 외(2023)는 2009년부터 2019년까지의 데이터를 분석하였는데, 공시 전후 1일, 3일, 5일의 누적초과수익률이 1.13~2.06%로 조사되었다. 미국의 데이터를 이용한 연구에서도 분석 기간마다 시장 반응의 차이는 존재하였으나 평균적으로 1~4% 이내의 단기초과수익률을 보였다(Comment & Jarrell, 1991; Ikenberry et al., 1995; Chahine et al., 2012). 장기성과의 경우 정성창·Yong-Gyo Lee(2003)는 1994년부터 1998년의 데이터를 분석하여 1년 이상의 보유초과성과가 음(-)의 값을 보였다. 2005년부터 2014년까지의 데이터를 분석한 박정지·신정순(2022)에서는 취득 공시 이후 6개월간, 1년간의 보유초과성과율이 각각 11.2%, 16.4%로 나타났다. 2015년부터 2022년의 데이터를 이용한 강소현(2023)에서는 자기주식 간접취득시에는 36.8%, 직접취득시에는 52.8%의 보유초과성과를 보이는 것으로 조사되었다.

국내 기업의 자기주식 소각은 매년 증가하는 추세이며, 시장은 자기주식 처분의 위험에도 불구하고 자기주식 취득에 긍정적인 반응을 보이고 있다. 이러한 상황에서 기업에 자기주식 소각의 의무를 부여하는 것은 향후 자기주식의 취득에 대한 유인을 낮추는 부작용을 야기할 수 있다. 국내 자기주식 제도의 문제는 기업이 보유 중인 자기주식을 자의적으로 활용할 수 있다는 점이다. 이어지는 장에서는 국내 기업들의 자기주식 보유 현황과 소각 현황을 자세히 살펴보고, 자기주식 보유 상위기업과 자기주식을 소각한 기업의 재무구조, 배당, 지배구조를 비교하여 자기주식 보유기업에 잠재된 위험을 점검하겠다.

1. 자기주식의 보유 현황

2022년 말 기준 국내 상장기업 중 67.7%는 자기주식을 보유하고 있는 것으로 조사되었다.8) 총발행주식 대비 자기주식(보통주)의 보유 비율은 유가증권시장 평균 4.3%, 코스닥 평균 2.3%이다. 전체 상장기업 중 81%의 기업은 5% 이하의 자기주식을 보유한 반면, 2.0% 기업은 20%를 초과하는 자기주식을 보유하는 등 자기주식 보유는 편중되어 있다. 특히, 자기주식 보유 비율 기준 상위 30개사의 자기주식 보유 비율은 평균 32.6%으로 매우 높은 수준이다.9)

자기주식 소각 현황을 살펴보기 위하여 2019년부터 2023년까지 자기주식 소각 공시를 살펴본 결과, 자기주식 소각은 연 평균 47.2회이었으며, 건별 자기주식 소각 비율은 2.68%로 나타났다. 자기주식 소각은 2019년 18건에서 2023년 97건으로 5배 이상 증가하였다. 소각되는 자기주식의 비율은 2019년 기준 4.74%에서 2023년 기준 2.26%로 감소하였으나, 2023년 공시된 총 소각 규모는 4조 6,374억원으로 2019년 5,506억원 대비 8배 이상 증가하였다.

2024년에는 기업 밸류업 프로그램 등 주주환원에 대한 시장의 관심이 높아진 가운데 자기주식 소각 공시가 예년에 비해 크게 증가했다. 2024년 4월까지 자기주식 소각이 64건 공시되었으며, 소각 주식 비율은 평균 2.58%이다. 공시된 소각 금액은 총 5조 8,816억원 규모로, 2023년 공시된 총 소각 규모를 상회한다.

3. 자기주식 보유기업과 소각기업 특성 비교

앞서 살펴본 바와 같이 시장은 자기주식 취득을 긍정적으로 평가한다. 그러나 기업이 취득한 자기주식을 소각하지 않고 보유할 경우, 기업이 자기주식을 소수주주에게 불리한 방식으로 처분할 수 있다는 우려가 제기된다. 이에 자기주식 보유율이 높은 기업과 자기주식을 소각한 기업의 재무구조, 배당, 지배구조 등 특성을 비교해 자기주식의 보유 목적과 잠재된 위험을 점검하고자 한다. 2023년에 제출된 사업보고서 기준 자기주식을 5% 이상 보유하고 있는 기업은 전체의 18.9%로, 해당 기업을 자기주식 보유 상위기업으로 설정하였다. 자기주식 소각기업은 2019년부터 2023년까지 자기주식 소각을 공시한 기업 전체(171개사)를 분석 대상으로 설정하였다.10) 자기주식 5% 이상 보유기업 중 표본 설정 기간 이내 소각을 실시한 기업은 소각기업으로 분류해 두 집단을 배타적으로 설정하였다.

자기주식 보유 상위 기업과 자기주식 소각기업의 재무구조 비교를 위하여 자산규모, 총자산 대비 현금흐름, 주가순자산비율(Price Book Value Ratio: PBR)을 살펴보았다(<표 Ⅱ-3> 참고). 해당 지표는 모두 자기주식 소각기업에서 높게 나타났다. 자산 규모를 살펴보기 위한 지표로 표본 중 총자산 5천억원 이상인 기업의 비율을 살펴보았는데, 자기주식 5% 이상 보유기업 중 37.5%, 자기주식 소각기업 중 52.0%의 기업이 총자산 5천억원 이상으로 나타났다.11) 김우진·임지은(2017)도 규모가 작은 기업일수록 취득한 자사주를 다양한 목적으로 활용하기 위해 처분하지 않고 보유한다는 결과를 보인 바 있다. 기업의 재무성과를 파악하기 위한 지표로 총자산 대비 현금흐름 비율을 살펴보았는데, 자기주식 5% 이상 보유기업에서 평균 4.2%, 자기주식 소각기업에서 6.5%로 나타났다. PBR의 경우 자기주식 5% 이상 보유기업은 평균 0.98인 반면 자기주식 소각기업은 평균 1.45로 나타나 시장에서 자기주식 소각기업을 보유기업에 비해 긍정적으로 평가하고 있는 것을 확인할 수 있었다. 박진혁 외(2023)는 자기주식 보유가 시장에서 정보의 비대칭성을 증가시키는 반면, 자기주식의 소각은 시장에서 비대칭성을 감소시키는 것을 발견하였는데, 자기주식 보유로 인한 비대칭성의 증가가 시장에서 기업가치를 낮추는 요인으로 작용하였을 수 있다.

지배구조를 비교하는 지표로 최대주주와 특수관계인(이하 최대주주등)의 지분율, 1% 미만 주식을 보유한 소액주주(이하 소액주주)의 지분율을 비교하였다. 그 결과 자기주식 보유 상위 기업들의 최대주주등 지분율이 39.4%로 소각기업의 최대주주등 지분율 37.1%에 비해 높게 나타났으나 그 차이가 통계적으로 유의하지는 않았다. 반면 소액주주 지분율은 자기주식 보유 상위 기업에서 통계적으로 유의한 수준으로 낮게 나타났다. 소액주주 지분율은 자기주식 5% 이상 보유기업에서는 40.8%인 반면 소각기업에서는 45.5%로 높은 값을 보였다.13) 추가로 ESG 모네타에서 평가한 지배구조 평가 점수를 살펴보았다. 해당 점수는 이사회 구성과 활동, 주주의 권리, 감사제도, 관계사의 위험, 배당, 공시를 종합적으로 평가한 결과이다. 자기주식 소각기업의 지배구조 점수는 평균 55점인 반면, 자기주식 5% 이상 보유기업은 51.0점으로 낮은 값을 보였다.14) 김효진·윤순석(2010)은 의결지분율과 소유지분율의 차이인 소유지배괴리도15)를 이용하여, 소유지배괴리도가 심한 기업일수록 자기주식 취득이 증가함과 더불어 지배주주의 자기주식 취득이 이익배분의 수단이 아닌 다른 이익추구 수단으로 사용하고 있는 것을 발견하였다. 자기주식 보유 비율이 높은 기업의 지배구조 평가 점수가 낮고, 소액주주 비중이 낮은 것은 해당 기업에서 자기주식이 주주에게 평등하지 않은 방식으로 처분될 위험이 높음을 시사한다.

Ⅲ. 자기주식 관련 현행 제도의 문제점

2011년 상법 개정으로 자기주식의 취득, 처분, 소각에 대한 규제가 모두 완화되었고, 2015년 상법 개정으로 회사가 조직재편시 자기주식을 신주발행을 대신하여 활용할 수 있도록 명문화하였다. 그러나 회사가 자기주식을 자유롭게 활용할 수 있는 제도는 구비된 반면, 자기주식을 이용해 지배권을 강화하고 주주가치를 훼손하는 것을 방지하기 위한 방안은 마련되지 않았다.

회사가 취득한 자기주식은 기본적으로 주식으로서 권리가 정지되기 때문에, 회사가 보유하고 있는 동안 자기주식에 대해서는 의결권 및 배당을 포함한 주식으로서의 권리가 부여되지 않는다. 회사는 취득한 자기주식을 소각할 수 있고, 자기주식의 취득과 소각을 통해 주주환원이 이루어질 수 있다. 그러나 회사는 자기주식을 소각하지 않고 보유하다가 필요한 경우 이사회 결의를 통해 제3자에게 처분할 수 있고, 처분된 주식에는 의결권, 배당 등 주식으로서의 권리가 다시 부여된다. 이로 인해 회사는 의결권 확보가 필요할 경우 제3자에게 처분하는 방식으로 상장회사 간에 자기주식을 맞교환하여 협력 관계를 강화하거나 경영권 안정을 도모할 수 있다. 이하에서는 우리나라 자기주식에 대한 제도의 문제점을 구체적으로 살펴보고자 한다.

1. 자기주식을 의결권 강화에 활용하는 문제

자기주식은 상장회사의 의결권 강화에 이용될 수 있다. 자기주식을 처분하는 경우 의결권이 발생하기 때문에, 최대주주에게 우호적인 제3자에게 자기주식을 처분함으로써 우호지분을 확보할 수 있기 때문이다. 현재 자기주식 보유 수준이 의결권 강화에 어느 정도 영향을 미칠 수 있는지 살펴보기 위해 상장회사에서 최대주주와 특수관계인의 의결권 있는 주식과 자기주식 중 의결권 있는 주식만을 합산한 결과를 도출하였다. 최대주주와 특수관계인의 지분만으로도 이사 선임, 재무제표 승인 등 보통결의16)를 통과시킬 수 있는 최소 지분율인 25% 이상을 보유한 상장회사가 77.4%인 1,872개사인데, 자기주식 처분을 활용할 경우 80.9%인 1,956개사로 증가한다. 또한 회사의 주요 의사결정인 정관변경이나 합병, 분할과 같은 특별결의17) 안건에 필요한 최소 지분율인 33.34% 이상을 최대주주와 특수관계인이 보유한 상장회사가 60.1%인 1,454개사인데, 자기주식 처분을 활용할 경우 67.1%인 1,622개사로 증가한다.

최대주주와 특수관계인의 지분에 의결권 있는 자기주식을 합산할 경우 지분율이 높아지기 때문에 상장회사 입장에서는 자기주식을 소각하기보다는 보유하는 것을 선호할 수 있다. 회사가 자기주식을 보유하고 있는 동안은 의결권이 없지만, 회사의 중요한 의사결정이 있을 때 우호 주주에게 자기주식을 처분해 의결권을 확보할 수 있기 때문이다. 최근 상장회사들이 자기주식을 활용하여 다른 기업들과 상호주를 보유하는 문제들이 지적되고 있는데19), 이 또한 자기주식을 활용한 의결권 강화라고 볼 수 있다. 자기주식을 취득할 때는 주주평등의 원칙을 요구하고 이를 위해 구체적인 절차를 법에서 엄격하게 정하고 있으나20), 자기주식을 처분할 때는 이사회가 자유롭게 할 수 있도록 규제가 완화되어 있는 것이 문제이다.

2024년 6월 금융위는 자기주식의 처분 규제를 강화하는 입법예고를 하였으나, 공시의 내용이 지금보다 구체적일 뿐 여전히 이사회가 자기주식을 자유롭게 처분할 수 있다는 점에서는 차이가 없다.21)

2. 신주발행을 대신하여 자기주식을 활용하는 문제

자기주식의 처분은 경제적 관점에서 신주를 발행하는 것과 동일한 효과를 가져오고, 주주 구성의 변화로 기존 주주들의 이익에 영향을 미친다는 점도 동일하다.22) 회사가 다른 주주에게 매수의 기회를 부여하지 않고 특정 주주에게 신주를 배정하거나 자기주식을 처분하면 주주평등의 원칙에 반할 뿐 아니라 주주의 지분율 변동으로 기존 주주의 이익을 해할 수 있기 때문이다.23) 이러한 이유로 상법에서는 신주의 제3자 배정에 대해서는 엄격한 규제를 두고 있다. 신기술의 도입, 재무구조의 개선 등 회사의 경영상 목적을 달성하기 위하여 필요한 경우에 한하여 신주를 제3자에게 배정할 수 있도록 하고(제418조 제2항), 법원은 ‘경영상 목적’을 매우 좁게 해석하여 주주들을 보호하고 있다. 법원은 경영권 분쟁 상황에서 경영권을 방어하기 위한 목적으로 신주를 우호적 제3자에게 배정하는 것은 주주의 신주인수권을 침해한다고 보고 있다.24) 그런데 자기주식의 처분에 대해서는 신주발행과 같은 규제가 없어, 같은 경영권 분쟁 상황에서 신주발행 대신 회사가 보유하고 있는 자기주식을 제3자에게 처분하는 것은 문제가 되지 않는다.25)

신주의 제3자 배정에서는 ‘경영상 목적’ 외에도 주주들에게 사전에 이러한 사실을 알려야 하는 공시규제가 있다(상법 제418조 제4항, 자본시장법 제165조의9). 또한 불공정한 신주발행이 있는 경우 사전적으로 이를 금지할 수 있는 ‘신주발행유지청구권’도 인정되고(상법 제424조), 사후적으로 ‘신주발행무효의 소’도 제기할 수 있다(상법 제429조). 그러나 자기주식의 처분에는 이러한 주주 보호 수단이 마련되어 있지 않아서, 불공정한 자기주식 처분이 있는 경우에도 주주들은 구제받을 수 없는 상황이다. 이러한 규제 차익으로 인해 회사는 자기주식을 활용하여 신주의 제3자 배정에 대한 규제를 우회하면서도 동일한 효과를 얻을 수 있고, 자기주식을 지배권 강화에 활용할 수 있다.

회사가 자기주식을 보유하고 있는 경우, 해당 자기주식이 어떤 권리를 갖는지에 대한 상법의 규정이 미흡하다는 문제가 있다. 우리 상법은 자기주식에 대해서는 의결권을 인정하지 않고(제369조 제2항), 주주총회 결의시 발행주식총수에 자기주식을 합산하지 않는다는 점에 대해서만 규정하고 있다(제371조 제1항). 법에서 명문으로 규정하지 않은 영역에 대해서는 자기주식이 어떠한 권리를 가지고 있는지 해석에 맡겨져 있다. 해석상으로 자기주식에 대해서는 일체의 권리가 인정되지 않고, 자기주식을 제3자에게 처분하였을 때 주식으로서의 권리가 회복된다고 보고 있다. 회사가 스스로에 대해 구성원으로서의 권리를 행사하는 것 자체가 모순일 수 있기에, 회사가 주식을 보유하는 동안 권리행사가 정지되는 것이다.26) 소수주주권, 회계장부열람권, 소제기권 등 공익권을 인정하지 않을 뿐만 아니라 배당, 잔여재산분배청구권 등 자익권도 인정하지 않는다. 실무에서도 주주배정 유상증자시 자기주식에 주식을 배정하지 않고, 무상증자시 자기주식에 신주를 배정하지 않는다.27)

그런데 문제는 합병, 분할 등의 조직재편시 자기주식에 신주를 배정할 수 있는지에 대해서는 해석이 나뉘고 있다. 법무부에서는 인적분할시 자기주식을 배정할 수 있는지에 대해 주주평등의 원칙이 지켜져야 한다고 제한을 두는 해석을 하였으나28), 실무에서는 인적분할시 자기주식에 대한 신주배정이 허용됨을 전제로 이를 적극적으로 활용하고 있다. 이러한 문제를 방지하기 위해 금융위원회는 자본시장법 시행령을 개정하여 합병이나 분할시 자기주식에 대한 신주배정을 금지하겠다고 입법예고하였다.29) 그러나 만약 시행령이 개정된다고 하여도 주식의 포괄적 교환이나 이전에 대해서는 규정을 두지 않아 여전히 자기주식이 조직재편시 활용될 수 있는 여지가 있다.

또한 여전히 자기주식의 지위에 대한 해석의 여지가 있기 때문에 다른 곳에서도 문제가 발생할 수 있다. 최근 대법원은 지배주주가 소수주주를 축출하는 사건에서 자기주식을 지배주주의 주식에 합산할 수 있다고 판시하였고, 이로 인해 지배주주가 소수주주를 축출할 때 자기주식을 활용할 수 있는 위험성이 있다.30) 회사가 취득한 자기주식이 아무런 권리가 없다는 점이 명문화되지 않는 한, 조직재편시 자기주식에 신주를 배정하는 사례나 지배주주가 소수주주를 축출하는데 자기주식을 활용하는 등의 사례는 계속해서 발생할 수 있기 마련이다.

Ⅳ. 자기주식 관련 해외 입법례

각 나라마다 자기주식과 관련한 제도가 다르고 자기주식과 밀접한 관련이 있는 신주발행에 대한 제도도 모두 다르다. 가장 대표적인 예로 우리나라는 주주의 신주인수권을 인정하는 나라여서 신주를 제3자에게 발행하는 것에 엄격하지만, 미국의 경우 주주의 신주인수권을 인정하지 않아서 신주의 제3자 발행이 비교적 자유로운 편이다. 해외 주요국의 자기주식 제도 가운데, 본 연구의 핵심 주장과 관련 있는 자기주식의 활용과 처분에 관한 내용을 중심으로 검토한다.

1. 미국

미국의 경우 주마다 자기주식에 대한 규제가 다른데, 모범회사법과 켈리포니아주 회사법의 경우 자기주식의 취득은 인정하나 취득된 자기주식은 미발행된 주식으로 본다(MBCA §6.31(a), CCC §510(a)). 즉 자기주식을 취득한다고 하여도 발행되지 않은 주식으로 보므로, 결과적으로는 소각한 것과 같이 되어 자기주식을 처분하거나 활용하는 문제는 발생하지 않는다.31)

한편 미국의 주회사법 가운데 가장 중요하게 다뤄지는 델라웨어주 회사법의 경우 취득한 자기주식의 보유와 처분을 인정하는데, 자기주식 소각 절차를 통해서만 미발행된 주식으로 된다(DGCL §243(b)). 뉴욕주의 회사법 역시 회사가 자기주식을 취득한 후 소각 절차를 밟아야만 미발행 주식으로 된다(NY BCL §515). 즉 델라웨어주나 뉴욕주의 경우 회사가 자기주식을 취득한 이후에도 소각하지 않고 보유하며 활용할 수 있는 것이다. 다만 보유하고 있는 자기주식에 대해서는 배당권, 의결권을 포함하여 주식으로서의 권리가 인정되지 않는다.32) 따라서 우리나라와 같이 합병이나 분할시 자기주식을 배정하는 문제가 발생하지 않는다. 한편 자기주식을 처분하는 경우 특별한 규제가 없는데, 주주의 신주인수권을 법에서 보장하지 않으므로33) 신주를 제3자에게 발행하는 경우와 자기주식의 처분은 크게 차이가 없다. 다만 특정 주주의 이익을 위한 자기주식의 처분과 같은 행위는 이사의 신인의무(fiduciary duty)로 규제할 수 있고, 민사소송을 통한 사후적 구제가 가능하다.34) 경영진 자신 또는 특정 주주의 이익을 위하여 자기주식을 처분하거나 충분한 가치가 보장되지 못한 채 자기주식을 처분하는 경우 이사의 신인의무 위반이 된다.35)

2. 영국

영국의 경우 회사가 취득한 자기주식을 금고주의 형태로 보유할 수 있고(회사법 §724(3)(a)), 회사가 적절한 시기에 처분하거나 소각할 수 있다(§727, §729). 영국의 경우 회사가 보유한 자기주식에 대해서는 총회 출석권이나 의결권을 포함하여 어떠한 권리행사도 하여서는 안 되고 그러한 권리를 주장하는 행위는 무효라고 명문의 규정을 두고 있다(§726(2)).36) 자기주식에 대해 배당금을 지급하거나 청산시 자산을 분배할 수 없다고 명시하고 있고(§726(3)), 회사가 보유하는 자기주식은 신주인수권에 있어서 주식을 보유한 자로 보지 않는다(§561(4)). 이로 인해 영국 역시 합병이나 분할시 자기주식에 대한 신주배정의 문제가 발생하지 않는다.

영국은 기존 주주들에게 신주인수권을 인정하는 나라로(§561(1)), 자기주식의 처분에 있어서도 신주발행과 동일하게 주주에게 우선적인 권리가 인정됨을 명문화하였다(§560(3)). 즉 자기주식의 처분시 원칙적으로 주주에게 균등하게 처분되어야 하고, 제3자 배정을 위해서는 정관과 주주총회 특별결의에 의해 이사회가 신주인수권 적용을 배제하거나 변경할 수 있다(§573). 영국은 자기주식 처분에 대해서도 주주의 우선권이 적용되기 때문에 제3자에게 처분하기 위해서는 정관이나 주주총회의 특별결의가 필요하다는 제약이 따른다.

3. 독일

독일은 자본금의 10%까지만 자기주식을 보유할 수 있고, 취득한 자기주식의 합계가 10%를 초과하면 초과된 부분을 취득시로부터 3년 이내에 처분하여야 한다((주식법 §71c(2)). 만약 해당 기간 내에 처분하지 못한 주식은 소각하여야 한다(§71c(3)). 10%를 초과하지 않는 자기주식은 보유할 수 있으나, 회사가 취득한 자기주식은 권리가 없다고 명문으로 규정하고 있다(§71b). 즉 회사가 보유한 자기주식에 대해서는 의결권 외에도 배당권, 잔여재산분배권, 무상증자시 신주배정 등 일체의 권리가 인정되지 않는다. 또한 독일 조직재편법에서는 합병시 소멸회사의 자기주식에 대해 합병 신주의 배정을 금지하고 있고(§68(1)), 분할시 분할회사가 자기주식을 보유한 경우 분할신주의 배정을 금지하고 있다(§131(1)).

독일에서는 자기주식의 취득과 처분에는 주주평등의 원칙이 적용된다는 명문의 규정을 두고, 거래소를 통한 취득과 처분은 주주평등의 원칙을 충족시킨다고 보고 있다(주식법 §53a, §71(1)8). 다만 거래소 밖에서 또는 제3자에게 자기주식을 처분하려면 주주총회의 특별결의가 있어야 하고, 주식의 처분가액이 시가보다 현저히 낮지 않아야 한다(§71(1)8, §186, §193). 독일은 자기주식 처분에 주주평등의 원칙이 적용되기 때문에, 제3자에게 처분하기 위해서는 주주총회 특별결의 뿐 아니라 가격에 대한 제한이 있다.

4. 일본

일본의 경우 회사가 취득한 자기주식의 보유에 제한이 없고, 이사회의 결의에 의해 자율적으로 소각할 수 있도록 정하고 있다(회사법 제178조). 다만 회사가 자기주식을 보유하고 있는 동안 자기주식에 대해서는 일체의 권리가 인정되지 않는다. 회사법에서는 자기주식에 대해 의결권을 행사하지 못한다고 규정하고 있고(제308조 제2항), 배당권도 인정하지 않으며(제453조), 잔여재산에 대한 권리도 인정되지 않는다.37) 합병시 소멸회사의 자기주식에 대해 신주를 배정할 수 없는데(제749조 제1항 제3호 및 제753조 제1항 제7호), 이는 대량의 자기주식을 취득할 우려가 있기 때문이다.38) 또한 일본의 경우 물적분할을 분할의 기본형태로 인정하고 있기 때문에39), 인적분할시 자기주식에 대한 신주배정의 문제가 논의되지 않는다.

자기주식의 처분에 대해서는 신주발행과 동일하게 보고 규제하고 있다(회사법 제199조). 일본의 경우 신주발행시 신주와 자기주식 처분시 자기주식을 포함하여 ‘모집주식’이라는 개념으로 정의하고, 신주와 자기주식을 동일하게 규제한다. 다만 일본의 경우 주주에게 신주인수권을 인정하지 않기 때문에, 회사가 자유롭게 제3자에게 신주를 배정하거나 자기주식을 처분할 수 있다.40) 그러나 이러한 행위는 기존 주주들의 이해관계에 영향을 미치기 때문에, 일본 회사법에서는 기존 주주들의 이익을 보호하기 위한 규정을 두고 있다. 자기주식의 처분에 대해서도 신주발행과 동일하게 유지청구와 무효의 소에 대한 규정을 두고 있어(제210조, 제828조 제1항 제3호), 주식의 인수인에게 유리한 조건으로 자기주식을 처분하거나 경영진의 지배권 확보가 주요한 목적인 자기주식의 처분에 대한 주주 구제수단이 마련되어 있다. 일본의 경우 자기주식 처분에 대해 주주의 우선권이 인정되지는 않으나, 신주발행과 자기주식 처분의 절차가 동일하고 불공정한 자기주식 처분에 대해서는 주주의 구제수단이 별도로 마련되어 있다.

5. 우리나라와 해외 입법례 비교

미국, 영국, 독일, 일본의 자기주식 관련 규제를 살펴본 결과, 소각을 의무화 한 경우는 극히 드물다. 미국의 경우 켈리포니아주 정도이고 독일도 자본금의 10%까지는 자유롭게 보유하도록 하고 있다. 우리나라와 유사하게 해외 주요국에서도 자기주식을 보유하도록 자율권을 주고 있지만 회사 입장에서 자기주식을 보유하여 활용할 실익이 크지 않다는 점이 큰 차이이다. 해외 주요국에서는 배당권, 의결권 뿐 아니라 합병·분할시 자기주식에 신주배정이 금지되는 등 자기주식에 아무런 권리가 인정되지 않는다고 보고 있어 활용이 제한적이다. 따라서 우리나라와 같이 인적분할시 자기주식에 신주를 배정하여 특정 주주의 지배권 강화에 활용하는 문제가 발생하지 않는다.

또한 주주들에 대한 신주인수권이 인정되는지 여부를 불문하고 제3자에게 신주를 발행하는 것과 자기주식을 처분하는 것의 규제가 동일하기 때문에 신주발행 규제를 우회하고자 자기주식 처분을 활용하는 경우도 없는 것으로 나타났다. 영국과 독일의 경우 자기주식 처분에도 주주의 우선권이 인정되며, 예외적으로 제3자에게 처분하기 위해서는 주주총회 특별결의 등 별도의 절차를 거쳐야 한다. 미국과 일본의 경우 신주발행이나 자기주식 처분에 모두 주주의 우선권은 인정되지 않으나, 주주의 구제수단을 마련하여 자기주식이 제3자에게 임의로 처분되어 지배권 강화에 활용되는 것은 방지하고 있다.

해외 주요국과 달리 우리나라에서는 회사가 자기주식을 자유롭게 활용할 수 있음으로 인해 문제들이 발생하자, 자기주식을 상당시기에 처분 또는 소각하도록 의무화하여 회사가 자기주식을 활용하는 것을 방지하기 위한 법안이 발의되었다.41) 그러나 2011년 상법 개정으로 처분이나 소각 의무를 삭제하였는데 이를 다시 부활하는 것에 대해 비판 의견이 있고42), 처분이나 소각을 강제할 경우 취득 자체가 줄어들 수 있어 자기주식의 취득을 통한 주주환원에 부정적 영향을 끼칠 수 있다. 무엇보다 현행 상법에서 자기주식의 다양한 활용을 허용하고 있어 현실적인 어려움이 있다.

상법에서는 주식매수선택권 부여시 신주발행 대신 자기주식을 교부할 수 있도록 하고 있고(상법 제340조의2), 교환사채나 상환사채의 대가로 자기주식의 교부가 가능하다(상법 시행령 제22조, 제23조). 자기주식을 담보로 제공할 수 있고43), 현물 배당으로 자기주식을 활용할 수 있으며44), 조직재편시 신주발행을 대신하여 자기주식을 교부하는 것도 가능하다(상법 제523조 등). 특히 신주발행을 대신한 자기주식의 활용은 주주들에게도 손해가 되지 않는데, 기존 주주들의 지분율을 희석하지 않는다는 점에서 긍정적인 측면이 있기 때문이다. 이러한 이유로 의결권 자문회사의 의결권 행사 가이드라인에서도 지분율을 희석하지 않는 주식매수선택권 부여를 찬성하고 있다.45)

따라서 회사가 재무관리의 수단으로 자기주식을 활용하는 것은 허용하되, 자기주식을 지배권 강화에 이용하는 등의 문제는 방지하여야 한다. 이를 위한 제도 개선과제로 3가지를 제안하고자 한다.

1. 자기주식에 인정되는 권리 제한

우리 상법에서는 자기주식에 인정되는 권리에 대하여 일반적으로 규정한 명문의 규정이 없다. 이로 인해 앞서 살펴본 바와 같이 인적분할시 자기주식을 배정하는 문제가 실무에서 발생하고 있고 지배주주의 주식에 자기주식을 합산하도록 하여 자기주식이 소수주주 축출에 활용될 수 있도록 하는 판례도 등장하고 있다. 이에 따라 자기주식의 편법적 활용을 방지하기 위해 분할이나 분할합병시 자기주식에 대한 신주 배정을 금지하도록 하는 법안과46) 지배주주가 소수주주를 축출할 때 지배주주의 주식에 자기주식을 합산하지 못하도록 하는 법안이 발의되었다.47)

이러한 법안이 논의될 때, 자기주식의 지위와 본질에 대한 논쟁으로 이어진다. 먼저 회사가 자기주식을 ‘자산’으로 활용할 수 있어야 하므로 규제는 적절하지 않다는 의견이 있다. 세법은 자기주식의 처분을 손익거래로 보아 자기주식 처분에 과세하고 있고, 이러한 자산의 처분은 이사회 결의로 가능하므로 특별한 규제가 필요 없다는 것을 논거로 한다. 또한 법원은 자기주식의 본질을 ‘자산’으로 보는 입장에서 판결하고 있는데, 회사 기타 재산의 처분과 자기주식의 처분을 동일시 하는 취지이다.48) 반면 자기주식은 미발행주식으로 보고 규제해야 한다는 의견도 제기된다. 상법에서 자기주식에 의결권을 박탈하고 있고 자기주식의 취득은 실질적으로 출자의 환급 내지 회사의 일부 청산이므로 미발행주식으로 보아야 한다는 입장이다.49) 회계상으로는 자기주식을 자본의 차감항목으로 처리하는데, 자기주식의 취득, 처분, 소각 등의 경우 손익은 당기손익으로 인식하지 않는다. 이러한 미발행주식의 입장에서 보면 자기주식은 아무런 권리가 인정되지 않는 것이 타당하다.

그런데 우리 상법에서 자기주식은 독특한 특징을 가지고 있다. 미발행주식처럼 의결권, 배당권은 인정하지 않으나, 회사의 자산처럼 자기주식을 담보로도 활용할 수 있고 현물배당이나 교환사채의 대가로도 인정하고 있다. 이러한 이유로 자기주식은 미발행주식과 유사하기는 하나 독자적인 성격을 가지고 있다는 주장도 있고50), 자기주식의 본질을 일률적으로 적용하여 상법의 규정을 해석할 필요는 없다는 주장도 있다.51) 또한 자기주식의 본질이 무엇인가에 대한 문제보다 ‘주주의 이익이 부당하게 침해된 것인지’의 문제에 집중하는 것이 중요하다는 주장도 있다.52) 결국 자기주식의 본질이 무엇인가 보다 자기주식 관련 문제가 무엇이며 그 문제를 해결할 방안이 있는지를 중요하게 고려할 필요가 있다. 미국, 일본, 독일 등 주요국의 경우 회계상 자기주식을 미발행주식으로 보고 있으나, 독일의 경우 자기주식의 본질론과 회사법상의 규율을 별도로 보고 있다는 점을 참고할 수 있을 것이다.53)

이러한 관점에서 볼 때 자기주식의 본질이 무엇인가가 중요한 것이 아니라 자기주식에 권리를 인정하는 것이 타당한 것인가에 집중해야 하고, 해외 주요국의 경우 자기주식에 어떠한 권리도 인정하지 않는다는 것도 참고할 필요가 있다. 입법론적으로 일본과 같이 자기주식의 권리 행사와 관련하여 주로 문제가 되는 의결권, 배당권, 합병시 자기주식에 대한 신주배정이 금지된다는 개별 규정을 둘 수 있으나, 영국이나 독일과 같이 회사의 자기주식에 대해 어떤 권리도 인정할 수 없다고 명문의 규정을 두는 것이 확실한 해결책이 될 수 있다. 이러한 규정을 통해 조직재편시 자기주식에 대한 신주 배정이나 소수주주 축출시 자기주식을 활용하는 것도 금지할 수 있을 뿐 아니라 향후 발생할 수 있는 해석을 통한 자기주식의 편법적 활용도 근본적으로 방지할 수 있기 때문이다.

2. 신주의 제3자 배정과 동일한 규제를 통한 공정성 확보

해외 주요국과 달리 우리나라의 경우 신주의 제3자 배정과 자기주식 처분에 규제 차익이 있고, 이로 인해 자기주식 처분을 활용해 지배권을 강화하는 문제가 발생하고 있다. 이러한 문제를 해결하기 위해 자기주식의 처분의 공정성을 위해 신주발행절차를 준용하도록 하거나54) 주주들에게만 처분하도록 하고 경영상 목적이 있는 경우에만 제3자 처분이 가능하도록 하는 법안이 제출되었다.55) 주주에게 신주인수권을 부여하거나 신주의 제3자 배정 가운데 자기주식 처분에도 적용되어야 하는 규정을 별도로 입법하자는 견해도 있다.56) 독일은 자기주식을 처분할 경우 주주평등의 원칙에 관한 규정을 적용하고 신주인수권 규정을 준용한다. 일본은 신주발행과 동일한 절차를 거치도록 요구하고, 영국은 자기주식 처분에 신주인수권을 준용하도록 하여 주주평등의 원칙이 지켜지도록 하고 있다.

그러나 주주의 신주인수권을 인정하고 신주의 제3자 배정에 대해 엄격한 규제를 하고 있는 우리나라의 경우, 자기주식 처분에 신주발행절차를 준용한다면 지배권과 관계없이 재무전략으로 이루어지는 처분도 복잡한 절차를 거쳐야 하는 번거로움이 있게 된다.57) 또한 주주들에게만 처분하게 할 경우 시장에서의 처분도 제한될 수 있다.58) 이러한 점을 고려할 때 자기주식을 시장에서 처분하는 것에 대해서는 별도로 규제할 필요가 없고, 신주의 제3자 배정처럼 자기주식을 특정인에게 처분할 때 규제를 두어 공정성을 확보하는 것이 타당하다.

신주발행시 모든 주주에게 신주인수권을 인정하되 예외적 제3자 발행이 허용되도록 하여 주주평등원칙이 지켜지도록 하는 것처럼, 자기주식의 제3차 처분도 제한적으로 허용하는 것이다. 이를 위해 자기주식 처분에도 신주의 제3자 배정과 같은 경영상 목적을 요구하여 경영권 방어에는 활용될 수 없도록 하는 규정을 두어야 한다. 그리고 신주의 제3자 배정시 주주들에게 통지 또는 공고하는 규정이 있는 것처럼 자기주식 처분 일정 기간 전에 주주들에게 통지가 될 수 있도록 하여야 한다.59) 정부의 입법예고 안에 따르면 처분 상대방에 대해 기재하도록 하고 있으나 이사회가 결정하고 바로 처분할 수도 있으므로, 신주발행과 같이 최소 1주(비상장회사 2주) 전에 공시되도록 해야 불공정한 처분에 대해 주주들이 문제를 제기할 수 있다.

자기주식 처분의 공정성 확보에 대해 논의할 때, 자기주식이 상법에서 허용한 유일한 경영권 방어수단이라는 이유로 반대하는 주장이 있다.60) 그러나 2011년 개정 상법에서 자기주식의 취득, 처분, 소각에 대한 취지를 완화한 입법취지는 회사의 지배권에 자기주식이 활용되는 것을 허용하는 것이 아니다. 법무부는 상법 회사편 해설서에서 자기주식을 자유롭게 취득하도록 하되, 자기주식의 폐해는 처분의 공정성 확보나 이사의 책임강화로 해결해야 한다고 밝힌 바 있다.61) 즉 회사의 자기주식 취득을 통해 시장에서 거래되는 주식 수의 감소를 통한 경영권 방어가 가능하다는 의미이지 자기주식을 활용하여 경영권을 방어하라는 취지가 아니다. 또한 자기주식의 취득으로 주가가 상승할 경우 적대적 M&A를 시도하려는 인수자 입장에서 비용이 증가하기 때문에 그에 대한 반사효과로 경영권 방어가 될 수 있는 것이다. 따라서 자기주식을 활용한 폐해를 막기 위한 자기주식 처분의 공정성 확보는 2011년 개정 상법의 입법취지에도 부합한다.

3. 불공정한 자기주식 처분시 주주 구제수단 도입

이사회에서 자기주식을 불공정하게 처분하려 한다면, 주주들은 사전적으로 이에 대한 문제제기를 할 수 있어야 한다. 그러나 현행법에서는 이사가 법령 또는 정관에 위반한 행위로 ‘회사’에 손해가 있을 때만 유지청구가 가능하여, 주주들이 보호받기 어려운 상황이다. 이러한 문제를 해결하기 위해 신주발행의 경우는 현저하게 불공정한 방법으로 ‘주주가 불이익을 받을 염려’가 있을 때 유지청구가 가능하도록 하는 규정을 두고 있고(상법 제424조), 신주발행무효의 소가 인정되어 사후적으로도 주주들이 구제받을 수 있는 방법이 있다(제429조). 또한 신주발행시 불공정한 가액으로 주식을 인수한 자에 대해서 주주들은 공정한 발행가액과의 차액에 상당한 금액을 지급하도록 대표소송을 제기할 수 있다(제424조의2).

자기주식의 불공정한 처분으로부터 주주들이 불이익을 받을 염려가 있는 경우에 보호받을 수 있도록, 자기주식의 처분시에도 유지청구권, 발행무효의 소, 불공정한 가액으로 주식을 인수한 자의 책임이 적용되도록 하는 준용 규정을 마련할 필요가 있다.

1) 2000~2021년의 상장기업 인적분할 144건을 대상으로 분석한 결과 지주회사 전환과정에서 자기주식과 현물출자 유상증자를 활용하고 있는 것으로 나타났고, 그 결과 지배주주의 지배력이 현저히 증가하고 인적분할 이후 외부주주의 시가총액 보유 비율은 8.8%p 감소하는 것으로 분석되었다(김준석, 2023).

2) 2015년 삼성물산과 제일모직 합병 당시, 삼성물산은 보유하고 있던 자기주식 전량(5.76%)을 KCC에 매각하였고, KCC는 해당 합병에 찬성하였다.

3) 2022년 9월 KT는 총 7,459억원 규모의 자기주식(7.7%)을 현대자동차와 현대모비스에 매각하고, 현대자동차와 현대모비스 역시 각각 자기주식(현대자동차 4,456억원, 현대모비스3,003억원)을 KT에 매각한 바 있으며, 같은 해 고려아연은 총 7,823억원 규모의 자기주식을 LG화학, 한화 등에 매각하였고, LG화학은 2,525억원 규모 그리고 한화는 1,568억원 규모의 자기주식을 고려아연에 매각하여 상호주를 보유하게 되었다(이은정, 2023).

4) 구 상법에서는 소각 목적으로 취득한 자기주식은 지체없이 소각해야 하고, 합병, 단주처리, 주식매수청구권으로 취득한 주식은 상당한 시기 안에 처분하여야 한다(제342조). 또한 자기주식 취득 이후 배당가능이익한도가 감소한 경우, 한도를 초과한 자기주식은 처분해야 했다(구 자본시장법 제165조의2 제5항). 그러나 법 개정 이후 주식매수청구권 행사로 인하여 취득한 자기주식만 5년 이내에 처분하면 되고(자본시장법 제165조의5 제4항), 그 외의 방법에 의해 취득한 자기주식은 회사의 재량에 따라 계속적으로 보유할 수 있게 되었다.

5) 2011년 상법 개정 이후에 취득한 자기주식 뿐만 아니라 상법 개정 이전 취득 한 자기주식도 계속 보유 가능하다는 것이 법무부의 유권해석이다(법무부 상사법무과-1351(2014. 4. 2)).

6) 금융위원회(2024. 6. 3)

7) 취득 공시일을 기준으로 한 사건연구(event study)에서 시장수익률 대비 초과수익률은 공시 후 10일간 5% 유의수준에서 유의한 양(+)의 값을 보였다. 취득 공시일에는 0.85%p, 익일 1.47%p의 초과수익률을 보인 후, 공시 2일후에는 0.15%p 수준으로 감소후 공시 10일후까지 유지되었다.

8) 상장회사의 자기주식 보유 현황은 사업보고서에 기재되므로, 2023년에 제출된 사업보고서를 기준으로 수치를 산정하였다. 2024년의 경우 아직 사업보고서가 제출되지 않은 기업이 있어, 모든 상장회사의 자기주식 보유 현황을 보기 위해 2022년 말을 기준으로 하였다.

9) 자기주식 보유 상위 30위 기업 중 유가증권 상장사가 21개 사, 코스닥 상장사가 9개 사이다.

10) 자기주식 소각기업의 경우 비교에 사용한 지표는 소각이 발생한 시점의 전년도 데이터를 이용하였다. 해당 기간 소각 공시는 총 236회 이루어졌으며, 소각을 여러번 실시한 기업은 가장 마지막 소각이 이루어진 시점을 기준으로 분석하였다.

11) 이하 지표는 모두 연결재무제표를 기준으로 작성되었다.

12) 김우진ㆍ임지은(2017)은 배당을 적극적으로 하는 기업이 자사주를 소각하는 확률이 높음을 보였는데, 해당 연구는 자사주를 소각한 기업과 소각하지 않은 기업을 비교한 반면 본 분석에서는 자사주를 소각한 기업과 보유한 기업을 비교한 것으로 비교집단이 다르다. 또한 해당 선행연구에서는 본 분석에서 살펴본 배당성향 대신 배당금/총자산을 배당 규모를 나타내는 지표로 사용한 차이가 있다.

13) 2022년 말 기준 전체 상장 기업(스팩 제외) 소액주주 지분율 평균은 48.2%이다.

14) ESG 모네타의 조사 대상 전체 2367개 기업의 지배구조 점수 평균은 49.2점이다.

15) 소유지배괴리도는 공정거래위원회에서 발표하며, 기업집단 총수(일가)의 소유지분율과 의결지분율 간의 차이로서 총수(일가)가 실제로 소유하고 있는 지분보다 얼마나 많은 지분에 대해 의결권을 행사할 수 있는지를 나타낸다.

16) 주주총회에서 이사 선임이나 재무제표 승인과 같은 보통결의 안건이 통과되기 위해서는 출석한 주주의 의결권의 과반수와 발행주식총수의 1/4 이상의 지분이 필요하므로, 25%를 초과하는 지분을 확보할 경우 보통결의 안건을 통과시킬 수 있다(상법 제368조 제1항).

17) 주주총회에서 정관변경이나 합병과 같은 특별결의 안건이 통과되기 위해서는 출석한 주주의 의결권의 2/3와 발행주식총수의 1/3 이상의 지분이 필요하므로, 33.34%를 초과하는 지분을 확보할 경우 특별결의 안건을 통과시킬 수 있다(상법 제434조 제1항).

18) 다만 자기주식 비중이 결의 통과 여부를 결정하는 기업과 그렇지 않는 기업 간의 자기주식 보유 비중 차이는 통계적으로 유의하지 않았다.

19) 2011년부터 2022년까지 상장회사의 자기주식 거래를 통한 상호주 형성을 조사한 결과, 이러한 사례가 많이 나타난 기간은 2020~2022년이었다. 동 기간 중 상호주가 형성된 회사는 33개사로 분석기간 중 상호주를 형성한 회사(46개사)의 71.74%이며, 거래건수는 21건으로 상호주가 형성된 거래건수(33건)의 63.63%에 해당한다(이은정, 2023).

20) 법에서 정한 절차를 위반한 자기주식 취득은 무효이고(대법원 2021. 10. 28. 선고 2020다208058판결), 이사들은 위법한 자기주식 취득행위에 대해 손해배상책임을 부담할 수 있다(대법원 2021. 7. 15 선고 2018다298744).

21) 이사회의 임의적 처분에 대해 임의적인 자기주식 처분에 대한 시장의 감시와 견제기능이 작동할 수 있도록 자기주식 처분시 처분목적, 처분상대방 및 선정사유, 예상되는 주식가치 희석효과 등을 구체적으로 공시하도록 하는 자본시장법 시행령이 입법예고되었다(금융위원회, 2024. 6. 3).

22) 송옥렬(2014, p.54-55), 황현영(2016, p.59-60)

23) 황현영(2012, p.190)

24) 대법원 2009. 1. 30. 선고 2008다50776 판결.

25) 삼성물산 합병사건에서 행동주의 펀드인 엘리엇이 합병에 반대하는 분쟁이 계속 중인 상황에서 삼성물산이 우호주주인 KCC에게 자기주식을 처분한 사안에서 법원은 자기주식처분에 신주발행에 대한 규정과 법리를 유추 적용하거나 주주평등의 원칙에 따라서 다른 주주에게 매수 기회를 주어야 한다고 보기 어렵다고 판시하였다(서울고등법원 2015. 7. 16 선고 2015라20503 결정)

26) 이철송(2023, p.431).

27) 한국상장회사협의회(2022).

28) 법무부는 다음과 같이 유권해석을 한 바 있다(법무부 상사법무과-777, 2013. 3. 14). “회사분할로 인한 자기주식 분할 및 분할된 신설회사의 신주 배정방식이 상법상 명문의 규정이 없다고 하여 금지된다고 할 수는 없고, 다음의 요건을 구비하여 배정하였다면 무효라 하기 어렵다고 판단됩니다. (1) 분할절차상 주주의 이해관계에 중대한 영향을 미치는 주식 교환비율(분할 신주배정비율) 등에 있어서 출자비율을 공정하게 반영하여 특정주주를 차별적으로 대하여 그 이익을 침해하거나 특정 주주가 우연한 기회에 그 지분이 확대되거나 예상치 못한 수익을 보는 등 주주평등의 원칙을 침해하지 않을 것 (2) 분할신설회사가 신주 배정으로 자기주식을 보유하게 된 결과, 회사법상 대원칙인 자본충실의 원칙을 침해하지 않을 것”

29) 금융위원회(2024. 6. 3)

30) 대법원 2017. 7. 14 자 2016마230 결정. 대법원은 자회사인 대상회사가 보유한 자기주식은 대상회사의 발행주식총수에는 물론이고 모회사인 지배주주의 보유주식수에도 합산되어야 한다고 판단하였다. 자기주식의 합산 근거로 상법 제360조의24 제1항에서 발행주식총수의 범위에 제한을 두고 있지 않으며, 제2항에서 모회사와 자회사가 보유한 주식을 합산하도록 규정할 뿐 자회사가 보유한 자기주식을 제외하도록 규정하고 있지 않다고 하였다.

31) 전준영(2019, p.97).

32) 전준영(2019, p.98), 정준혁(2023, p.8).

33) DGCL §102(b)(3), NY BCL §622(b).

34) 김홍기(2021, p.83).

35) 전준영(2019, p.102).

36) 다만 영국은 다른 해외 주요국과 달리 무상증자시 자기주식의 권리를 인정한다는 특이점이 있으나(§726(4)(a)), 이는 본 보고서에서 주요하게 다루고 있는 자기주식의 활용이나 처분의 문제와는 크게 관련이 없다.

37) 김홍기(2021, p.84).

38) 江頭憲治郎(2022, p.266)

39) 정준혁(2019)

40) 회사법 제202조 제1항에서는 ‘주주에게 주식을 배정받을 권리를 부여할 수 있다’라고 규정하여 반드시 주주에게 신주인수권을 부여하도록 하지 않고 있다.

41) 19대 국회 박영선의원안(1916300), 19대 국회 오제세의원안(1911105), 20대 국회 박영선의원안(2000106), 20대 국회 이종걸의원안(2003952), 21대 국회 정태호의원안(2124960)

42) 국회 법제사법위원회(2017)

43) 금융감독원(2023, p.169).

44) 법무부 유권해석(2013. 1. 25 상사법무과-271, 2014. 3. 6. 상사법무과-937).

45) 주식매수선택권 부여에 대한 찬반여부를 결정할 때, 주식매수선택권 행사시 기존 주주의 지분율 희석에 대한 효과를 고려한다(KCGS 의결권행사 가이드라인 Ⅲ. 2.2). 그런데 신주발행의 경우 기존 주주의 지분율이 희석될 우려가 있으나, 자기주식으로 교부할 경우에는 그러한 염려가 없어 긍정적이다.

46) 19대 국회 김기준의원안(1914071), 20대 국회 오신환의원안(2005633), 20대 국회 박용진 의원안(2000837), 21대 국회 박용진의원안(2100571),

47) 20대 국회 박용진의원안(2018819), 21대 국회 박용진의원안(2100586).

48) 대법원 2010. 10. 28. 선고 2010다51413 판결

49) 김건식ㆍ노혁준ㆍ천경훈(2023, p.688), 최문희(2017, p.65-67), 황남석(2007, p.46).

50) 김홍기(2021, p.69).

51) 김지평(2024, p.5), 장근영(2024, p.159).

52) 최민용(2023, p.14).

53) 노혁준ㆍ천경훈ㆍ황남석(2017, p.20).

54) 자기주식의 취득 완화에 대한 법안이 입법예고 되었을 당시 자기주식처분시 신주발행절차를 준용하도록 하고 있었으나(법무부 공고 제2006-106조), 재계의 반발로 국회에 제출된 상법 개정안에서는 삭제되었다(법무부 공고 제2008-47조).

55 19대 국회 박영선의원안(1916300), 20대 국회 박영선의원안(2000106), 20대 국회 이종걸의원안(2003952), 21대 국회 정태호의원안(2124960).

56) 최민용(2023).

57) 김순석(2010, p.164).

58) 신주인수권을 준용하되, 시장을 통하여 자기주식을 처분하는 경우에는 예외규정을 두어 허용하자는 견해가 있다(노혁준 외 2017, p.64; 장근영, 2024, p.178-179). 한편 규모 기준으로 나누어 적은 수량의 처분은 시장에서 매각이나 제3자 처분을 허용하자는 견해도 있다(송옥렬, 2023, p.875).

59) 최민용(2023, p.29).

60) 한국상장회사협의회(2023).

61) 법무부(2012, p.104-106).

참고문헌

강소현, 2023,『국내 상장기업의 자기주식 취득 및 처분 동기와 장기효과』, 자본시장연구원 연구보고서 23-06.

국회 법제사법위원회, 2017, 상법 일부개정법률안(이종걸의원 대표발의, 제3952호) 검토 보고.

금융감독원, 2023,『기업공시실무안내』.

금융위원회, 2024. 1. 30, 주권상장법인의 자기주식 제도 개선방안, 보도자료.

금융위원회, 2024. 6. 3, 상장법인 자기주식 제도개선을 위한 자본시장법 시행령 및 규정 개정안 입법예고 실시, 보도자료.

김건식·노혁준·천경훈, 2023,『회사법(제7판)』, 박영사.

김우진·임지은, 2017, 한국 기업의 자사주 처분 및 소각에 관한 실증연구,『한국증권 학회지』46(1), 35-60.

김우진·임지은, 2022, 자사주 보유가 기업가치에 미치는 영향, 『한국증권학회지』51(6), 787-819.

김준석, 2023, 『인적분할과 자사주 마법』, 자본시장연구원 이슈보고서 23-06.

김지평, 2024, 주식회사 자기주식의 실무상 쟁점, 『선진상사법률연구』 105, 1-37.

김홍기, 2021, 자기주식 제도의 본질과 운용방안에 관한 연구 – 2011년 개정 상법의 자기주식 제도 개선의 운영성과를 평가하면서,『상사법연구』 39(4), 65-121.

김효진·윤순석, 2010, 소유지배괴리도가 자기주식취득과 현금배당에 미치는 영향,『경영학 연구』 39(6), 1477-1503.

노혁준·천경훈·황남석, 2017, 자기주식 규제에 관한 입법론적 연구, 법무부 연구용역보고서.

박정지·신정순, 2022, 자사주 취득 공시와 내부자거래 관계 분석,『한국증권학회지』 51(3), 335-358.

박진혁·김기영·이장우, 2023, 『자사주 보유 및 소각이 기업의 정보비대칭에 미치는 영향에 대한 실증연구』, 한국경영학회 통합학술발표논문집 2023(8), 1634-1678.

박진혁·이장우, 2024, 기업의 지배구조 특성 및 ESG 활동을 고려한 자사주 취득, 처분 및 소각행위에 관한 실증연구,『한국증권학회지』 53(1), 1-48.

법무부, 2012, 『상법 회사편 해설』, 도서출판 동강.

송옥렬, 2014, 자기주식의 경제적 실질과 그에 따른 법률관계, 『법경제학연구』 11(1), 53-72.

송옥렬, 2023, 『상법강의(제13판)』, 홍문사.

이은정, 2023, 자기주식 매각을 통한 우호주주 확보사례 - 상호주 형성을 중심으로 - , 『경제 개혁리포트』2023-01.

이철송, 2023, 『회사법강의(제31판)』, 박영사.

장근영, 2024, 상법상 자기주식의 보유와 처분에 관한 입법론 : 자기주식의 본질에 기초하여, 『상사판례연구』 37(1), 147-190.

정성창·Yong-Gyo Lee, 2003, 자사주 취득 기업들의 장기성과에 관한 연구, 『재무연구』 16(2), 129-162.

정준혁, 2019, 합병 및 분할 관련 채권자보호제도 개정 제안, 『저스티스』 174, 179-228.

전준영, 2019, 자기주식 처분에 관한 법적 연구, 성균관대학교 법학전문대학원 박사학위논문.

조현덕·박병권, 2018, 자기주식의 법적 지위, 『BFL』 87, 6-23.

최문희, 2017, 자기주식과 경영권에 관한 판례 및 상법 개정안의 검토, 『선진상사법률연구』 78, 49-85.

최민용, 2023, 자기주식 처분과 신주발행이론 – 신주발행유지청구권을 중심으로, 『상사법 연구』 42(2), 1-45.

한국상장회사협의회, 2012, 『상장법인의 자기주식 활용방안에 관한 연구』, 상장협 연구보고서 2012-1.

한국상장회사협의회, 2022, 『2022 상장회사 유ㆍ무상증자 실무해설』, 상장협자료 2022-027.

한국상장회사협의회, 2023, (자기주식 처분 관련) 상법 일부개정법률 의원발의안에 대한 의견.

황남석, 2017, 자기주식의 본질, 『경희법학』 52(4), 27-52.

황현영, 2012, 개정상법상 자기주식 관련 해석상·실무상 쟁점 검토, 『선진상사법률연구』 60, 173-198.

황현영, 2016, 2015년 M&A 관련 개정 상법의 주요내용과 과제, 『경영법률』 26(3), 41-87.

황현영, 2022, 자기주식 취득의 효력 및 이사의 책임에 관한 연구, 『상사판례연구』 35(2), 71-115.

Chahine, S., Zeidan, M.J., Dairy, H., 2012, Corporate Governance And The Market Reaction To Stock Repurchase Announcement, Journal Of Management & Governance 16, 707-726.

Comment, R., Jarrell, G., 1991, The Relative Signaling Power of Dutch-Auction and Fixed-Price Self-Tender Offers and Open-Market Share Repurchases, Journal of Finance 46, 1243-1271.

Gebhardt, W.R., Lee, C.M.C., Swaminathan, B., 2001, Toward an Implied Cost of Capital, Journal of Accounting Research 39(1), 135-176.

Grullon, G., Michaely, R., 2002, DIvidends, Share Repurchases, And The Substitution Hypothesis, The Journal Of Finance Lvii(4).

Ikenberry, D., Lakonishok, J., Vermaelen, T., 1995, Market Underreaction to Open-Market Stock Repurchases, Journal of Financial Economics 39, 181-208.

Jagannathan, M., Stephens, C.P., Weisbach, M.S., 2000, Financial Flexibility and the choice between dividends and stock repurchases, Journal of Financial Economics 57, 355-384.

Shar Lai Phyu, 최혜린, 변진호, 2023, 과신성향 경영자의 자사주매입과 시장의 과소반응, 『재무관리연구』 40(4), 53-78.

Skinner, D.J., 2008, The evolving relation between earnings, dividends, and stock repurchases, Journal of Financial Economics 87(3), 582-609.

江頭憲治郎, 2022, 『株式会社法(第8版)』, 有斐閣.