최신보고서

Ⅱ. 조건부지분인수계약의 등장배경과 투자구조 및 현황

1. 조건부지분인수계약과 SAFE의 등장배경

2. SAFE의 투자구조: 가치평가상한과 할인율

3. SAFE 투자 현황

4. SAFE의 기타 주요 특징

5. 해외의 조건부지분인수계약 도입 현황

Ⅲ. SAFE 모형 분석

1. 모형의 주요 가정

2. SAFE 투자방식과 일반 투자방식의 순가치 분석

Ⅳ. 조건부지분인수계약 제도 도입의 법적 쟁점

1. 조건부지분인수계약의 법적 성질

2. 한국형 SAFE 제도 도입을 위한 법적 쟁점 분석

Ⅴ. 결어: 한국형 SAFE 도입 시 고려사항을 겸하여

- 요약

- 창업초기 단계에서 저비용의 신속한 투자 유치는 창업자에게는 매우 중요한 현안이다. 사업성의 검증이 명확히 이루어지지 않고 매출 등 실적이 가시화되는 시점이 아닌 창업초기 단계는 창업자와 외부 투자자 사이에 기업가치에 관한 견해의 차이가 가장 큰 단계라고 할 수 있다. 2010년 이후 실리콘밸리를 중심으로 이러한 창업기업의 자금조달 과정에서 발생할 수 있는 투자자와 창업자 간의 갈등관계를 극복하고 신속하고 효율적으로 자금을 조달할 수 있도록 하기 위한 목적으로 조건부지분인수계약이 등장하였다. 가장 대표적인 조건부지분인수계약으로는 Y Combinator가 개발한 SAFE(Simple Agreement for Future Equity)를 들 수 있으며, 현재 미국에서는 캘리포니아뿐만 아니라 여러 주에서 창업기업이나 창업 초기기업 투자에 조건부지분인수계약이 널리 이용되고 있다.

이러한 조건부지분인수계약은 창업기업의 자금조달을 원활하게 해주는 역할이라는 관점에서 뿐만 아니라 그 자체가 금융혁신의 우수 사례라는 측면에서도 그 유용성을 높이 평가할 수 있다. 특히, 조건부지분인수계약은 창업자와 투자자 간 정보비대칭성으로 인한 문제를 완화시켜줄 수 있는 벤처 자금생태계 내의 혁신적인 투자수단이다. 창업기업 등에 대한 투자에서 전통적인 투자방식과 조건부지분인수계약을 통한 투자를 비교한 모형 분석의 결과 조건부지분인수계약이 투자자와 창업자 모두에게 바람직할 수 있음이 분석되었다.

현재 국회에는 벤처특별법의 개정을 통해 벤처캐피탈의 인정투자의 한 수단으로 미국의 SAFE를 모델로 한 조건부지분인수계약을 도입하려는 법안이 상정되어 있다. 그러나 법적 측면에서 이러한 조건부지분인수계약은 상법이나 특별법상의 발행근거 없이는 그 효력이 담보되기 어렵다. 또한 조건지부인수계약을 불특정 다수를 대상으로 발행할 경우 자본시장법상 공모규제를 피하기 어렵다. 따라서 한국형 SAFE의 도입을 위해서는 발행을 위한 법적 근거의 마련과 활성화를 위한 다양한 고려가 필요한 것으로 보인다.

Ⅰ. 서언

창업기업의 성장과 발전에 있어 성장 단계별 자금조달은 무엇보다 중요하다. 특히, 창업자 자신의 자금과 가족, 친구 등의 투자 자금이 소진된 이후 유치하게 되는 첫 외부 투자금의 원활한 유치는 창업 활성화를 뒷받침하기 위한 가장 중요한 과정이라고 할 수 있다. 그러나 사업성의 검증이 명확히 이루어지지 않고 매출 등 실적이 가시화되는 시점이 아닌 창업초기 단계는 창업자와 외부 투자자 사이에 기업가치에 관한 견해의 차이가 가장 큰 단계이기도 하다. 이에 따라, 창업자와 투자자가 기업가치에 대한 이견을 좁히지 못해 종종 투자 협상이 장기화되거나 결렬되고 그러는 사이 시제품 개발이나 시장선점 기회를 놓칠 수 있다. 또한 이러한 투자계약 상의 다양한 투자자권리 관련 조항에 대한 과도한 집중과 협상은 창업자와 투자자 모두 상당한 법률비용을 초래하게 되는데, 이는 창업기업에 대한 소규모 투자규모와 비교하여 비효율적이다. 이러한 창업기업의 자금조달에서 발생할 수 있는 비효율성을 극복하고 비용절감을 위해 미국 실리콘밸리를 중심으로 고안되어 전 세계로 확산되고 있는 것이 바로 조건부지분인수계약이라고 하는 투자수단이다.

조건부지분인수계약은 창업자와 투자자 간의 투자계약 시에는 주식의 발행가액 즉, 투자단가의 결정 방식에 대한 최소한의 조건만 결정하고, 취득할 주식의 규모, 최종 투자단가(발행가액) 등과 같은 나머지 구체적 투자 조건들은 향후 벤처캐피탈 등의 대규모 투자 시의 기업가치 평가와 그 밖의 조건에 따라 확정되도록 하는 방식의 자금조달 수단이다. 이러한 조건부지분인수계약은 창업기업의 자금조달을 원활하게 해주는 역할이라는 관점에서 뿐만 아니라 그 자체가 금융혁신의 우수 사례라는 측면에서도 그 유용성을 높이 평가할 수 있다. 특히, 조건부지분인수계약은 창업자와 투자자 간 정보비대칭성으로 인한 문제를 완화시켜줄 수 있는 벤처 자금생태계 내의 혁신적인 투자수단이다. 결국 정보비대칭성이나 견해의 차이는 시간의 경과에 따라 불확실성이 해결되는 구조로 해결되어야 하는데, 조건부지분인수계약은 그러한 방식을 구현한 투자수단이라고 할 수 있다.

그러나 조건부지분인수계약은 그 경제적ㆍ실무적 유용성 및 장점에도 불구하고, 법적 측면에서 다양한 쟁점을 노정하고 있다. 국내에서는 중소벤처기업부를 중심으로 창업기업 등의 자금조달 활성화를 위해 2013년 미국에서 고안된 지분형 조건부지분인수계약인 SAFE(Simple Agreement for Future Equity)를 도입하기 위한 준비를 하고 있다. 그리고 현재 국회에는 올해 4월 2일 김병관 의원이 대표발의한 벤처특별법을 일부 개정하여 미국식의 지분형 조건부지분인수계약을 인정투자의 하나로 규정하는 법안1)이 상정되어 있다. 하지만, 지분형의 경우 발행회사인 주식회사가 조건부로 신주인수권의 부여를 의미하는 계약을 체결(발행)할 수 있는가라는 상품공급자 측면의 문제와 자본시장법상 발행시장 규제가 적용되는가라는 투자자보호 측면의 문제가 있기 때문에 이에 대한 검토가 필요하다.2)

이에, 이 보고서는 우선 조건부지분인수계약의 등장 배경과 투자구조 등의 주요 특징 및 해외 현황을 소개하고(Ⅱ), 경제적 분석을 위해 조건부지분인수계약의 모형을 제시한다(Ⅲ). 다음으로, 발행회사와 투자자 측면의 법적 쟁점을 분석하고 국내 도입 시 제도적 보강이 필요함을 제시한다(Ⅳ). 끝으로 이상의 논의를 요약하고 한국형 SAFE 제도의 도입 시 고려해야 할 사항들을 제시하며 결어에 갈음한다(Ⅴ).

Ⅱ. 조건부지분인수계약의 등장배경과 투자구조 및 현황

1. 조건부지분인수계약과 SAFE의 등장배경

일반적으로 창업기업의 외부 투자자금 유치는 창업자와 투자자 간 협상에 의해 발행가격과 투자자권리 보호 관련 조항 등 상세한 투자조건을 명시한 투자계약서 작성에 의해 이루어진다. 이와 대조적으로 조건부지분인수계약은 가치평가가 수반되는 후속투자, 기업공개, 인수합병 등 미리 약정하는 특정한 사건이 발생할 경우 자금대여 계약 시 미리 정해진 방식으로 대여자금이 주식으로 전환되는 계약으로 SAFE는 이러한 조건부지분인수계약 중 만기가 없으며 이자 지급도 없는 지분형 조건부지분인수계약이다.

그런데 2013년 미국에서 고안된 SAFE의 등장배경을 이해하기 위해서는 2000년대 중반부터 창업기업 및 창업초기 기업의 자금조달 수단으로 널리 활용되고 있는 convertible note의 확산에 대한 역사적 배경을 우선 이해할 필요가 있다.3)

먼저, 창업자 자신의 자금을 소진하고 가족, 친지 또는 외부 엔젤투자자 등의 자금을 유치하는 것을 시드자금조달(seed financing)이라고 한다. 과거 2000년대 중반까지 이러한 기업초기 운영자금 공급자는 투자의 간편성이 높은 보통주 중심의 투자가 일반적이었다. 그러나 기업 청산 시 잔여재산 분배권이 가장 후순위인 보통주는 위험성이 높은 창업기업이나 창업초기 기업 투자방식으로 불리한 측면이 있다. 따라서 풍부한 투자경험을 가지고 대규모 자금을 투자하는 벤처캐피탈과 같은 투자자들은 투자위험 축소와 투자자권리 보호를 위해 의결권은 없으나 대신 우선배당권과 보통주로의 전환권이 부여된 전환우선주(convertible preferred stock)를 오래전부터 사용해왔다.

한편, 벤처캐피탈 투자는 창업기업이 성장함에 따라 성장의 특정단계 달성과 관련하여 기간을 두고 수차례에 걸쳐 발생하는데4), 이러한 수회에 걸친 벤처캐피탈 투자시점 사이의 소요자금을 조달하기 위해 convertible note가 활용되기 시작하였다. Convertible note는 보통주 또는 우선주로 전환될 수 있는 채권(bond)으로서 이자지급, 만기, 잔여재산 처분 시 주식에 대한 우선권 등이 부여되어 있는 전환사채의 일종이라고 할 수 있는데, 이러한 경우에 사용되는 convertible note를 통칭하여 ‘bridge note’라고 한다. Bridge note에는 자금대여 이후 벤처캐피탈 투자유치 등이 발생하면 bridge note를 주식으로 전환할 수 있도록 하는 조항이 포함되어 있었으며, IPO나 M&A와 같은 투자회수(exit)가 발생할 경우의 투자회수금 배분 등의 조항이 포함되어 있었다. 즉, bridge note로 사용되기 시작하면서부터 convertible note는 조건부지분인수계약으로서 기능하기 시작하였다.

이와 같이 주로 bridge note 용도로 사용되던 convertible note가 창업기업의 자금조달원으로 사용되게 된 계기는 2000년대 중반부터 클라우드 컴퓨팅의 확산으로 인하여 소규모 자금으로 창업이 가능해지고, SNS 등 소비자와의 소통수단이 다양화되면서 최초 벤처캐피탈 투자 전까지 창업기업을 성장시킬 수 있는 자금의 규모가 작아지면서이다. 이른바 린스타트업(lean startup)이라고 불리는 이러한 현상으로 인해 창업자는 벤처캐피탈 투자를 유치하기 전까지 최대한으로 기업가치를 높이려는 유인이 발생하며 소요자금의 규모가 커지게 되었다. 따라서 그간 소규모 보통주 방식으로 창업기업에 투자하던 엔젤투자자 입장에서는 투자규모가 증가하며 보통주와 달리 투자자권리 보호를 위한 조항이 담긴 투자수단이 필요하게 되었다. 그런데 벤처캐피탈이 주로 사용하는 전환우선주 방식의 투자는 창업자 입장에서는 조달규모에 비해 계약서 작성 관련 법률비용이 높아 비효율적이며, 엔젤투자자 입장에서는 벤처캐피탈 투자계약서가 지나치게 전문적이어서 투자에 필요한 조항만을 담아 이해하기 쉬우면서 법률비용이 많이 들지 않는 간소화된 계약서가 필요하게 되었다. 즉, 보통주보다는 투자자권리의 보호 수준이 높으면서 전환우선주보다 덜 복잡하고 법률비용이 적은 투자수단이 필요하게 되었다.

이러한 가운데, 기존 convertible note가 이러한 수요를 충족시킬 수 있는 매력적인 투자수단이라는 인식이 점차 확산되면서 convertible note는 창업기업의 자금조달, 이른바 ‘seed note’로서 사용되기 시작하였다. 전술한 바와 같이, bridge note로서 사용되던 convertible note는 잔여재산 처분시의 주식에 대한 우선권과 주식전환 조건이 이후 벤처캐피탈을 통한 추가 자금조달 시에 결정되는 구조를 가지고 있었는데, 이는 seed note로서 사용되기 시작한 convertible note가 투자자권리 보호를 강화하면서 투자와 관련된 법률비용을 낮추고 투자 조건에 대한 협상을 간소화할 수 있도록 하였다.

Convertible note가 창업기업 자금조달 수단으로 사용되면서 convertible note는 투자자들에게 이자와 원금 수취를 위한 채권형 투자수단으로 인식되기 보다는 지분(equity) 투자와 마찬가지로 투자의 성공과 실패가 극명하게 달라지는 투자, 즉 ‘deferred equity’ 투자와 같은 수단으로 인식되었다. Convertible note 투자가 성공하는 경우는 convertible note 발행 이후 추가 자금조달에 성공함으로써 convertible note가 주식으로 전환되는 경우이고 실패하는 경우는 convertible note 발행 이후에 추가 자금유치에 실패함으로써 convertible note의 원금상환마저도 어려워지는 경우로 생각되었다.5)

이와 같이 convertible note는 실질적으로는 ‘deferred equity’ 투자수단이지만 본질적으로 채권인 convertible note의 만기 도래와 이로 인한 만기연장 협상의 필요성, 그리고 이자의 계산과 이의 회계처리와 관련된 법률적 제한 등이 창업자에게 부담으로 작용하였다. 이에 채권형 조건부지분인수계약인 convertible note의 장점과 구조를 보존하면서 채권형(debt)이 아닌 지분형(equity) 투자수단을 모색하게 되면서 나타난 것이 바로 SAFE이다. 따라서 SAFE는 convertible note와 같이 가치평가가 수반되는 후속투자, 기업공개, 인수합병 등 미리 약정하는 특정한 사건이 발생할 경우 자금대여 계약 시 미리 정해진 비율로 대여자금이 주식으로 전환되는 점은 동일하지만 만기가 없으며 이자 지급도 없는 지분형 조건부지분인수계약이다. 국내에서는 SAFE를 단순히 조건부지분인수계약이라 명명하여 사용하고 있으나 엄밀히는 지분형 조건부지분인수계약이라고 할 수 있다.

2. SAFE의 투자구조: 가치평가상한과 할인율6)

SAFE는 전술한 바와 같이 자금공급 시 주당 투자단가를 확정하지 않고 이후 약정하는 특정한 사건이 발생할 경우 미리 정해진 비율로 대여자금이 주식으로 전환된다. 이때 ‘약정하는 특정한 사건’ 중 가치평가가 수반되는 후속투자 발생에 따른 주식 전환가 결정방식이 창업자와 SAFE 투자자 간 협상의 대부분을 차지하며 SAFE의 가장 중요한 계약조건이다. 이러한 핵심 계약조건은 가치평가상한(valuation cap)과 할인율(discout rate)로 집약된다.

가치평가상한은 투자자와 창업자가 합의하는 투자대상 기업가치의 상한선이다. 만약 벤처캐피탈 투자 시 벤처캐피탈 투자의 기준이 되는 투자시점 기업가치(pre-money value)가7) 가치평가상한보다 높다면 투자시점 기업가치 대비 가치평가상한 비율에 벤처캐피탈 투자단가를 곱하여 SAFE의 발행단가가 산정된다. 만약 투자시점 기업가치가 가치평가상한보다 낮다면 벤처캐피탈 투자단가가 SAFE 발행단가가 된다. 할인률은 SAFE에서의 주식 전환 시 벤처캐피탈 투자단가 대비 할인률을 의미한다. 실제 SAFE 투자계약은 가치평가상한만 존재하는 경우, 할인률만 존재하는 경우, 그리고 가치평가상한과 할인률이 동시에 존재하는 경우가 있는데 각각에 대하여 간략한 예를 통해 SAFE를 통한 투자자 발행단가의 결정방식을 살펴본다.

먼저, SAFE 투자자가 50억원의 가치평가상한에 1억원을 투자하기로 계약한다고 가정한다. 만약 가치평가상한이 아닌 할인율을 설정하는 경우 할인율은 20%라고 가정한다. 이후 벤처캐피탈이 100억원의 투자시점 기업가치(pre-money value)로 10억원을 투자하기로 계약하고 벤처캐피탈 투자 전 희석지분 기준 기발행 주식수는 10만주라고 가정한다. 이 경우, 벤처캐피탈 투자단가와 취득 주식수는 다음과 같이 결정되며 이에 따라 SAFE 투자조건이 아래와 같이 결정된다.

· 벤처캐피탈 투자단가=기업가치/발행주식수=100억원/10만주=10만원

· 벤처캐피탈 취득주식수=투자액/투자단가=10억원/10만원=1만주

(1) 가치평가상한만 있는 경우

· SAFE 투자단가=벤처캐피탈 투자단가×min(1, 가치평가상한/벤처캐피탈 투자시점 기업가치)=10만원×min(1, 50/100)=5만원

· SAFE 취득주식수=SAFE 투자액/SAFE 투자단가=1억원/5만원=2,000주

(2) 할인율만 있는 경우

· SAFE 투자단가=벤처캐피탈 투자단가×(1-할인률)=10만원×(1-0.2)=8만원

· SAFE 취득주식수=SAFE 투자액/SAFE 투자단가=1억원/8만원=1,250주

(3) 가치평가상한과 할인율 모두 존재하는 경우

· SAFE 투자자 투자단가=min((1)경우의 SAFE 투자단가, (2)경우의 SAFE 투자단가)=min(5만원, 8만원)=5만원

· SAFE 취득주식수=SAFE 투자액/SAFE 투자단가=1억원/5만원=2,000주

3. SAFE 투자 현황

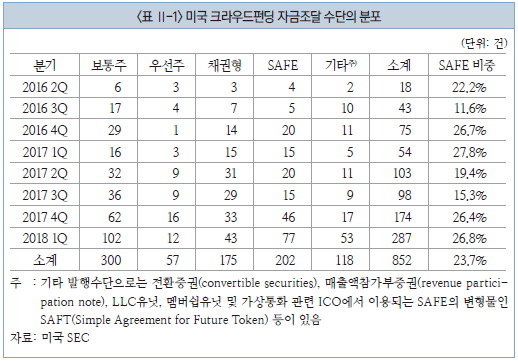

SAFE는 실리콘밸리와 같은 전문 벤처투자 커뮤니티에서 활발하게 사용되고 있으나 SAFE의 사용에 관한 통계자료는 집계되지 않고 있어 전체 사용도를 파악하는 것은 어렵다. 그러나 SAFE는 크라우드펀딩에서의 자금조달 수단의 하나로도 사용되고 있어 일정 부분 그 사용도를 가늠할 수 있다. <표 II-1>은 2016년 2분기부터 2018년 1분기까지의 2년간 미국 증권형 크라우드펀딩의 자금조달 수단을 나타낸 자료이다. 자료에 의하면 SAFE 방식은 동 기간 크라우드펀딩 건수의 23.7%를 차지하고 있어 창업기업의 주요한 자금조달 방식의 하나로 자리매김하고 있음을 알 수 있다.

SAFE는 창업자와 투자자 간 정보비대칭성이 높은 창업기업 및 창업초기 기업 투자에 적합하므로 SAFE 투자선택은 업력이 낮고, 발행규모가 작으며, 매출액 등 규모가 작은 기업일 것으로 예상할 수 있다. 특히, 기업규모를 나타내는 변수 중 자산 및 종업원 수보다 매출이 큰 영향을 차지할 것으로 예상된다. 창업기업의 창업자와 투자자 간 협상의 쟁점은 사업성의 검증 여부이며 이는 고객의 확보, 즉 매출의 발생과 직접적인 연관성을 갖기 때문이다. 다시 말해, 높은 성장 가능성에도 불구하고 매출액이 작아 창업자와 투자자 간 이견이 발생할 때 SAFE를 사용하게 될 유인이 커지는 것이다. 여기에서는 미국 증권형 크라우드펀딩 중 SAFE 투자방식이 업력, 조달규모, 기업규모 등 기업특성 관점에서 보통주ㆍ우선주의 주식형, 채권형 및 기타 방식의 투자와 어떠한 차이를 나타내는지 살펴본다.

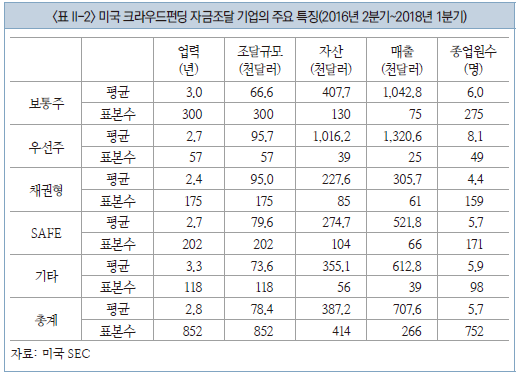

<표 II-2>는 미국 크라우드펀딩 자금조달 기업의 주요 특징을 보통주ㆍ우선주의 주식형, 채권형 및 기타 방식의 자금조달 유형별로 나타낸 표이다. <표 II-2>에 의하면 SAFE 방식 크라우드펀딩을 통하여 자금을 조달한 기업의 평균 업력은 2.7년으로 전체 평균 2.8년보다 작으며 조달금액 평균도 전체 평균 7.8만달러에 비해 소폭 큰 7.9만달러이다. SAFE 방식으로 자금을 조달한 기업의 자산과 매출액은 각각 27.4만달러 52.2만달러로 전체 평균 38.7만달러, 70.8만달러보다 작다. 이렇듯 SAFE는 다른 크라우드펀딩 자금조달 방식과 비교하여 업력이 낮고 규모가 작은 기업의 자금조달로 활용되고 있음을 알 수 있다. 8)9)

4. SAFE의 기타 주요 특징

SAFE의 등장 배경에 대해 살펴보았듯이, SAFE 계약조건의 일부는 convertible note 구조에서 차용되었는데 이러한 조건으로는 가치평가상한, 할인율, 최혜국조항(most favored nation), 비례적 추가신주인수권(pro-rata right)과 같은 조건 등을 들 수 있다. 이하에서는 전술한 가치평가상환과 할인율을 제외한 계약조항에 대하여 설명한다.

먼저 liquidity event는 M&A를 통한 경영권의 변동이나 IPO를 의미하며 dissolution event는 영업의 중단, 청산 등의 사건을 의미하는데 이러한 사건이 발생할 경우 특별배당이나 주식전환권(liquidity event의 경우), 또는 청산 시 잔여재산 배분 관련 우선배당권(dissolution event의 경우)을 갖는다. Pre-emptive right 또는 pro-rata right는 벤처캐피탈 투자 시 확정되는 SAFE 투자자의 투자지분이 이후의 추가적인 벤처캐피탈 투자 시에도 유지될 수 있도록 SAFE 투자자에게 그러한 추가적인 벤처캐피탈 투자와 동일 조건으로 투자할 수 있도록 하는 조항이다. 최혜국조항은 SAFE 투자 유치 이후에 더 유리한 조건으로 추가적인 SAFE 투자를 유치할 경우, 그 유리한 조건을 원래의 SAFE 투자자에게도 적용한다는 조항이다.

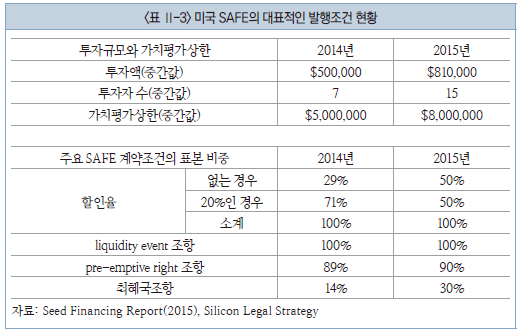

<표 II-3>은 미국 SAFE의 대표적인 발행조건에 대한 자료이다. 먼저 투자규모 기준으로 2014년, 2015년 투자액의 중간값은 50만달러, 81만달러였으며, 가치평가상한의 중간값은 각각 5백만달러, 8백만달러였다. 기타 주요 계약조건 중 할인율이 있는 경우 통상 20%의 할인율이 적용되며 사용빈도는 2014년, 2015년 각각 71%, 50%였다. Liquidity event 조항의 사용빈도는 2014년과 2015년 모두 100%였으며 pre-emptive right 조항의 사용빈도는 2014년, 2015년 각각 89%, 90%였다. 마지막으로 최혜국조항은 2014년, 2015년 각각 14%, 30%로 가장 낮은 사용빈도를 나타내었다.

5. 해외의 조건부지분인수계약 도입 현황

중소기업부에서 국내 도입을 검토하고 있는 조건부지분인수계약은 투자금의 이자가 발생하지 않고 상환만기일이 없는 미국의 SAFE를 벤치마킹하고 있으나, SAFE는 가치평가상한 또는 할인율에 대해서만 창업자와 투자자 간 협상이 가능하며 나머지 투자자권리 관련 조항은 포함되어 있지 않아 투자자권리 보호는 미약하다. 따라서 투자위험 감소를 위한 조건과 일부 투자자권리가 반영된 조건부지분인수계약도 나타나고 있는데 미국의 KISS(Keep It Simple Security) 및 영국의 ASA(Advanced Subscription Agreement) 등이 대표적이다.

KISS는 미국의 대표적 액셀러레이터 중 하나인 500 Startups가 2014년에 고안한 조건부지분인수계약이다. 이는 다시 주식형(KISS equity)과 채권형(KISS debt)형으로 나누어지는데, 주식형의 구조는 SAFE와 매우 유사하지만 SAFE와 달리 만기가 있으며 채권형은 convertible note와 유사하게 만기와 이자가 있다. 즉, KISS는 SAFE에 기존 convertible note의 일부 투자자보호 장치를 결합한 방식이라고 할 수 있다. KISS는 주식과 채권형 모두 가치평가 상한과 할인율을 동시에 가지고 있으며 주식 전환을 위한 후속투자의 규모가 최소 백만달러 이상인 점, 그리고 5만달러 이상의 KISS 투자자에 대한 정보청구권 등의 투자자권리를 추가하고 있다.

ASA는 영국의 주요 창업초기기업 투자자들의 단체인 Seedsummit이 2016년 영국 기업에 적용하기 위해 고안한 조건부지분인수계약이다. ASA는 기본적으로는 SAFE와 유사하여 만기까지의 이자와 원금지급 의무가 없으며, 만기 내 후속투자와 같은 이벤트가 없으면 자동으로 보통주로 전환된다. 우선주가 아닌 보통주로 전환되는 이유는 영국의 창업초기기업 투자에 대한 세제지원인 SEIS/EIS 혜택을 받기 위해서이다. 이러한 세제지원은 ASA의 대체수단이라 할 수 있는 convertible note가 영국에서도 이미 사용되고 있었으나 ASA가 등장하게 된 이유 중 하나이다.

캐나다, 프랑스, 일본의 경우에도 미국의 SAFE 또는 KISS와 유사한 조건부지분인수계약을 도입하였다. 캐나다는 미국에서 SAFE가 나타난 이후 SAFE 또는 LEAF(Lean Equity Alternative Financing)라고 불리는 조건부지분인수계약이 사용되기 시작했으며, 프랑스는 2016년 민간 주도로 AIR(Accord d’Investissement Rapide)라고 하는 프랑스형 SAFE를 도입하였다. 한편, 일본에서는 2016년 이후 전술한 500 Startups가 발표한 KISS의 일본형인 J-KISS가 사용되고 있다. 이러한 각국의 조건부지분인수계약은 미국의 SAFE와 기본적으로 대동소이한 투자수단이라고 할 수 있다.

Ⅲ. SAFE 모형 분석

Ⅲ장에서는 SAFE 투자가 투자자 입장에서 유리한 투자수단이 될 수 있는지에 대하여 간단한 모형을 통하여 살펴본다.10) 즉, 투자자 입장에서 SAFE 투자방식에 따르는 법률비용과 기타 기회비용 절감이 투자시점에서 창업자와 투자자 간 협상을 통하여 투자단가, 취득지분 등의 투자조건을 확정하는 일반 투자방식과 비교하여 SAFE 투자방식을 선택할 수 있는 충분한 유인이 되는지 살펴보고자 한다.

1. 모형의 주요 가정

먼저, 창업자가 신규 프로젝트를 보유하고 있어 기업을 설립하였다고 가정한다. 창업 시 자본금을 F, 주식의 액면가는 1로 가정하면, 발행주식 수는 F이다. 프로젝트 총수익률 ![]() 는

는 ![]() 와

와 ![]() 의 두 값만을 가질 수 있다고 가정한다. 창업자는 총수익률에 대한 정보

의 두 값만을 가질 수 있다고 가정한다. 창업자는 총수익률에 대한 정보![]() 를 보유하고 있으나, 초기 외부투자자(예를 들어 엔젤투자자)에게는

를 보유하고 있으나, 초기 외부투자자(예를 들어 엔젤투자자)에게는 ![]() 가 알려져 있지 않다고 가정한다. 투자자는 협상비용11) c를 지불하고

가 알려져 있지 않다고 가정한다. 투자자는 협상비용11) c를 지불하고 ![]() 에 관한 이항확률분포에 대한 정보를 취득한다. 구체적으로는 다음을 가정한다.

에 관한 이항확률분포에 대한 정보를 취득한다. 구체적으로는 다음을 가정한다.

![]()

여기서, 창업자가 보유한 총수익률이 ![]() 인 경우

인 경우 ![]() 이며,

이며, ![]() 인 경우

인 경우 ![]()

![]() 임을 가정한다. 즉, 비용 c를 지불하면 실제 창업자가 보유한 총수익률 정보에 근접한 정보를 추출할 수 있다. 이 경우, 투자자의 기대총수익률은

임을 가정한다. 즉, 비용 c를 지불하면 실제 창업자가 보유한 총수익률 정보에 근접한 정보를 추출할 수 있다. 이 경우, 투자자의 기대총수익률은 ![]() 이다. 창업자, 투자자 모두 투자수익률에 대한 위험중립적인 효용함수를 가지고 있는 것으로 가정하며 따라서 의사결정은 기대총수익률에 의해서만 결정된다.

이다. 창업자, 투자자 모두 투자수익률에 대한 위험중립적인 효용함수를 가지고 있는 것으로 가정하며 따라서 의사결정은 기대총수익률에 의해서만 결정된다.

창업자의 프로젝트는 초기 외부투자자의 투자금 s가 반드시 필요하다고 가정한다. 투자가 유치되는 경우 기업가치는 ![]() 으로 가정하며, 투자가 이루어지지 않는 경우 기업은 도산하고 잔존 기업가치는 0으로 가정한다. 이러한 가정은 초기 투자자와 창업자간 가격조건에 상관없이 투자금을 유치하는 것이 그렇지 않은 경우보다 항상 선호되는 것을 의미한다.

으로 가정하며, 투자가 이루어지지 않는 경우 기업은 도산하고 잔존 기업가치는 0으로 가정한다. 이러한 가정은 초기 투자자와 창업자간 가격조건에 상관없이 투자금을 유치하는 것이 그렇지 않은 경우보다 항상 선호되는 것을 의미한다.

모형에서는 t=0, 1, 2의 세 시기가 있음을 가정한다. 먼저, t=0 시점에 창업자는 창업기업을 설립한다. t=1 시점에 초기 투자자가 SAFE 또는 일반 투자방식을 통해 창업기업에 자금을 공급한다. 마지막으로 t=2 시점에 창업자가 보유한 총수익률 ![]() 가 벤처캐피탈에게 알려지며 벤처캐피탈은 총수익률

가 벤처캐피탈에게 알려지며 벤처캐피탈은 총수익률 ![]() 에 바탕을 둔 가격 조건으로 투자하는 것으로 가정한다. 따라서 본 모형에서 벤처투자자의 역할은 기업가치를 확정하는 역할만을 담당하는 것으로 단순화시킨다. 본 모형에서 시간가치는 무시된다.

에 바탕을 둔 가격 조건으로 투자하는 것으로 가정한다. 따라서 본 모형에서 벤처투자자의 역할은 기업가치를 확정하는 역할만을 담당하는 것으로 단순화시킨다. 본 모형에서 시간가치는 무시된다.

초기 투자자는 두 가지 옵션을 갖는다고 가정한다. 첫 번째 옵션은 현재 시점에서(t=1) 비용 c를 지불하고 확보한 총수익률 ![]() 에 대한 확률분포와 이에 따른 기대총수익률

에 대한 확률분포와 이에 따른 기대총수익률 ![]() 를 바탕으로 창업자와 투자단가 협상을 통하여 투자하는 것이다. 두 번째 옵션은 투자자가 창업자와 투자단가 협상을 유보한 채 현재 시점(t=1)에서 투자금 s만 납입하고 투자단가는 벤처캐피탈 투자시점(t=2)에서 알려질 총수익률

를 바탕으로 창업자와 투자단가 협상을 통하여 투자하는 것이다. 두 번째 옵션은 투자자가 창업자와 투자단가 협상을 유보한 채 현재 시점(t=1)에서 투자금 s만 납입하고 투자단가는 벤처캐피탈 투자시점(t=2)에서 알려질 총수익률 ![]() 에 대하여 α의 할인율로 결정되는 것으로 협상하는 것이다. 이 때 α에 관한 협상에 관련된 비용은 없다고 가정한다.12)13)

에 대하여 α의 할인율로 결정되는 것으로 협상하는 것이다. 이 때 α에 관한 협상에 관련된 비용은 없다고 가정한다.12)13)

2. SAFE 투자방식과 일반 투자방식의 순가치 분석

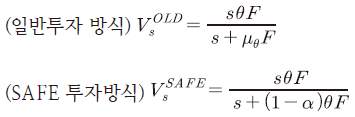

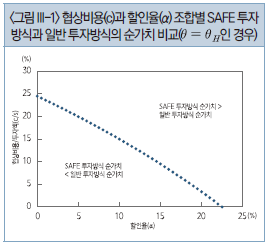

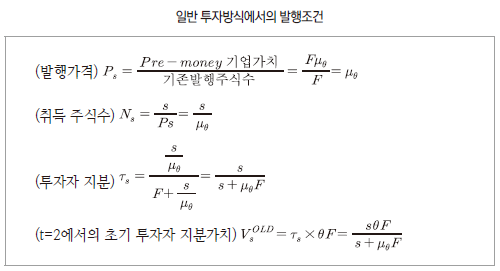

창업자와 투자자간 협상으로 모든 투자조건을 협상 당시에 확정하는 일반투자 방식과 SAFE 투자방식 각각의 경우에 대한 t=2에서의 지분가치는 다음과 같다.14)

따라서 t=2에서 SAFE 투자방식과 일반투자 방식에 대한 초기 투자자 지분가치의 차이는 다음과 같이 정리된다.

가정에 의해 실현될 의 값은 ![]() 의 경우와

의 경우와 ![]() 의 두 경우 밖에 없으며 이하에서는

의 두 경우 밖에 없으며 이하에서는 ![]() 의 경우와

의 경우와 ![]() 의 경우로 나누어 SAFE 투자의 순가치15)와 일반 투자방식의 순가치를 비교한다. SAFE 투자방식의 순가치는

의 경우로 나누어 SAFE 투자의 순가치15)와 일반 투자방식의 순가치를 비교한다. SAFE 투자방식의 순가치는 ![]() 일반 투자방식의 순가치는

일반 투자방식의 순가치는 ![]() 이다. 편의상

이다. 편의상![]() 인 경우를 먼저 분석한다.

인 경우를 먼저 분석한다.

![]()

![]() 인 경우는

인 경우는 ![]() 이므로

이므로 ![]() 이며 식(1)에 의해

이며 식(1)에 의해 ![]()

![]() 이다. 따라서 SAFE 투자방식의 순가치

이다. 따라서 SAFE 투자방식의 순가치 ![]() 는 일반 투자방식의 순가치

는 일반 투자방식의 순가치 ![]() 보다 크다. 결론적으로

보다 크다. 결론적으로 ![]() 인 경우는 무조건적으로 SAFE 투자방식이 최적의 투자방식이라고 할 수 있다. 이는 SAFE 방식의 투자가 초기 투자자의 투자판단 착오로 불리한 투자단가에 투자하는 가능성을 방지해준다는 의미로 해석된다.

인 경우는 무조건적으로 SAFE 투자방식이 최적의 투자방식이라고 할 수 있다. 이는 SAFE 방식의 투자가 초기 투자자의 투자판단 착오로 불리한 투자단가에 투자하는 가능성을 방지해준다는 의미로 해석된다.

![]()

![]() 인 경우는

인 경우는 ![]() 이다. 이 경우는 SAFE의 할인율 α와 일반 투자방식에서의 비용 c에 따라 SAFE 투자의 순가치와 일반 투자방식의 순가치의 상대적 크기가 결정된다.

이다. 이 경우는 SAFE의 할인율 α와 일반 투자방식에서의 비용 c에 따라 SAFE 투자의 순가치와 일반 투자방식의 순가치의 상대적 크기가 결정된다. ![]() 인 경우 SAFE 방식으로 투자하게 되면 실제 초기투자자가 협상과정을 거쳐 기업의 실제 내재가치가 드러나기 전 유리한 조건으로 투자할 수 있는 가능성이 없어지게 된다. 그럼에도 불구하고 이 경우에도 할인율 α가 충분히 크거나, 할인율이 작더라도 일반 투자방식에서의 비용 c가 충분히 크다면 SAFE 투자방식이 선호될 수 있다.16)

인 경우 SAFE 방식으로 투자하게 되면 실제 초기투자자가 협상과정을 거쳐 기업의 실제 내재가치가 드러나기 전 유리한 조건으로 투자할 수 있는 가능성이 없어지게 된다. 그럼에도 불구하고 이 경우에도 할인율 α가 충분히 크거나, 할인율이 작더라도 일반 투자방식에서의 비용 c가 충분히 크다면 SAFE 투자방식이 선호될 수 있다.16)

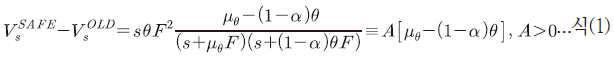

이와 같은 분석결과를 바탕으로 모형의 모수에 현실성있는 수치를 대입하여SAFE의 할인율 α와 일반 투자방식의 비용 c 값의 조합에 따른 SAFE 투자방식의 순가치와 일반 투자방식의 순가치의 상대적 크기를 비교해 본다.17) F=0.5(억원), ![]() =40(배),

=40(배), ![]() =20(배)이라고 가정하고

=20(배)이라고 가정하고 ![]() 인 경우와

인 경우와 ![]() 인 경우로 나누어18) SAFE 투자방식과 일반 투자방식의 순가치의 차이

인 경우로 나누어18) SAFE 투자방식과 일반 투자방식의 순가치의 차이 ![]() 를 계산하면 <표 III-1>와 같다.

를 계산하면 <표 III-1>와 같다.

전술한 바와 같이, ![]() 인 경우는 SAFE 투자방식의 순가치

인 경우는 SAFE 투자방식의 순가치 ![]() 가 모든 α와 c의 조합에 대하여 일반 투자방식의 순가치

가 모든 α와 c의 조합에 대하여 일반 투자방식의 순가치 ![]() 보다 큰 것을 확인할 수 있다. 한편

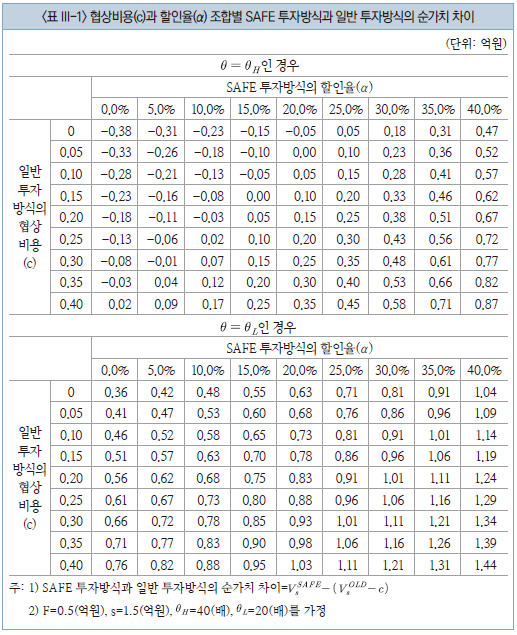

보다 큰 것을 확인할 수 있다. 한편 ![]() 인 경우는 할인율 α가 높을수록 c의 수준에 관계없이, 그리고 α가 낮은 경우는 c가 높을수록 SAFE 투자방식의 순가치가 일반 투자방식의 순가치보다 큰 것을 확인할 수 있다. 한편, 일반 투자방식의 협상비용(c)은 투자액(s)과 비교하는 것이 의미가 있는데, <그림 III-1>은

인 경우는 할인율 α가 높을수록 c의 수준에 관계없이, 그리고 α가 낮은 경우는 c가 높을수록 SAFE 투자방식의 순가치가 일반 투자방식의 순가치보다 큰 것을 확인할 수 있다. 한편, 일반 투자방식의 협상비용(c)은 투자액(s)과 비교하는 것이 의미가 있는데, <그림 III-1>은 ![]() 인 경우에 SAFE 투자방식의 순가치가 일반 투자방식의 순가치보다 높은 할인율과 투자액 대비 협상비용 조합 (α, c/s)의 영역을 나타낸 그림이다. SAFE 투자방식이 항상 선호되는

인 경우에 SAFE 투자방식의 순가치가 일반 투자방식의 순가치보다 높은 할인율과 투자액 대비 협상비용 조합 (α, c/s)의 영역을 나타낸 그림이다. SAFE 투자방식이 항상 선호되는 ![]() 인 경우 뿐만 아니라

인 경우 뿐만 아니라 ![]() 에서도 일반적으로 통용되는 할인율 수준이 20%임을 감안할 때 투자액 대비 협상비용이 약 3.4%19)를 초과하면 SAFE 투자방식의 순가치가 일반 투자방식의 순가치보다 높음을 확인할 수 있어 거의 대부분의 경우 SAFE 투자방식이 일반 투자방식보다 선호된다고 할 수 있다. 한편 성공하는 창업기업의 비중이 낮은 것을 고려하면

에서도 일반적으로 통용되는 할인율 수준이 20%임을 감안할 때 투자액 대비 협상비용이 약 3.4%19)를 초과하면 SAFE 투자방식의 순가치가 일반 투자방식의 순가치보다 높음을 확인할 수 있어 거의 대부분의 경우 SAFE 투자방식이 일반 투자방식보다 선호된다고 할 수 있다. 한편 성공하는 창업기업의 비중이 낮은 것을 고려하면 ![]() 보다

보다![]() 의 경우가 훨씬 많을 것으로 예상되기 때문에 SAFE 투자방식의 상대적 가치는 일반 투자방식보다 더욱 높을 것으로 예상된다.

의 경우가 훨씬 많을 것으로 예상되기 때문에 SAFE 투자방식의 상대적 가치는 일반 투자방식보다 더욱 높을 것으로 예상된다.

Ⅳ. 조건부지분인수계약 제도 도입의 법적 쟁점

1. 조건부지분인수계약의 법적 성질

이상에서 살펴본 바와 같이 각 국가별로 조건부지분인수계약의 내용은 세부적인 조건에 따라 다양하다. 따라서 그 법적 성질 또한 조건부지분인수계약의 세부 내용이 어떻게 설계되는 가에 따라 달라질 수밖에 없다. 하지만, 김병관 의원안을 비롯한 국내에서 도입을 염두에 두고 있는 미국의 SAFE를 기초로 한국법상 그 법적 성질을 분석을 시도하면 다음과 같다.

본질적으로 조건부지분인수계약은 장래에 미리 정한 특정 이벤트가 발생하면 조건부지분인수계약의 보유자에게 자동으로 신주를 전환하여 주는 권리가 부여되어 있어 준지분적 증권으로서의 성격을 가진다고 할 수 있다. 이런 점에서 조건부지분인수계약은 벤처기업 등이 종업원에게 인센티브로 부여하는 주식매수선택권(stock option)과 유사한 성격을 지닌다고 할 수 있다. 즉, 주식매수선택권보유자 또한 현재 시점에는 주식을 보유하지 않으나, 장래 특정 시점에 선택권을 행사하여 신주를 인수하거나 차액을 지급받을 수 있는 권리를 보유하고 있다. 따라서 조건부지분인수계약 보유자도 주식매수선택권 보유자와 같이 현재 시점에는 주주로서의 지위를 가지지는 못하지만 장래 시점에 주주로서의 지위를 확보할 수 있는 권리가 주어져 있다는 점에서 양자가 유사하다. 하지만, 주식매수선택권은 장래 특정 시점에 선택권을 행사할 수 있고, 선택권의 내용도 자기주식을 양도하는 방법이나 신주를 인수하는 방법 또는 선택권의 행사가액과 실질가액의 차액을 지급하는 방법이 있어 조건부지분인수계약과는 차이가 있다. 즉, 조건부지분인수계약은 장래 특정 시점이 아니라 장래 특정 이벤트가 발생하여야 하고, 그 이벤트의 발생 시에 정해진 방식에 따라 자동으로 신주를 발행받는 것을 주 내용으로 하기 때문에 주식매수선택권과는 차이가 있다, 특히 특정 이벤트가 발생되지 않을 경우 영원히 주식으로 전환되지 않는 점에서 장래의 특정 시점에 주식을 인수할 수 있는 선택적 권리가 주어져 있는 주식매수선택권과는 확연히 다르다고 할 수 있다.

다음으로 조건부지분인수계약이 전환증권의 일종인 convertible note의 변종이라는 점에서 조건부지분인수계약을 사채의 일종으로 볼 수 있는가를 살펴볼 필요가 있다. 조건부지분인수계약이 사채라면 상법의 사채관련 규정의 적용을 받게 된다. 사채는 회사가 불특정 다수의 투자자로부터 자금을 조달할 목적으로 집단적ㆍ정형적으로 부담하는, 액면가로 단위화된 채무를 의미한다.20) 일반적으로 사채는 만기가 있으며, 투자자에게 원리금지급청구권이 부여된다. 하지만 SAFE형 조건부지분인수계약은 만기와 이자가 없는 것이 가장 큰 특징이기 때문에 이를 사채로 보기는 어렵다. 물론, 회사의 청산 시 잔여재산분배를 청구할 수 있다는 점에서 채무로서의 성격이 전혀 없는 것은 아니나, 잔여재산분배청구권이 있다고 하여 이를 일반적인 사채로 보기는 어렵다.21)

한편, 조건부지분인수계약을 단순한 사인간의 계약이라는 측면을 주목한다면 이를 민법상 소비대차 계약의 일종으로 볼 여지도 없지 않다. 그러나 당사자 일방(대주, 투자자)이 금전 기타 대체물의 소유권을 상대방에게 이전할 것을 약정하고, 상대방(차주, 발행기업)은 그와 동종ㆍ동질ㆍ동량으로 반환할 것을 약정함으로 효력이 발생하는 낙성ㆍ불요식 전형계약이며(민법 제598조), 원칙적으로 무상이다. 그리고 소비대차는 반환시기가 도래하면 차주에게 반환의무가 있는 것을 예정하는데, 반환시기에 대한 특약이 없으면 대주(투자자)가 상당한 기간을 정하여 반환을 최고하게 된다(민법 제603조 제2항). 하지만 조건부지분인수계약은 만기가 없는 것으로 즉, 반환의무가 없는 것으로 약정하는 것이고, 이자가 없는 소비대차(무이자소비대차)는 당사자 일방이 목적물의 인도전에 언제든지 계약을 해제할 수 있기 때문에(민법 제601조), 이를 소비대차로 보기도 어렵다.

따라서 조건부지분인수계약은 지분적 성격의 증권으로 보기도 어렵고 일반적인 사채로 보기도 어렵다. 굳이 그 법적 성격을 정의하자면, 조건부지분인수계약을 무기명으로 다수의 불특정 투자자에게 발행하게 될 경우에는 이를 민법상의 무기명채권(민법 제523조)으로 볼 수 있을 것이다. 그외, 민사법적으로는 비전형 계약의 일종으로 볼 수밖에 없을 것이다.

2. 한국형 SAFE 제도 도입을 위한 법적 쟁점 분석

우리나라에 조건부지분인수계약 제도를 도입하는 경우 그 법적 성격을 어떻게 파악하느냐에 관계없이 크게 발행근거 측면과 투자자보호와 관련된 자본시장법상 발행공시 규제의 적용여부가 문제될 수 있다. 우선, 주식회사인 발행회사가 상법상의 근거규정 없이 조건부지분인수계약을 발행할 수 있느냐가 문제된다. 조건부지분인수계약은 약정한 이벤트 예컨대, 후속하는 일정규모의 자금유치가 있게 되면 그 자금유치 시의 기업가치에 따라 자동으로 주식으로 전환되는 것을 주요 내용으로 하므로 신주인수권과 불가분의 관계가 있다. 물론, 조건부지분인수계약의 체결(발행) 이후 예정된 후속의 자금유치 이벤트가 없을 경우 실제로는 주식으로 전환되지 않으므로 반드시 신주인수권과 관련되는 것은 아니라고 할 수 있다. 그러나 상법상 조건부지분인수계약과 유사하다고 할 수 있는 주식매수선택권이나 전환사채에 있어 주주 이외의 제3자에 대한 발행과 관련된 규정은 엄격하게 주주총회 특별결의와 정관의 관련 규정을 요구하고 있다. 따라서 강행규정인 주식매수선택권 및 전환사채 관련 조문의 성격과 신주인수권과 관련된 상법의 전체적인 취지를 고려하면 상법상의 근거 없이 발행하는 조건부지분인수계약은 효력이 없는 것으로 해석될 여지가 높다. 따라서 상법이나 특별법상 조건부지분인수계약과 관련한 근거 규정의 마련 없이는 국내에서 조건부지분인수계약의 발행은 어려울 것으로 보인다.

기술한 바와 같이, 국회에 상정되어 있는 김병관 의원의 법안에서는 조건부지분인수계약을 미국의 것과 매우 유사하도록 규정한다. 즉, 투자로 인정되는 조건부지분인수계약을 “투자금액의 지급에 따른 이자가 발생하지 않고 투자금액의 상환만기일이 없는 계약으로서 중소벤처기업부령으로 정하는 요건을 충족하는 조건부지분인수계약”으로 정의하고, 시행령에서 그 세부 요건을 정하도록 하고 있다. 그러나 이는 벤처특별법에 따라 벤처캐피탈이 투자할 수 있는 투자대상을 정한 것이지 발행회사가 조건부지분인수계약을 발행할 수 있는 근거조항은 되지 못한다. 따라서 한국형 SAFE 제도의 도입을 위한 첫걸음은 조건부지분인수계약이 벤처특별법상 인정투자의 대상이 되는가를 규정하는데 있는 것이 아니라, 상법이나 관련 특별법상 발행을 위한 근거규정을 마련하는 것이라 할 수 있다.

이상의 논의에도 불구하고, 조건부지분인수계약을 근거규정이 없이도 발행(체결)이 가능한 단순한 사적 계약이라고 가정할 경우에도, 조건부지분인수계약이 불특정 다수를 대상으로 발행되는 경우에는 자본시장법상 증권에 해당하여 발행공시 규제를 피하기는 어려울 것으로 보인다. 현재 미국에서 조건부지분인수계약은 당연히 증권법상의 증권에 해당한다는 것을 전제로 사모발행 규정인 Regulation D나 증권신고서 제출이 면제되는 증권형 크라우드펀딩 규제인 Regulation Crowdfunding을 기초로 발행하는 것이 실무이다. 우리나라의 자본시장법상으로도 조건부지분인수계약은 증권의 개념에 포섭될 여지가 높다.22) 조건부지분인수계약은 지분적ㆍ채무적 성격에도 불구하고, 자본시장법상 지분증권이나 채무증권에 요구되는 유사성 요건으로 인해 지분증권 또는 채무증권에는 포섭되기는 어려우며, 투자계약증권 또는 파생결합증권에 해당할 수 있을 것이다. 어느 경우이든 조건부지분인수계약이 증권에 해당하면 공모 시 자본시장법상의 발행공시 규제가 적용되어 증권신고서 제출이 요구된다. 다만, 조건부지분인수계약의 발생 시 49인 이하로만 청약을 권유한다면 즉, 사모로 발행한다면 공모 규제를 피할 수 있을 것이다. 김병관 의원이 대표발의한 법안은 조건부지분인수계약의 세부요건을 시행령에서 정하도록 하고 있는데, 아마도 이는 양도제한규정 등을 넣어 자본시장법상의 공모(매출) 규제를 피하려는 장치를 두려는 것으로 보인다.

그럼에도 불구하고 현재 미국에서 발행되는 조건부지분인수계약의 상당 부분이 크라우드펀딩을 통해 이루어지고 있고, 혁신금융의 한 예로서 경제적 관점에서도 발행회사 및 투자자 모두에게 유리한 상품을 김병관 의원의 법안과 같이 벤처캐피탈의 전유물로서, 사모로만 발행하도록 할 이유는 없다. 따라서 차제에 발행근거와 더불어 자본시장법상 크라우드펀딩이 가능하도록 하여 보다 많은 투자자들이 이를 이용하도록 하는 것이 바람직할 것이다.23)

Ⅴ. 결어: 한국형 SAFE 도입 시 고려사항을 겸하여

조건부지분인수계약은 SAFE라는 두문자어 의미에도 불구하고 투자자에게 그렇게 ‘안전’하지는 않다는 비판이 있다. 그러나 초기기업에 대한 투자는 그 자체로 위험성이 있기 때문에 보통주와 비교 시 더 위험하다고 단정하기 어렵고, 이 글에서 모형을 통해 분석한 바와 같이 오히려 투자자에게도 유리한 상품이라고 할 수 있다. 그리고 발행회사 입장에서도 효율적으로 자금을 유치할 수 있어 창업기업 등에 적합한 자금조달 수단이자 투자수단이라고 할 수 있다. 즉, 조건부지분인수계약은 성장속도가 빠른 초기 창업기업의 특성과 이에 따른 신속한 자금조달 수요를 반영한 혁신적인 자금조달 방식이자 금융혁신의 좋은 예이다. 이에, 조건부지분인수계약은 향후 성장성이 유망한 창업기업에 대한 창업 및 창업초기 단계에서의 자금조달원으로 중요한 역할을 할 것으로 예상된다. 따라서 한국형 SAFE의 국내 도입은 환영할 만하다. 다만 그 도입에 있어 다음과 같은 사항도 고려하여야 할 것으로 보인다.

첫째, 해외에서 조건부지분인수계약이 활성화된 것은 모든 시장참여자가 활용할 수 있는 정형화ㆍ간소화된 투자계약서 양식(boilerplate)이 마련되었기 때문이다. 우리나라의 경우에도 이러한 양식이 만들어질 것이지만 국내 시장 관행에 적합한 효율적인 표준양식이 필요하다.

둘째, 현재 조건부지분인수계약이라고 하여 미국의 SAFE와 같은 지분형(equity)만을 도입하고자 하는 것으로 인식되나, SAFE뿐만 아니라 SAFE의 모태가 된 convertible note 등의 채권형 조건부지분인수계약 등 다양한 형태의 조건부지분인수계약의 도입에 대해서도 검토할 필요가 있다. 다양한 투자구조는 투자자 선택의 폭을 넓혀 조건부지분인수계약의 시장 안착에 중요한 역할을 할 수 있기 때문이다. 특히, 아직까지 주요 선진국과 같이 엔젤투자가 활발하지 않은 국내 현실을 고려할 때 채권형 조건부지분인수계약도 필요하다.

셋째, 조건부지분인수계약의 회계처리 및 세제가 창업기업이나 투자자에게 부담이 되지 않을 뿐만 아니라 이를 활용하고자 하는 유인의 제공이 필요하다. Convertible note와 달리 해외에서 SAFE에 대한 회계처리는 아직 확정되지 않은 상황이다. 어떤 경우에든 한국형 SAFE가 시장에 안착하기 위해서는 창업기업 측면에서는 SAFE 발행이 재무제표에 불리하게 나타나지 않도록 해야 한다. SAFE는 경제적으로는 장외기업 신주인수권과 유사하므로 장외주식파생상품에 준한 회계처리나 세제를 적용하는 것도 한 방법이라고 할 수 있다. 한편 투자자 측면에서, SAFE는 경제적 실체 측면에서 보통주 투자와 근본적으로 동일한 역할을 하므로 SAFE를 통한 자금공급에 대하여 엔젤투자에 대한 소득공제와 동일한 수준의 세제지원 역시 필요할 것이다.

끝으로, 법적인 측면에서 한국형 SAFE의 도입을 위해서는 무엇보다 발행근거를 명확히 하는 것이 필요하다. 아울러 한국형 SAFE의 활성화를 위해서는 증권형 크라우드펀딩을 활용한 조건부지분인수계약의 발행이 가능하도록 검토할 필요가 있을 것이다. 물론, 한국형 SAFE를 크라우드펀딩을 이용하여 발행할 경우 투자자보호를 위한 다양한 고려도 뒤따라야 할 것이다.

부 록

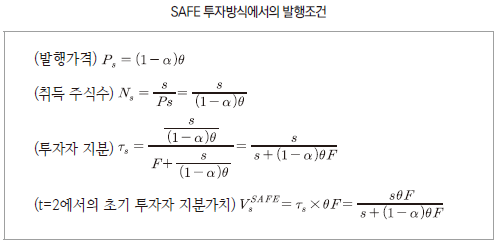

1. 일반 투자방식과 SAFE 투자방식에서의 발행조건

초기 투자자가 협상비용(c)을 지불하고 일반 투자방식을 통하여 투자하게 될 경우, 발행가격, 취득 주식수, 투자자 지분 및 향후 벤처캐피탈 후속투자 시(t=2) 초기투자자의 지분가치는 각각 다음과 같이 결정된다.

초기 투자자가 SAFE 방식으로 투자할 경우 t=2에서의 투자자 발행가격, 취득 주식수, 투자자 지분, 향후 벤처캐피탈 후속투자 시(t=2) 초기투자자의 지분가치를 정리하면 각각 다음과 같다.

이러한 모형 하에서 t=2에서 투자방식 간 초기 투자자 지분가치의 차이는 다음과 같이 정리된다.

![]()

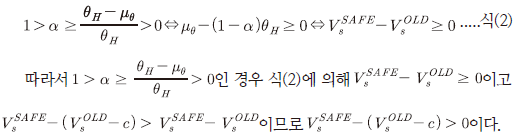

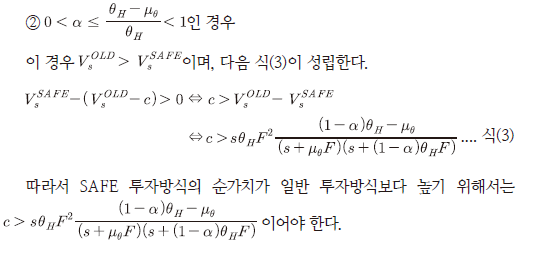

2. SAFE 투자방식과 일반 투자방식의 순가치 비교(의 경우)

본문에서 논의된 (즉, )인 경우의 SAFE 투자방식과 일반 투자방식의 순가치 비교를 위한 산식은 다음과 같다. 이 경우 α의 범위에 따라 구분하여 분석해 볼 수 있다.

![]()

이 경우 다음의 식(2)가 성립한다.

즉, SAFE 투자방식의 순가치가 일반 투자방식보다 높다.

1) 의안번호 12828. 2018년 4월 2일 발의. 이 법안은 벤처특별법 제2조제2항을 개정하여 조건부지분인수계약을 벤처특별법상 인정 투자의 하나로 규정하는 것을 주요 골자로 한다.

2) 물론, 김병관 의원안은 벤처특별법상 벤처캐피탈이 사모의 방법으로 조건부지분인수계약에 투자하는 것이므로, 투자자보호가 요청되는 일반투자자가 개입되지 않는다. 따라서 김병관 의원안이 국회를 통과된다고 하여 곧바로 자본시장법상의 투자자보호 문제가 발생하는 것은 아니다. 다만, 발행근거에 관한 문제는 여전히 존재한다는 점은 변함이 없다.

3) 이하의 등장배경에 대한 설명은 Coyle & Green(2014)의 서술을 따른다.

4) 이를 통상 Series A, B, C 등으로 부른다.

5) Convertible note 발행 이후 추가 자금조달을 하지 못하는 경우는 조달된 자금이 소진되고 사업전망의 악화 등으로 기업가치의 훼손이 나타난 경우라고 할 수 있어 convertible note의 원금상환도 어려운 경우가 많다.

6) 가치평가상한과 할인율은 convertible note에서도 사용되는 투자구조이므로 본 절 제목의 SAFE는 조건부지분인수계약으로 대체하여도 무방하다.

7) 투자시점 기업가치(pre-money value)는 투자 전 투자조건의 근거가 되는 기업가치이고 투자직후 기업가치(post-money value)는 투자시점 기업가치에 투자액을 합산한 금액이다.

8) 동 자료를 바탕으로 크라우드펀딩에서 SAFE가 보통주ㆍ우선주의 주식형, 채권형 및 기타 방식의 투자와 업력, 조달규모, 기업규모 등 기업특성 관점에서 어떠한 차이를 나타내는지 분석하기 위해 크라우드펀딩 자금모집 기업의 SAFE 선택 결정요인에 관한 로짓분석(logit analysis)을 수행하였다. 분석결과, 통계적으로 유의한 수준에서 매출액이 작을수록 SAFE 선택의 가능성이 높았던 반면 자산은 통계적 유의성이 나타나지 않아 자산보다는 매출이 창업기업에 대한 창업자와 투자자 간 정보비대칭성을 더 잘 나타낸다고 생각할 수 있다.

9) <표 II-2>에서 채권형 크라우드펀딩으로 자금을 조달한 기업의 업력과 규모가 SAFE를 통해 자금을 조달한 기업보다 작은 것으로 나타났으나 채권형 크라우드펀딩으로 자금을 조달한 기업의 경우 불확실성이 높은 기술기반의 기업이라기보다는 전통산업에 속하는 소규모 신생기업이 크라우드펀딩을 통해 자금을 조달한 것으로 분석된다.

10) SAFE는 창업자와 투자자 모두에게 유리한 투자수단으로 확산되기 시작하였으며 자금조달이 절실하며 시간의 기회비용이 높은 창업자에게 유리한 투자수단임은 분명하기 때문에 본 보고서에서는 분석의 편의상 창업자 입장에서 SAFE의 장점을 명시적으로 분석하지 않는다.

11) 이러한 비용은 일반 투자방식에 따르는 법률비용과 협상에 소요되는 시간의 기회비용 등 제반비용을 의미한다.

12) 실제 SAFE나 convertible note에서 할인율은 20%로 정형화되어 있으며 이러한 이유로 인해 창업자와 투자자 간 협상비용을 절감할 수 있다. 할인율은 실제 창업자와 초기 투자자의 협상의 대상일 수 있지만, 보다 중요하게는 가치평가상한에 대한 협상이 가장 핵심적인 사항이라고 할 수 있다.

13) t=2에서 벤처캐피탈 투자 시 결정되는 SAFE 투자단가 산정의 핵심요소는 가치평가상한과 벤처캐피탈 투자단가에 대한 할인율이다. 분석의 편의상 본 보고서에서는 협상 대상으로 할인율을 가정한다.

14) 수식의 도출과정은 부록을 참고하기 바란다.

15) t=2에서의 순가치는 각 투자방식으로 인한 초기 투자자의 t=2 지분가치에서 투자금 s와 투자방식에 따르는 관련 비용을 차감하여 산출되나, 각 투자방식의 투자금이 동일하므로 지분가치에서 비용을 차감한 수치를 비교한다.

16) 결론의 상세 도출 과정은 부록을 참고하기 바란다.

17) 지금까지는 투자액 s에 대하여 제약조건 없이 분석을 진행하였으나, 실제 실무에서는 일반적으로 투자 전 투자시점 가치평가와 목표 취득 지분율에 따라 투자액이 정해진다. 한편, 투자자가 투자수익을 내기 위해서는 투자자가 생각하는 가치 대비 충분한 수익률이 보장되어야 하는데 일반적으로 내부수익률(IRR) 기준으로 20%이상을 생각한다. 벤처캐피탈 투자기간을 최대 4년으로 본다면 이는 투자자의 예상 회수가치의 절반이 창업자와의 목표 투자단가임을 의미한다. 추가적으로 초기 투자자의 표적 지분율을 20%로 가정하면 본 시뮬레이션에서 투자액은 다음과 같이 결정된다. ![]()

18) ![]() 인 경우 p=0.55,

인 경우 p=0.55, ![]() 인 경우는 p=0.45를 가정한다. 이 경우 주석 16)에 의해

인 경우는 p=0.45를 가정한다. 이 경우 주석 16)에 의해 ![]() 인 경우 s=1.55억원,

인 경우 s=1.55억원,![]() 인 경우는 s=1.45억원이다.

인 경우는 s=1.45억원이다.

19) <표 III-1>에서 ![]() 이고 할인율(α)=20%일 때 SAFE 투자방식과 일반 투자방식의 순가치가 같은 협상비용(c)은 0.05이며 주석 19)에서 s=1.45억원이므로 협상비용/투자액(c/s)=0.05/1.45=3.4%이다.

이고 할인율(α)=20%일 때 SAFE 투자방식과 일반 투자방식의 순가치가 같은 협상비용(c)은 0.05이며 주석 19)에서 s=1.45억원이므로 협상비용/투자액(c/s)=0.05/1.45=3.4%이다.

20) 이철송(2017), 1007면

21) 하지만 국내에서 만기일이 없는 영구사채에 대해서는 그 사채성을 부인하지 않기 때문에, 계약의 내용에 따라, 사채성이 완전히 배제되어 있다고 하기도 어려울 수 있다(김건식ㆍ노혁준ㆍ천경훈(2018), 672~673면 참조).

22) 자본시장법 제4조에서 규정하는 증권의 개념에 포함된다는 의미가 그러한 증권을 발행할 수 있는 근거는 아니라는 점을 유의하여야 한다. 자본시장법상 증권의 정의는 투자자보호 등을 목적으로 규제대상의 범위를 설정하는 의미를 갖는 것이지 그러한 증권을 발행할 수 있다는 것을 의미하는 것은 아니기 때문이다.

23) 물론, 일반투자자를 대상으로 하는 증권형 크라우드펀딩의 특성상 정형화된 조건부지분인수계약의 사용을 통해 투자자보호의 이익이 침해되지 않도록 하여야 할 것이다. 특히, 조건부지분인수계약을 파생결합증권으로 성질결정할 경우에는 크라우드펀딩 자체가 불가능하므로 이에 대한 고려와 검토도 수반되어야 할 것이다.

참고문헌

김건식ㆍ노혁준ㆍ천경훈, 2018, 『회사법』 제3판, 박영사.

이철송, 2017, 『회사법강의』 제25판, 박영사.

Coyle J. F., Green J. M., 2014, Contractual innovation in venture capital, Hastings Law Journal 66, 133-183.

Coyle, J. F., Green, J. M., 2018, The SAFE, the KISS, and the Note: A survey of startup seed financing contracts, UNC Legal Studies Research Paper.

Green J. M., Coyle J. F., 2016, Crowdfunding and the Not-So-Safe SAFE, Virginia Law Review Online 102, 168-182.

Gutterman, A. S., 2017, Finance: A handbook for sustainable entrepreneurs, Sustainable Entrepreneurship Project.

SAFE Primer, 2017, Y Combinator.

Seed Financing Report, 2015, Silicon Legal Strategy.

SEC www.sec.gov