최신보고서

Ⅱ. 사적연금 현황과 펀드

1. 사적연금 현황

2. 사적연금 펀드

Ⅲ. 연금 펀드 성과 분석

1. 펀드 성과 관련 문헌

2. 분석 자료와 주요 변수

3. 투자성과 분석 결과

Ⅳ. 시사점과 결론

1. 요약과 결론

2. 연금 자산운용 개선 방향

- 요약

- 본 보고서는 사적연금 자산 중 펀드에 투자된 자산의 운용 성과를 비교하고, 자산운용의 성과가 연금 가입자의 투자행동에 어떻게 반영되는지를 분석한다. 사적연금 펀드의 운용 현황과 성과를 파악하고, 사적연금 펀드 사이의 상호 비교와 일반 펀드 운용 성과와의 비교를 통해 사적연금 펀드 운용의 특성과 성과를 파악하려 한다. 그리고 연금 펀드의 운용 성과가 가입자의 의사결정에 반영되어 펀드의 자금흐름에 영향을 미치는지를 알아본다. 사적연금 자산의 대부분이 예금, 보험 등을 통해 운영되는 현실에서 연금 펀드의 운용성과를 살펴보는 작업은 한정적인 의미만을 가질 수 있다. 그러나 저금리 시대에 원리금을 보장하는 안정성을 강조하는 투자 방식이 한계에 부딪히고 있는 시점에서 본격적인 투자형 상품인 펀드 투자를 통한 연금 자산운용의 중요성은 계속 높아질 것이다.

본 연구에서는 연금 펀드의 수익률과 일반 펀드의 수익률을 비교한다. 현재까지 특히 퇴직연금 펀드의 수익률은 실적배당형 상품의 가입을 유인하는 주요 수단이었기 때문에 이에 대한 검증은 중요한 의미를 갖는다. 수익률의 차이가 존재한다면 그것이 퇴직연금 자산의 운용 체제에 체계적인 경쟁우위가 존재하는지 또는 일시적 시장의 영향인지가 주요 관심사이다. 투자자들이 과거 수익률이 높은 펀드에 몰리고 수익률이 낮은 펀드를 환매하지 않고 보유하는 경향이 있으며, 이때 수익률과 자금흐름 사이에 볼록한 관계가 형성된다(Sirri & Tufano, 1998; Chevalier & Ellison, 1997), 이러한 볼록성이 일반 펀드에서 발견될 때에도 연기금 펀드에서는 발견되지 않는 경우가 있는데, 이는 연기금 관리자가 전문성을 갖춘 투자자로서 일반 투자자에 비해 시장정보에 접근성이 높으며, 또한 수탁자 책임을 의식하여 펀드 성과에 민감하게 반응한 결과로 해석된다(Del Guercio & Tkac, 2002). 퇴직연금 펀드에서도 이러한 볼록성이 발견되는지 여부를 통해 퇴직연금 운용관리사업자의 역할에 대해 검증하려 한다.

실증 분석을 위해 펀드 평가사인 제로인이 제공하는 2010년 1월에서 2017년 12월까지의 월별 자료를 사용하였다. 이와 함께 수익률 비교에 참고하기 위하여 금융투자협회, 한국은행, 통계청에 공시된 주가지수, 기준금리, 임금상승률 등 경제 전반에 영향을 미칠 수 있는 변수들도 분석에 참조하였다.

수익률 비교 결과 퇴직연금 펀드의 수익률이 개인연금 펀드 수익률보다 높았다. 수익률만 단순히 비교하였을 때는 일반 펀드가 가장 높았으나, 펀드 자산 유형, 자산액, 수수료 등 수익률 영향 요인들을 통제하였을 때는 퇴직연금 펀드의 수익률이 개인연금 펀드의 수익률 뿐만 아니라 일반 펀드의 수익률에 비해서도 높게 나타났다. 퇴직연금 펀드가 다른 연금 펀드에 비해 수익률이 높을 수 있었던 이유는 무엇보다 제도 도입 초기에 가입자를 유치하려는 퇴직연금 사업자들의 치열한 유치 경쟁에서 찾을 수 있겠다. 경쟁의 주요 초점이 수익률이었기에 퇴직연금 펀드의 수익률에 대한 관심과 노력이 있었을 것으로 볼 수 있다. 그러나 분석기간 중 주식형 펀드의 수익률이 상대적으로 높았는데, 퇴직연금 펀드 중 주식형 펀드의 비중이 낮아 전체적으로 보면 퇴직연금 수익률이 일반 펀드의 수익률 보다 낮았다. 따라서 퇴직연금 펀드 중 주식형 펀드의 비중이 늘어나면서 수익률이 높아질 가능성도 있다.

다음으로 수익률이 다음기의 자금흐름에 미치는 영향에 대한 분석 결과를 보면, 수익률이 자금흐름에 긍정적인(+) 영향을 미친다. 이때 퇴직연금을 포함한 모든 펀드에서 수익률과 자금흐름 사이의 볼록한(convex) 관계가 나타난다. 일반 펀드에서는 볼록성이 발견되지만 연금 펀드에서는 이러한 관계가 나타나지 않았다는 외국의 연구와 상반된다. 수익률과 자금흐름 사이에 볼록성이 존재한다는 것은 수익률이 높은 펀드에는 자금이 급격히 몰리고, 수익률이 낮은 펀드에서 자금이 인출되지 않는다는 의미이므로 펀드 시장에 존재할 수 있는 비합리성의 한 측면이라 할 수 있다. 국내 연금 펀드의 경우 개인이 투자결정을 주도하기 때문에 연기금이 투자를 관리하는 외국의 연금 펀드와 상황이 다른 것으로 보인다. 또한 퇴직연금사업자 중 운용관리사업자가 외국의 연기금 역할을 일부 수행할 것으로 기대할 수 있으나 그 역할이 현재 미흡하다고 할 수 있다. 한편 일반 펀드에서 볼록성이 나타나는 것은 펀드 시장의 수익률 정보가 투자자에게 제대로 전달되지 않는다든지 또는 수익률이 높은 펀드만 투자자에게 과도하게 노출된다든지 하는 비합리성이 존재하고 있다고 할 수 있으며, 이러한 비합리적 측면은 연금 펀드에서도 발견되고 있다.

퇴직연금 펀드의 수익률이 다른 연금 펀드, 일반 펀드와 비교할 때 다소 높아 퇴직연금 운용관리기관의 자금수탁자로서의 기능이 다소나마 작동하는 것으로 추정할 수 있지만, 일반 펀드의 수익률과 자금흐름 사이에서 나타나는 볼록성이 퇴직연금 펀드에서도 관찰되는 것으로 볼 때 연기금 관리자의 역할 대행이라는 퇴직연금 운용관리기관의 역할 수행이 충분하지 않다고 볼 수 있다.

따라서 퇴직자산 운용에 있어 외국 연기금 펀드처럼 자산관리자의 역할과 책임을 강화하는 방향으로 연금 펀드의 운용 체계를 개선해야 한다. 첫째, 현재 펀드 운영 방식의 개선이다. 소규모 펀드의 통합, 계약자에게 제공하는 정보 확대, 연금 가입자의 전문성 부족을 반영한 펀드 도입 등이다. 둘째 연금 가입자의 펀드 투자에 대한 전문성을 높이고, 가입자의 투자 결정을 도울 중개자를 확보해야 한다. 셋째 연금 펀드의 수익률을 높여야 한다.

본 연구는 몇 가지 한계를 갖는다. 우선 분석에 포함된 데이터의 대상 기간과 분석 대상이 되는 연금 펀드의 운영 기간도 충분히 길지 못하다. 따라서 관련 자료 등이 보완되고, 자료의 축적 기간이 길어지면 보다 의미 있는 연구가 가능할 것이다.

Ⅰ. 서론

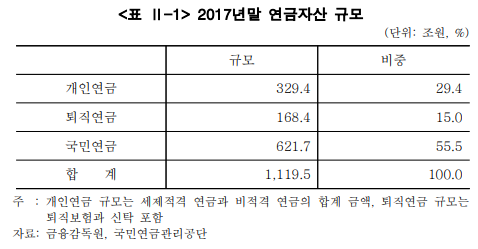

퇴직소득의 원천으로서 사적연금의 역할이 중요해지고 있다. 2017년말 기준으로 사적연금 자산은 498조원으로 국민연금 적립금 622조원의 80% 정도이다. 향후 퇴직연금의 확대 등으로 사적연금 규모는 더욱 성장할 것이며, 연금 적립금이 커질수록 자산운용의 중요성이 증대한다.

연구는 사적연금 자산 중 펀드에 투자된 자산의 운용 성과를 분석한다. 사적연금 펀드의 운용 현황과 성과를 파악하고, 사적연금 펀드 사이의 상호 비교와 일반 펀드 운용성과와의 비교를 통해 사적연금 펀드 운용의 특성과 성과를 파악하려 한다. 사적연금 자산의 대부분이 예금, 보험 등을 통해 운영되는 현실에서 연금 펀드의 운용성과를 살펴보는 작업은 한정적인 의미만을 가질 수 있다. 그러나 저금리 시대에 원리금을 보장하는 안정성을 강조하는 투자방식이 한계에 부딪히고 있는 시점에서 본격적인 투자형 상품인 펀드 투자를 통한 연금 자산운용의 중요성은 계속 높아질 것이다.

본 연구는 크게 두 가지 과제에 중점을 두고 있다. 첫 번째 주제는 연금 펀드와 일반 펀드의 수익률 비교이다. 두 번째 주제는 연금 펀드의 수익률과 펀드의 자금흐름 사이의 선형관계 여부이다.

먼저 퇴직연금 등 사적연금 펀드가 일반 연금 펀드에 비해 어떤 성과를 보이고 있는지를 알아본다. 개인이 펀드를 선택하는 현재의 연금 펀드 운용 방식을 고려할 때 연금 펀드의 수익률이 반드시 일반 펀드의 수익률보다 좋거나 나빠야 할 이유는 없다. 그러나 수익성을 강조하며 권장하는 실적배당형 상품의 대표 상품인 연금 펀드가 일반 펀드에 비해 수익률이 뒤진다면 연금 펀드 도입, 운용의 의미가 약화될 것이다. 적어도 일반 펀드에 비해 뒤지지 않는 성과를 보여야 한다. 여기서는 펀드의 운용성과와 펀드 자금의 유출입에 대한 기존 연구를 검토하여 분석모형을 확정하고, 펀드 평가사인 제로인이 제공하는 펀드 수익률 자료를 사용하여 연금 펀드의 운용 성과를 비교, 분석한다.

수익률 비교 후 본 연구의 두 번째 주제는 펀드의 성과와 자금흐름의 선형관계 여부이다. 즉, 연금 펀드 투자자들이 연금 펀드의 성과에 적절히 반응하여 성과가 높은 펀드에 자금을 투자하고 성과가 낮은 펀드에서는 자금을 회수하는지를 알아본다. 펀드 투자자들이 합리적이고 펀드 시장이 제대로 작동하고 있다면 펀드 성과와 펀드 흐름이 정비례하는 관계를 보여야 한다. 그런데 흔히 성과가 높은 펀드에는 과도하게 자금이 몰리고, 성과가 낮은 펀드에서는 자금이 빠져나가지 않는 현상이 발견된다. 펀드시장이 잘 발달되거나 연기금 펀드가 제 역할을 할 경우 이러한 현상이 줄어든다. 현재 국내 연금 펀드는 어떤 양상을 보이고 있는지를 알아 보려한다. 연금 펀드에 유입되는 자금은 세제혜택을 받는 경우가 많고, 퇴직 시까지 장기적인 투자를 전제로 하기 때문에 일반 펀드에 유입되는 자금과 다른 특성을 갖는다. 따라서 연금 펀드와 일반 펀드의 투자성과 또는 투자성과에 반응하는 자금흐름이 다를 수 있다. 한편 외국의 연금 자산은 연기금이라는 기관을 통해 운용되는 경우가 많지만 우리나라의 사적연금은 대부분 개인 또는 개별 가입 기업의 책임 하에 투자되고 있어, 일반 펀드와 비슷한 특성을 보일 수 있다.

사적연금의 구성은 다양하다. 사적연금은 2005년 12월 도입된 퇴직연금과 1992년 도입된 후 판매되어 온 세제적격 개인연금을 포함한다. 그리고 개인이 사적으로 주로 생명보험사를 통해 적립해 온 연금이란 의미의 일반 연금 또는 세제비적격 개인연금을 포함한다. 일반연금은 보험사와의 계약을 통해 일정 시점부터 계약으로 정해진 금액의 연금(또는 일시금)을 받는 정액연금과 보험료의 투자성과에 따라 연금 금액이 달라지는 변액연금으로 구성된다.

본 연구는 사적연금 중 적립금 펀드의 성과 자료가 공시되는 퇴직연금, 세제적격 개인연금을 대상으로 한다. 세제적격 연금 중 2002년 판매 중단된 구 개인연금의 펀드는 분석에서 제외하였는데, 그 이유는 이 펀드들은 대부분 신규 가입이 불가능하고 펀드 도입일도 비교 대상 펀드들과 많이 달라 비교의 의미가 떨어질 수 있기 때문이다. 세제비적격 개인연금의 자산은 보험사의 일반 자산과 통합되어 운용되어 수익률 등 성과 자료가 별도로 공시되지 않고 있으며, 자산운용 방식도 펀드 운용이 아닌 경우가 대부분이다.

본 연구는 사적연금 자산의 일부가 운용되고 있는 펀드에 대한 연구라는 측면에서 한계가 있을 수 있다. 그러나 사적연금 적립금의 운용에 관한 관심에 비해 실제 현황에 대한 연구 분석은 매우 부족하다. 또한 현재까지 펀드 운용성과에 관한 많은 연구가 있었으나 연금 펀드에 관한 연구는 찾아보기 힘들다. 따라서 본 연구는 사적연금 자산운용 연구에 있어 작지만 의미 있는 한 걸음이라고 할 수 있다.

본 연구의 구성은 다음과 같다. Ⅱ장에서는 우리나라 사적연금 현황과 연금자산 운용의 특성에 대해 알아본다. Ⅲ장에서는 연금 펀드를 포함한 펀드의 성과를 비교 분석한다. Ⅳ장에서는 연구 결과를 요약하고, 사적연금 펀드의 활성화를 위한 정책적 과제를 검토한다.

Ⅱ. 사적연금 현황과 펀드

본장에서는 국내 사적연금의 종류와 현황을 알아보고, 사적연금 자산의 운용 현황을 알아본다. 사적연금 자산의 일부가 펀드에 투자되어 운용되는데, 현재까지 비중은 작지만 향후 중요성이 증대될 것으로 예상한다.

한편 개인연금 중 생명보험사의 세제적격 개인연금과 세제비적격 일반 연금은 생명보험사의 일반계정에 포함되어 생명보험사의 다른 자산들과 합쳐 운용되고 있으며, 또한 은행의 개인연금 신탁 자산도 은행의 다른 자산들과 합쳐 운용되고 있어 자산운용에 관한 정보가 별도로 발표되지 않는다. 따라서 현실적으로 사적연금 중 이들 유형이 차지하는 비중은 높으나 본 연구의 대상에서는 제외한다.1)

1. 사적연금 현황

연금은연금은 운영주체에 따라 공적연금과 사적연금으로 구분된다 공적연금은 국민연금처럼 국가 또는 공공기관에 의해 운영되며 이에 비해 사적연 , 금은 기업이나 금융회사 등의 민간 기관이 운영한다 국내의 사적연금은 . 개인연금 퇴직연금처럼 세제 혜택을 받는 세제적격 연금과 보험회사들이 , 발행 판매하는 세제비적격 일반 연금2)이 있다.

2017년 12월말 현재 사적연금 규모는 497.8조원으로 국민연금의 80.1% 정도이며 전체 연금에서 차지하는 비중은 44.5%이다. 사적연금은 개인연금이 329.4조원, 퇴직연금이 168.4조원이다. 개인연금 자산 329.4조원 중에는 세제적격 개인연금 자산이 128.1조원(보험 94.9조원, 신탁 16.8조원, 펀드 12.2조원)이며, 보험 중심의 세제비적격 개인연금 자산이 201.3조원이다.3)

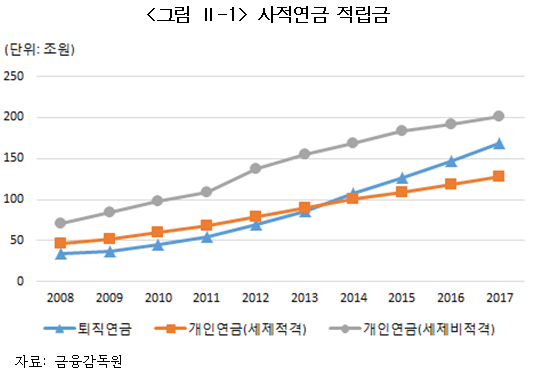

사적연금 중 퇴직연금이 빠르게 증가하고 있는 반면, 개인연금은 상대적으로 정체되고 있으며, 개인연금 중에는 세제비적격 개인연금 적립금의 증가 폭이 크다(<그림 Ⅱ-1> 참조). 세제적격 개인연금에는 납입액에 상한이 설정되어 있지만 세제비적격 개인연금의 경우 부유층이 세금 절감 등의 목적으로 가입하기 때문에 납입액이 큰 경우가 많다.

가. 퇴직연금

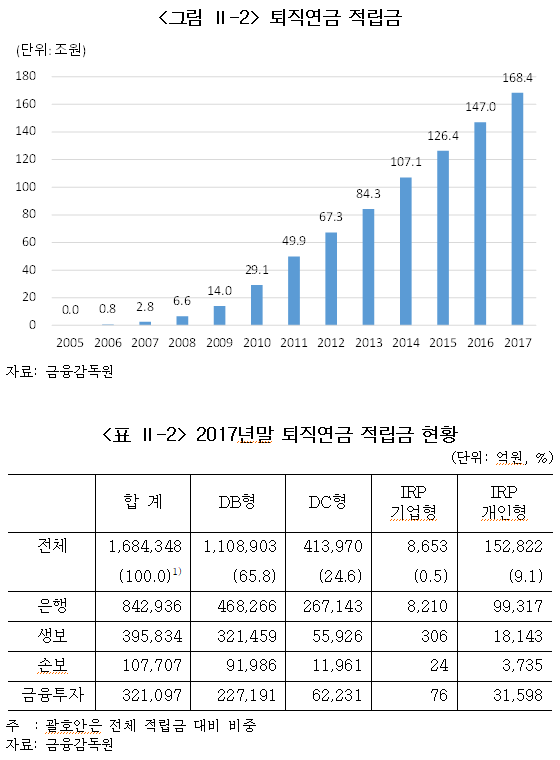

2017년 6월말 퇴직연금 가입자는 583만명이며, 제도 유형별로는 DB형 퇴직연금이 55.1%, DC형 퇴직연금이 42.1%를 차지하고 있다(통계청, 2018). 퇴직연금을 도입한 사업장은 34.9만개소에 이르는데, DC형 퇴직연금이 54.9%, DB형 퇴직연금이 30.9%를 차지하고 있다. 도입기간 1년 미만의 사업장 4.8만여개소의 사업장 중 DC형 퇴직연금의 비율은 70.6%로 높은데, 최근 가입하는 기업들이 주로 소규모 기업들이기 때문이다. 2017년 12월말 퇴직연금 적립금은 168.4조원으로 2015년말 대비 21.4조원(14.6%) 증가하였다(<그림 Ⅱ-2> 참조). 퇴직연금 유형별로는 DB형 적립금이 110.9조원(65.8%), 권역별로는 은행권의 적립금이 84.3조원(50.0%)으로 가장 높은 비중을 차지하고 있다.

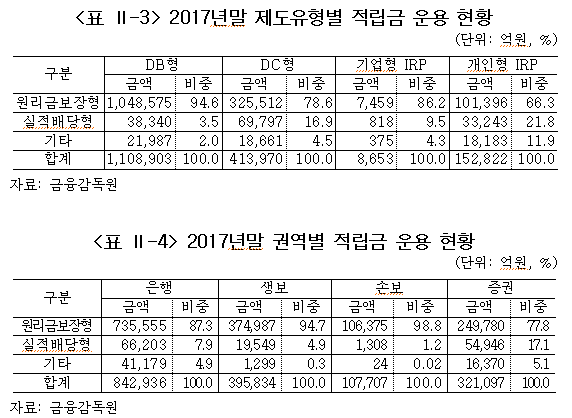

퇴직연금 적립금 운용에 있어서는 안정성 위주의 자산운용 경향을 보이고 있다(<표 Ⅱ-3> 참조). 퇴직연금 적립금은 DB형 퇴직연금의 94.6%, DC형 퇴직연금의 78.6%가 원리금보장형 상품으로 운용되고 있다. 보수적 자산운용 자체가 문제가 될 것은 없으나, DC형 퇴직연금의 경우 수익률이 직접적으로 퇴직급여를 결정하기 때문에 보수적인 자산운용은 낮은 퇴직급여로 연결되며, DB형 퇴직연금의 경우 수익률이 낮아지면 가입 기업의 부담이 가중된다. <표 Ⅱ-4>의 금융권 별 적립금의 운용 현황을 보면 전체 퇴직연금 적립금 중 원리금보장형 상품 비중이 88.2%(148.3조억원)인데, 그 중 예금상품이 가장 큰 비중을 차지하고 있다(예금 45.9%, 보험 43.4%, 기타 10.7%). 보험권의 경우 원리금보장형 상품 위주의 운용이 가장 두드러지게 나타나고 있으며(생명보험 94.7%, 손해보험 98.8%), 증권사의 경우 실적배당형 상품 비중이 17.1%로 타 권역에 비해 상대적으로 높은 편이다.

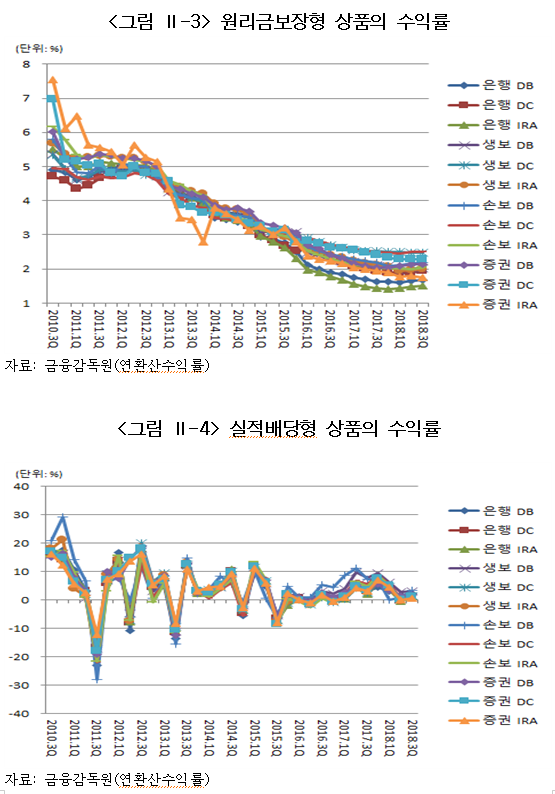

퇴직연금 수익률의 변화를 보면 원리금보장형 상품의 수익률은 퇴직연금 도입 후에 지속적으로 하락하는 양상을 보여 왔다. 그리고 퇴직연금 유형별, 업권별 수익률 차이가 지속적으로 작아지다가, 2016년 이후 다소 확대되었다. 한편 실적배당형 상품의 수익률은 다른 양상을 보인다.4) 2011년 3/4분기 이후 상승 추세에 있으며, 원리금보장형 상품에 비해 수익률의 편차가 크다. 퇴직연금 유형, 업권별 차이는 작아지는 경향을 보이고 있다(<그림 Ⅱ-3>, <그림 Ⅱ-4> 참조).

나. 개인연금

1994년 6월에 구 개인연금(세제적격 개인연금저축)이 도입되었고, 2000년 12월 세법 개정에 의해 신 개인연금(개인연금저축)으로 전환되었다. 이에 따라 2001년 이전에 체결된 개인연금은 ‘구 개인연금’, 2001년부터 체결된 개인연금은 ‘신 개인연금’으로 구분한다. 2012년 세법 개정을 통해 개인연금 제도의 변화가 생겼다. 세제적격 의무 납입기간이 10년에서 5년으로 줄어들고, 인출은 최소 5년 이상에서 최소 10년 이상으로 늘어났다. 또한 연금 수급 시 세율이 연령별로 달라지고 세율도 낮아졌다.5) 개인연금이 도입된 1994년부터 2000년 12월까지는 납입액(180만원 한도)의 40%를 소득공제 받을 수 있었다. 2001년 1월부터 2005년까지 240만원 한도(100%) 소득공제, 2006년에서 2010년까지 300만원 한도 소득공제, 2011년 1월부터 2014년 2월까지 400만원 한도 소득공제를 받았다. 2014년 3월부터 납입액 400만원까지 세액공제를 받는 것으로 전환되었는데, 이때 소득 5,500만원 이하는 공제율 15%, 5,500만원 초과 시에는 공제율이 12%이다.

개인연금은 생명보험사와 손해보험사의 연금저축보험(이하 보험), 은행의 연금저축신탁(이하 신탁), 자산운용사의 연금저축펀드(이하 펀드) 등 금융권별로 상이한 명칭과 특징을 갖는다.6) 납입 방식을 보면 보험은 정기납 방식이며, 신탁과 펀드는 자유납 방식이다. 연금 적립금이 운용되는 방식도 상품 유형별로 달라 보험 상품은 매월 변동되는 공시이율에 따라 적립금이 증가하는 방식이며, 신탁과 펀드는 자산운용 실적에 따라 변동한다. 보험과 신탁 상품은 원금이 보장되며, 펀드는 원금이 보장되지 않는다. 수수료 부과방식은 보험의 경우 납입보험료를 기준으로 선취 방식이며, 신탁과 펀드의 경우 적립액을 기준으로 후취 방식을 취한다. 적립금의 인출 시에 생명보험사의 보험은 종신, 확정 기간 연금이 가능하고, 다른 상품들은 확정 기간 연금만 가능하다. 2001년부터 개인연금은 계좌 이전이 가능하며, 2016년 6월부터는 IRP(Individual Retirement Pension)에서 개인연금으로의 계좌이체도 가능하다(이경희, 2016).

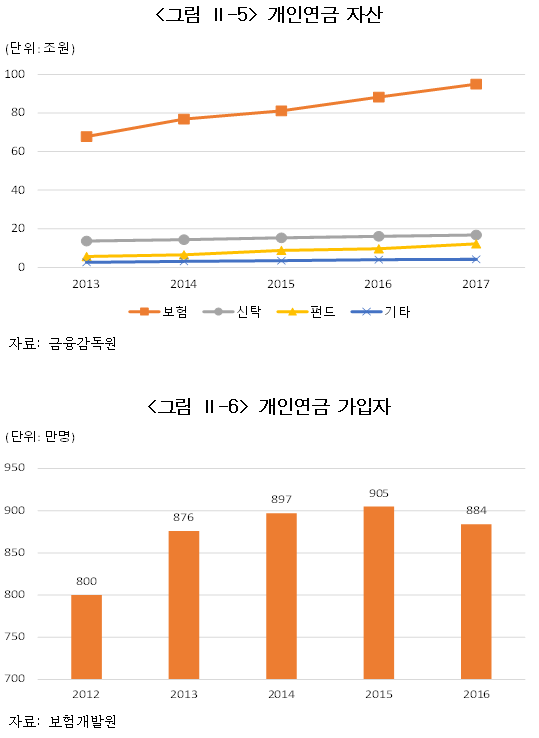

개인연금 규모는 꾸준한 증가세를 보이고 있다. 2017년말 세제적격 개인연금의 적립금 규모는 128.1조원을 기록하였다.7) 이 중 보험사의 적립금 규모는 94.9조원으로 전체 규모의 74.1%의 비중을 차지하고 있다. 은행이 16.8조원으로 13.1%, 자산운용사는 12.2조원으로 9.5%의 비중을 차지하고 있다. 자산운용사의 점유율은 2010년 6.0%에서 다소 높아졌다. 2015년말 기준 보험사를 통한 개인연금의 가입자는 900만명이 넘어8) , 총인구 대비 가입률이 17.6%에 이르는 것으로 추정된다(보험개발원, 2016.8.24). 2015년 이후 가입자가 감소하여 2016년말 기준 884만명을 기록하였다.

2. 사적연금 펀드

2017년 12월말 현재 498조원에 달하는 사적연금 자산의 대부분은 그 자산이 적립된 금융기관의 주력 상품에 투자된다. 따라서 은행의 예금, 보험사의 보험이 사적연금 자산의 주요 운용 수단이며, 증권사를 통해 적립된 자산과 다른 금융사를 통해 유입된 연금자산의 일부가 펀드를 통해 운용되고 있다.

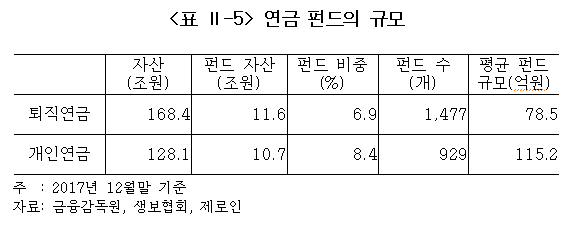

퇴직연금 펀드 규모는 11.6조원(6.9%), 개인연금 펀드 규모는 10.7조원(8.4%)이며, 개인연금 펀드 규모는 자산운용사의 적립금과 거의 일치한다(표 Ⅱ-5> 참조). 9)

가. 퇴직연금 펀드

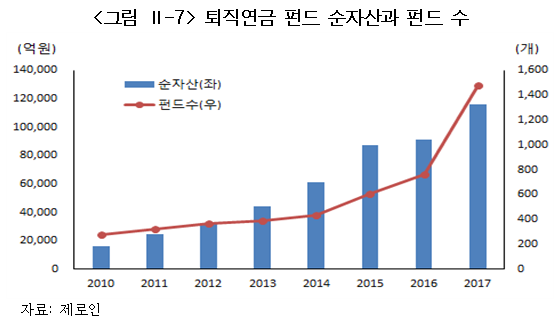

퇴직연금 펀드의 순자산은 증가 추세를 보이고 있으나, 전체 퇴직연금적립금 대비 비중은 아직 매우 낮다. 퇴직연금 펀드 순자산은 2017년말 기준 약 11.6조원에 도달하였다(<그림 Ⅱ-7> 참조). 2015년 중 약 1.6조원의 자금이 순유입되면서 전년대비 순자산 규모가 27.9% 증가하였으나, 이러한 증가세에도 불구하고 2017년말 기준 전체 퇴직연금 적립금 168.4조원 가운데 펀드의 비중은 6.9% 수준이다. 퇴직연금 펀드가 전체 펀드시장 순자산 359.4조원에서 차지하는 비중도 2017년말 기준 3.2% 수준에 머물고 있다. 퇴직연금 펀드 중 자산 유형별 비중은 채권혼합형이 56.0%, 주식형이 21.2%, 채권형이 18.1%, 주식혼합형이 4.8%이다. 10)

나. 개인연금 펀드

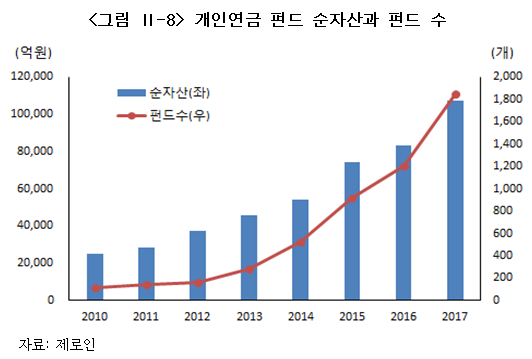

2017년말 세제적격 개인연금은 128.1조원에 달하는데, 펀드를 통해 운용되는 적립금은 10.7조원 수준이다(<그림 Ⅱ-8> 참조). 연금저축펀드 순자산은 꾸준한 증가세를 보이고 있는데, 특히 2015년 중 약 1.9조원의 대규모 자금순유입을 기록하며 전년 대비 자금유입 규모가 87.7% 증가하였다.11) 2017년말 기준 전체 연금저축계좌 적립금 128.1조원 가운데 펀드의 비중은 8.4% 정도이며, 연금저축펀드가 전체 펀드 순자산 359.4조원에서 차지하는 비중도 3.0% 수준으로 매우 작다. 개인연금 펀드 중 자산 유형별 비중은 주식형이 45.4%, 채권혼합형이 23.1%, 채권형이 18.5%, 주식혼합형이 13.0%이다.

Ⅲ. 연금 펀드 성과 분석

연금 펀드의 투자성과를 비교하고, 투자성과가 펀드의 자금흐름에 미치는 영향을 분석한다. 먼저 연금 펀드의 투자성과와 일반 펀드의 투자성과를 비교한다. 이때 연금 펀드의 투자성과에 영향을 미치는 것으로 알려진 요인들을 통제하여 비교의 의미를 높이려 한다. 투자성과와 펀드 자금흐름은 정의 상관관계를 갖는 것으로 알려져 있다. 이때 펀드 성과의 상대적 순위에 따라 성과가 자금흐름에 미치는 영향이 달라지는지에 초점을 둔다. 그리고 사전 작업으로서 펀드 투자성과 관련 문헌들의 연구 결과를 요약한다.

1. 펀드 성과 관련 문헌

수익률 등 펀드 성과를 설명하는 요인에 대한 연구와 성과 변수들이 자금흐름에 미치는 영향에 대한 연구로 나누어 살펴본다. 펀드 성과의 결정요인에 대한 문헌을 검토하여 펀드 성과에 영향을 미칠 수 있는 요인을 찾아보고, 이 요인들을 통제한 상태에서 연금 펀드의 성과를 비교하고자 한다. 펀드 성과와 자금흐름에 대한 문헌 고찰 부분에서는 성과의 상대적 순위에 따라 자금흐름의 민감도가 다를 수 있다는 연구에 초점을 둔다.

가. 펀드 성과의 결정요인

특정 펀드가 다른 펀드에 비해 우수한 성과를 낼 수 있는가, 그리고 초과 성과가 지속될 수 있는가, 그리고 우수한 성과를 결정하는 요인과 미래 성과의 예측 가능성은 많은 연구자들의 관심 주제였다. 펀드 규모가 펀드 성과에 영향을 줄 수 있는데, 펀드 규모의 영향에 대해서는 상반된 효과를 주장하는 다양한 연구가 있다. 펀드 규모와 성과(수익률 또는 비용)의 관계에 대한 연구는 크게 펀드 운용에 있어 규모의 경제나 규모의 불경제 가능성을 강조하는 견해로 구분할 수 있다(Chevalier & Ellison, 1997; Chen et al., 2004; 김종민ㆍ송홍선, 2012). 펀드 자산 규모가 클 경우 자산운용이나 시스템 관리에서 효율적일 가능성이 있다. 예를 들어 규모가 큰 펀드는 상대적으로 분산투자가 쉽고, 거래비용, 운용비용 등을 절감할 수 있다(Sirri & Tufano, 1998). 한편 규모가 작은 펀드가 시장변화에 상대적으로 빠르게 대응할 수 있어 대규모 펀드에 비해 높은 수익률을 얻을 가능성도 있다(Elton et al., 1996; Beckers & Vaughan, 2001; Berk & Green, 2004; Chen et al., 2004; Pollet & Wilson, 2008; Chan et al., 2009).

Chen et al.(2004)은 펀드 수익률이 펀드 규모에 따라 감소하는 경향을 발견하였는데, 이러한 결과가 소형, 비유동적 주식형 펀드에서 두드러지는 것은 부정적 규모 효과가 유동성과 관련 있음을 시사한다. Pollet & Wilson(2008)은 펀드 규모가 커지면서 투자전략을 재구성하는 능력이 떨어지는 것이 규모의 비경제의 원인이라고 지적하였다. 펀드에 자금이 유입되었을 때 그것을 새로운 자산으로 분산하는 것이 아니라 기존 자산 구성을 그대로 키우는 경향이 있음을 찾았다. Edelen et al.(2007)과 Yan(2008)은 거래비용과 유동성이 미국 펀드의 규모의 비경제 요인임을 지적하였다. 주요 연구들이 미국 펀드 자료를 사용하였는데, 미국 이외의 자료를 사용하여 미국 이외의 지역에서는 규모의 불경제가 발견되지 않는 경우가 많음을 지적하는 연구도 있다(Ferreira et al., 2013).

한편 펀드의 규모 효과가 자산운용회사(fund family) 차원에서 존재할 수 있다. 조사비용과 관리비용 등이 펀드 사이에 분산될 수 있으며, 거래비용 등이 규모와 범위의 경제로 절감될 수 있기 때문이다(Chen et al., 2004; Khorana & Servas, 2004).

펀드 규모가 수익률에 미치는 효과에 대한 다수의 국내 연구가 있는데, 이들은 수익률에 미치는 규모의 효과에 대해 서로 다른 결론을 내고 있다. 반주일ㆍ최혁(2011)은 규모가 커질수록 수익률이 증가하는 경향이 있고, 서병덕ㆍ홍동현ㆍ이미영(2008)은 펀드 규모와 펀드 성과가 선형이 아닌 비선형의 2차 함수관계에 있음을 보이고 있다. 이덕훈ㆍ홍동현ㆍ이미영(2009)은 거래비용이 증가하여 펀드 규모가 수익률을 낮출 수 있음을 발견하였다. 김종민ㆍ송홍선(2012)은 펀드 순자산으로 측정한 규모가 커질수록 수익률이 유의하게 감소함을 보였다. 오봉록 외(2008)는 펀드 규모와 성과 사이에 유의한 관계를 찾지 못하였다.

비용도 펀드 성과에 영향을 미칠 수 있다. 뮤추얼 펀드의 비용은 일반 투자자가 자신의 자산을 관리하는 관리자에게 지불하는 가격으로 볼 수 있다. 따라서 펀드 비용을 상쇄할 만큼 펀드 운용을 잘 하여 펀드 성과가 좋다면 투자자가 치룬 비용에 대한 보상을 받은 것으로 볼 수 있다. 비용과 펀드 성과의 관계에 대한 경험적 연구 결과는 방향이 뚜렷하지 않다. 어떤 연구자들은 비용과 비용 차감 후 성과와 음의 관계를 찾았고(Carhart, 1997; Gil-Bazo & Ruiz-Verdu, 2009; Dahlquist et al., 2000; Ferreira et al., 2012), 어떤 연구자들은 특별한 관계를 발견하지 못했다(Chen et al., 2004). 국내에서는 펀드보수가 운용성과를 하락시키는 요인으로 지적되고 있다(김홍배, 2011; 원승연ㆍ한상범, 2011).

마지막으로 펀드의 운용기간(fund age)이 펀드의 성과에 미치는 영향은 양면성을 갖는다. 신생 펀드는 투자 환경에 보다 적합하게 설계되어 보다 생존력이 있을 수 있지만, 반면에 보다 높은 비용과 초기 경험 부족으로 고전할 수 있다. Ferreira et al.(2012)은 펀드의 운용기간이 미국 이외의 지역에서는 펀드 성과와 음의 상관관계를 가지며, 미국 내의 경우 펀드 성과와 통계적으로 의미가 없음을 지적한다.

나. 펀드 성과와 자금흐름

펀드의 과거 성과가 펀드 유출입 금액에 영향을 줄 수 있는데, 많은 연구 결과가 성과와 펀드 자금흐름 사이에 볼록한(convex) 정(+)의 관계 (the convex flow-performance relationship) 관계를 지지하고 있다 (Ippolito, 1992; Sirri & Tufano, 1998; Chevalier & Ellison, 1997; Del Guercio & Tkac, 2002; Elton et al., 2014).

투자자들은 과거 성과가 높은 펀드에 몰리고, 성과가 낮은 펀드에도 환매하지 않고 머무는 경향이 있으며(Sirri & Tufano, 1998; Chevalier & Ellison, 1997), 국가별로 성과와 자금흐름의 관계가 달라질 수 있는데, 펀드 시장이 발달한 나라에서 투자자들은 저성과 펀드를 쉽게 팔고, 고성과 펀드를 덜 사 들인다(Ferreira et al., 2012). Ivkovic & Weisbenner(2009)는 자금 유입은 상대적 성과에 반응하고, 자금 유출은 절대적 성과에 반응함을 찾았다. 한편 Ferreira et al.(2012)은 볼록한 정도(convexity)가 심할수록 펀드 관리자는 위험 추구 경향이 높아지는 경향이 있음을 지적했다. 이러한 현상은 펀드 매니저 입장에서 볼 때 높은 볼록성은 위험 추구로 높은 성과를 올릴 경우 그에 따른 자금 유입이 있고, 낮은 성과를 내도 자금 유출이 크지 않다는 것을 의미하기 때문이다. 성과와 자금흐름의 convex한 정(+)의 관계는 성과의 지속성, 불리한 고객 입장, 투자자의 비합리성 등을 통해 설명할 수 있다. 좋은 성과가 계속될 것으로 예상될 때는 높은 성과의 펀드에 자금이 몰리는데, 낮은 성과가 계속될 것으로 예상될 때 그대로 머무는 이유로 높은 성과와 낮은 성과 펀드에 대한 탐색 비용의 차이, 또는 투자자의 성향을 들고 있다. 예를 들어 높은 성과를 보이는 펀드는 광고를 많이 하기 때문에 고객이 관련 정보를 쉽게 접할 수 있지만, 낮은 성과의 펀드에 대한 정보는 쉽게 접할 수 없다(Sirri & Tufano, 1998). 펀드 시장이 발달한 나라에서 성과에 대한 흐름의 반응이 덜 대칭적이라는 연구도 같은 흐름에서 해석할 수 있다(Ferreira et al., 2012). 성과가 낮아도 적극적으로 매각하지 않는 투자자들의 성향 때문에 성과와 자금흐름 사이에 볼록한 관계가 존재할 수 있다(Berk & Green, 2004; Berk & Tonks, 2007).

일반 펀드와 연금 펀드를 비교할 때 일반 펀드에서는 비대칭적 관계가 발견되나 연기금 펀드에서는 발견되지 않는다(Del Guercio & Tkac, 2002). 연기금 펀드의 투자자는 일반 펀드의 투자자와는 달리 전문성을 갖춘 투자 관리자이며, 그들도 연기금에 의해 투자평가를 받기 때문에 연기금 펀드에서는 투자성과와 펀드 흐름이 비례적인 관계를 보일 가능성이 높다. 한편 국내의 사적연금 펀드에 대한 투자는 기금관리자가 아닌 가입자가 결정을 하는 경우가 많아 외국의 연기금 투자와 달리 일반 펀드의 속성을 따라갈 가능성이 높다.

펀드 성과와 자금흐름에 대한 이상의 논의를 요약하면, 펀드 시장이 발달하여 투자자에게 펀드 성과 정보가 잘 전달되거나, 연기금처럼 투자관리자가 책임의식과 전문성을 갖추고 있다면 펀드 성과와 자금흐름 사이의 볼록한 관계가 약화되거나 존재하지 않는다.

2. 분석 자료와 주요 변수

가. 분석 자료

펀드 평가사인 제로인이 제공하는 2010년 1월에서 2017년 12월까지의 월별 자료를 사용하였다. 이 자료는 펀드의 도입일, 설정액, 순자산액, 주식비율, 채권비율, 수수료, 펀드 유형 등 펀드의 기본정보, 기간별 단순 수익률, 위험조정 수익률, 수익률의 표준편차 등 펀드의 위험 정보를 제공한다. 본 자료에는 이미 청산된 펀드 자료도 제공하고 있다. 이와 함께 수익률 비교에 참고하기 위하여 금융투자협회, 한국은행, 통계청에 공시된 주가지수, 기준금리, 임금상승률 등 경제 전반에 영향을 미칠 수 있는 변수들도 분석에 참조하였다.

전체 펀드 중 연금 펀드가 거의 없는 사모펀드와 특수 유형의 펀드, 그리고 또한 해외 펀드를 제외하였다. 국내주식형, 국내주식혼합형, 국내채권형, 국내채권혼합형 등 네 가지 유형의 펀드를 주요 분석 대상으로 하였다. 운용기간 1년 미만의 펀드와 연금 펀드별 순자산액 기준 하위 20% 이하의 펀드는 분석에서 제외하였다. 또한 순자산 3억원 이하의 펀드도 분석에서 제외하였다.

나. 모델과 주요 변수

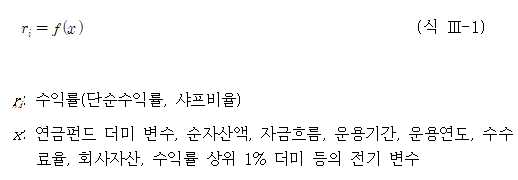

수익률의 결정 요인을 찾기 위해 회귀분석을 사용하였으며, 이때 사용된 회귀식은 다음과 같다.

종속변수인 수익률로는 펀드의 단순 수익률과 펀드의 샤프비율을 사용하였다. 펀드의 단순 수익률은 월 수익률을 사용하였다. 샤프비율(Sharpe Ratio)은 펀드의 위험 1단위에 대한 초과수익의 정도를 나타내는 지표이다. 무위험 초과수익률(즉, 수익률에서 무위험 수익률을 뺀 수익률)을 표준편차로 나누어 구한다.

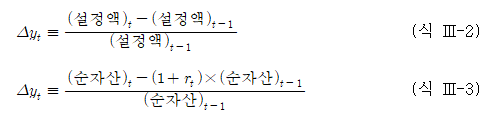

펀드 규모(fund size)는 억원 단위의 순자산액으로 측정하였는데 회귀식에 순자산액의 로그(ln)값이 사용되었다. 자금흐름(fund flow)은 설정액의 증감 비율을 사용하였고(식 Ⅲ-2), 순자산 증가액을 비교 검토 목적으로 보완적으로 사용하였다(식 Ⅲ-3). 이때 순자산 증가율은 전기 말의 적립금이 당기의 수익률만큼 자연 증가하는 효과가 있으므로 당기 적립금에서 전기 적립금과 그 증가분을 차감한 금액을 전기 적립금으로 나누었다(Sirri & Tufano, 1998).

펀드 보수율은 총보수율을 사용하였다. 한편 펀드를 운용하는 회사의 규모 또는 평판이 펀드의 수익률에 큰 영향을 미칠 수 있다. 이와 관련하여 펀드가 속한 회사의 전체 펀드의 순자산액과 관찰 기간별로 수익률 상위 1%에 드는 펀드를 보유한 자산운용사의 펀드 더미 변수를 사용하였다. 운용기간은 펀드 도입일 이후 관찰 일까지의 기간을 월 단위로 측정하였다.

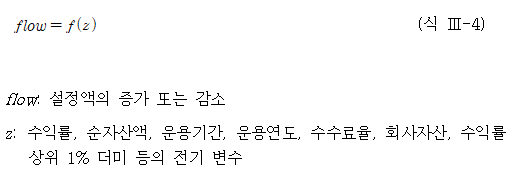

한편 펀드 성과가 펀드 흐름에 미치는 영향을 알아보기 위해 다음과 같은 회귀모형을 사용하였다.

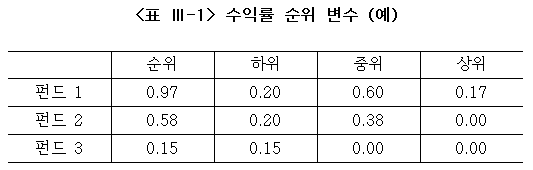

상하위 수익률이 펀드 흐름에 미치는 차별적 영향을 알아보기 위해 수익률을 하위 20%, 중위 60%, 상위 20%로 세 집단으로 나누어 회귀분석 후 수익률 하위 계수와 수익률 상위 계수의 동일성을 검증하였다. 이 분석에는 수익률 순위에 따라 0(하위)에서 1(상위)까지 순위 값을 부여한 후에 하위 = min(0.2, 순위), 중위 = min(0.6, 순위-하위), 상위 = 순위-(하위+중위)로 변환한 값을 사용하였다.12) 여기서 수익률 하위 변수는 0~0.2, 중위 변수는 0~0.6, 상위 변수는 0~0.2 값을 갖는다.

예를 들어 펀드 1의 수익률이 15%로 상당히 높아 순위가 0.97이라고 가정하자. 그렇다면 이 펀드 순위 변수는 0.97 값을 갖는다. 이 펀드의 하위 변수는 0.2(=min(0.2, 0.97)), 중위 변수는 0.6(=min(0.6, 0.97-0.2), 그리고 상위 변수는 0.17(= 0.97-(0.2+0.6)) 값을 갖는다. 펀드 2의 순위 값이 0.58이라 가정하자. 그렇다면 이 펀드의 하위 변수는 0.2(=min(0.2, 0.58)), 중위 변수는 0.38(=min(0.6, 0.58-0.2), 그리고 상위 변수는 0(=0.58-(0.2+0.38)) 값을 갖는다. 그리고 펀드 3의 순위 값이 0.15라고 한다면, 이 펀드의 하위 변수는 0.15(=min(0.2, 0.15)), 중위 변수는 0(=min(0.6, 0.15-0.15), 그리고 상위 변수는 0(=0.15-(0.15+0)) 값을 갖는다.

수익률에 따라 순위, 하위, 중위, 상위라는 네 가지 변수가 만들어지고, 이 중에 뒤의 세 변수가 회귀분석에 사용된다. 이때 회귀계수는 수익률이 1 백분위 올라갈 때 자금흐름이 회귀계수 만큼 변동한다고 해석할 수 있다. 수익률이 자금흐름에 동일한 영향을 미친다면 회귀분석 결과 상중하 변수의 계수 크기가 동일해야 한다. 그런데 상위와 하위 변수의 계수가 통계적으로 유의하게 차이가 난다면 펀드의 수익률 고저에 따라 수익률에 대한 자금흐름의 민감도가 다르다고 해석할 수 있다. 수익률 상위 계수가 수익률 하위 계수보다 크게 나타나는 볼록성의 의미는 상위 수익률 구간에서는 자금이 수익률 변화에 대해 빠르게 늘어나고(줄어들고), 수익률 하위 구간에서는 자금이 수익률 변화에 대해 느리게 늘어나는(줄어드는) 것을 의미한다.

다. 주요 변수들의 기초 통계

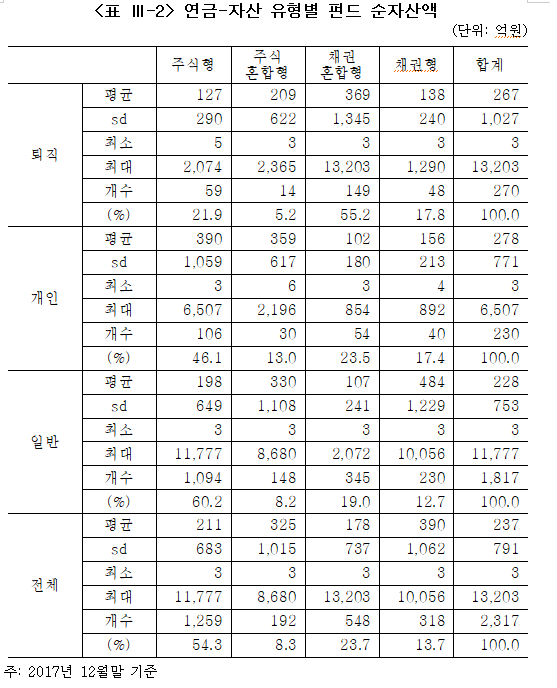

<표 Ⅲ-2>는 2017년 12월말 기준 분석에 포함된 펀드의 유형을 보여준다. 일반 펀드에서 가장 큰 비중을 차지하는 펀드는 주식형(60.2%), 채권혼합형(19.0%)이다. 이에 비해 퇴직연금 펀드 중에서는 채권혼합형의 비중이 55.2%로 가장 높고, 주식형(21.9%), 채권형(17.8%) 순이다. 개인연금 펀드의 경우 주식형 펀드가 최대 비중(46.1%)을 차지하고, 채권혼합형(23.5%), 채권형(17.4%) 순이다. 퇴직연금 펀드의 주식형 비중이 가장 낮은 것은 퇴직연금 적립금의 안정적 운용을 강조하여, 제도 도입 초기에 주식편입 비중을 낮게 제한한 결과이다.

펀드 자산 유형을 기준으로 평균 순자산액을 보면 주식형 펀드 211억원, 주식혼합형 펀드 325억원, 채권혼합형 펀드 178억원, 채권형 펀드 390억원이다(<표 Ⅲ-2> 참조). 연금 유형별 평균 순자산액을 보면 퇴직연금 펀드 267억원, 개인연금 펀드 278억원, 일반 펀드 228억원이다.

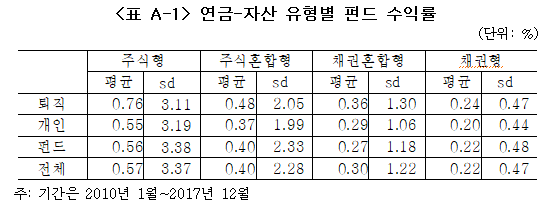

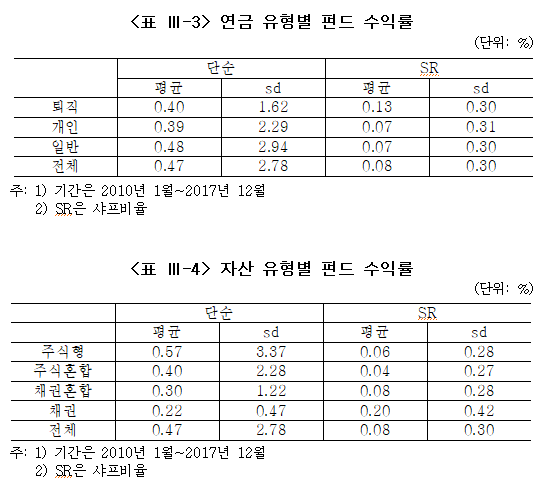

퇴직연금 펀드의 수익률이 개인연금 펀드보다 약간 높게 나타난다(<표 Ⅲ-3> 참조).13) 여기서의 수익률은 분석대상이 되는 전기간의 월간 수익률을 단순 평균한 것이다. 한편 퇴직연금 펀드의 수익률이 일반 펀드에 비해서는 낮은 것으로 나타나는데, 퇴직연금 펀드의 다수를 차지하고 있는 채권혼합형 펀드나 채권형 펀드가 주식형 펀드에 비해 수익률이 낮기 때문으로 보인다(<표 Ⅲ-4 참조>). 향후 퇴직연금 펀드에 주식형 펀드의 비중이 늘면 수익률이 보다 높아질 수 있음을 시사한다. 샤프비율로 비교해 보았을 때 퇴직연금 펀드의 수익률이 개인연금 펀드뿐만 아니라 일반 펀드보다 높았다. 이러한 결과는 퇴직연금 펀드의 수익률이 일반 펀드의 수익률보다는 낮았으나 수익률의 변동성이 작아 샤프비율에서는 일반 펀드보다 높게 나온 것으로 볼 수 있다. 퇴직연금 펀드의 다수를 차지하고 있는 채권혼합형 펀드가 주식형 펀드에 비해 샤프비율이 높기 때문이다.

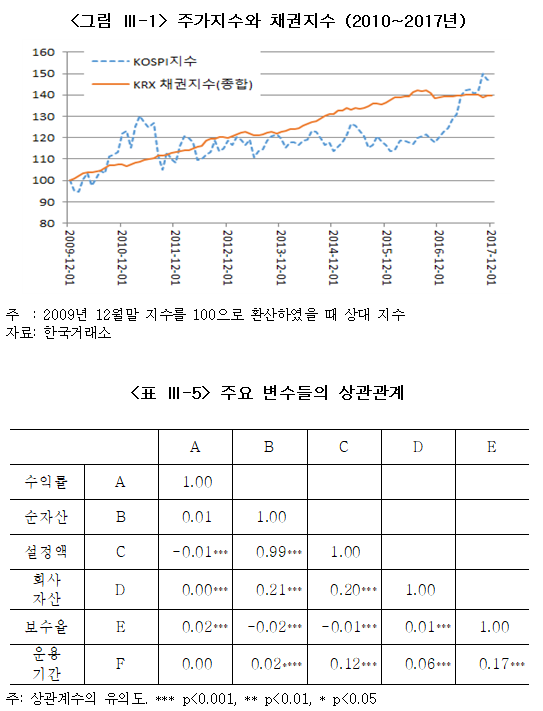

펀드 자산 유형별 수익률을 비교하면 채권형 펀드의 수익률이 가장 낮으며, 채권혼합형이 그 다음으로 낮다(<표 Ⅲ-4> 참조). 즉 주식 편입 비중에 따라 수익률이 높아짐을 알 수 있다. 위험을 고려한 수익률인 샤프비율을 보면 채권형 펀드의 수익률이 가장 높고 주식혼합형 펀드의 수익률이 가장 낮다. 주식형 펀드가 다른 펀드에 비해 단순 수익률이 높은 것은 2010년 이후 주가 상승의 영향으로 보인다(<그림 Ⅲ-1> 참조). 분석 기간 중의 주가지수는 2011년 전반기에 한 번, 그리고 2016년 이후 크게 상승하였다. 이에 비해 채권지수는 꾸준한 상승세를 보이다가 2016년 하반기 이후 소폭 하락 후 큰 변화를 보이지 않고 있다. 분석 기간 전체적으로 볼 때 주가지수가 50% 가량 상승하여 주식형 펀드의 수익률이 높은 것으로 보인다. 따라서 2017년 주가지수 상승 전 시점인 2016년말 기준, 2015년말 기준의 단순 수익률 평균을 보면 다른 유형의 펀드와 차이가 상당히 줄어든다.

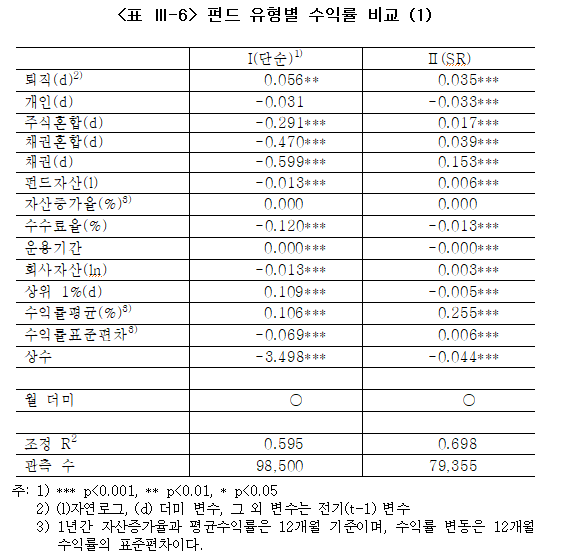

<표 Ⅲ-5>는 주요 변수들의 상관관계를 보여준다. 펀드의 수익률은 순자산, 설정액, 회사자산 등과는 낮지만 양의 상관관계를 보이고 있으며, 운용기간과는 상관관계가 없다. 순자산과 설정액은 당연히 높은 양의 상관관계를 가지며, 순자산과 운용기간도 양의 상관관계를 갖는다. 그리고 순자산과 보수율은 음의 상관관계를 갖는다. 보수율은 설정액, 순자산과 음의 상관관계를, 회사자산, 운용기간과 정의 상관관계를 갖는다. 상관관계만 본다면 보수율은 펀드의 운용기간이 길어질수록, 대형 운용사의 펀드일수록 높아진다고 할 수 있다. 운용기간은 순자산, 설정액, 회사자산, 보수율 등과는 정의 상관관계를 갖는다. 주요 변수들 사이에 통계적으로 유의미한 상관관계가 존재하나, 상관계수가 크지 않아 회귀분석상의 큰 문제는 없을 것으로 예상된다.

3. 투자성과 분석 결과

이 절에서는 펀드의 수익률에 대한 분석 결과를 정리한다. 이때 연금펀드 유형에 따라 수익률이 달라지는지를 비교해본다. 즉 전체 펀드를 퇴직연금 펀드, 개인연금 펀드, 일반 펀드로 구분하여 펀드 사이에 수익률을 비교한다. 그리고 수익률이 다음 기의 자금흐름에 미치는 영향에 대한 분석 결과를 살펴본다. 특히 펀드 수익률의 상대적 순위가 자금 흐름에 미치는 차별적인 영향에 초점을 둔다.

가. 펀드 유형별 수익률 비교

<표 Ⅲ-6>은 수익률 결정 요인을 알아보기 위한 합동 회귀분석(pooled ordinary least squares regression) 결과를 보여준다. 이때 월별 더미 변수를 추가하여 시간효과를 통제하였으며, 개별펀드의 특성으로 인한 이분산성을 감안하여 클러스터링(clustering) 기법을 통해 표준오차를 조정하였다. 종속변수로 모형 I에서는 단순 수익률, 모형 Ⅱ에서는 샤프비율이 각각 사용되었다.

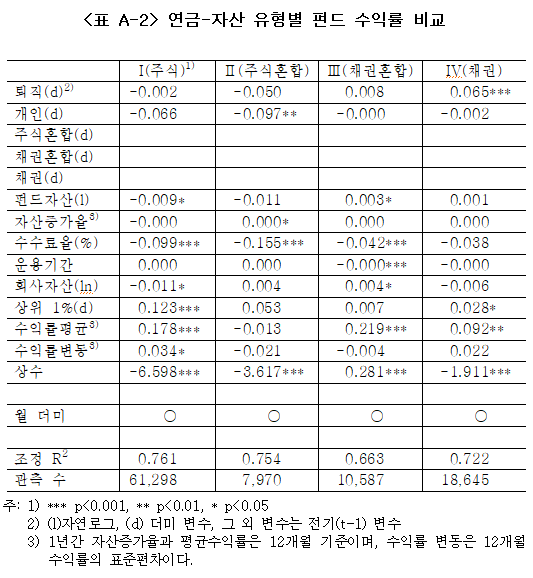

먼저 모형 I을 보면 퇴직연금 펀드의 수익률이 일반 펀드에 비해 높게 나타났으며, 개인연금 펀드의 수익률은 일반 펀드의 수익률보다 낮게 나타났으나 통계적 유의성은 없었다. 앞서 수익률의 단순비교를 하였을 때는 퇴직연금 수익률이 일반연금에 비해 낮았는데(<표 Ⅲ-3> 참조), 수익률에 영향을 미칠 수 있는 다른 요인들을 통제하였을 때는 퇴직연금 수익률이 일반 펀드에 비해 높아졌다. 이러한 결과는 퇴직연금 펀드 중 채권형, 채권혼합형 펀드의 비중이 높고 주식형 펀드의 비중이 상대적으로 낮은데 이 기간 중에 주식형 펀드의 수익률이 채권형, 채권혼합형 펀드의 수익률보다 높았기 때문이다. 한편 주식형 펀드의 수익률이 높았다는 것은 펀드 자산유형 더미 변수가 모두 통계적으로 유의한 마이너스(-) 값을 갖는 것에서 확인할 수 있다. 편입 주식 비중이 낮아질수록 수익률이 낮아지고 있다. 향후 퇴직연금 펀드에 주식형 펀드의 비중이 늘어나면 수익률이 보다 높아질 수 있음을 시사한다. 샤프비율을 종속변수로 사용한 모형 Ⅱ에서도 퇴직연금 펀드의 수익률이 상대적으로 좋게 나타났다. 퇴직연금 펀드에서 비중이 높은 채권형 펀드와 채권혼합형 펀드의 샤프비율이 주식형 펀드와 주식혼합형 펀드의 샤프비율보다 높기 때문으로 때문이다. 또한 개인연금 펀드의 샤프비율이 일반펀드에 비해 낮은 것으로 나타난다. 개인연금 펀드에서는 샤프비율이 낮은 주식형 펀드와 주식혼합형 펀드의 비중이 높기 때문이다(<표 Ⅲ-2> 참조). 즉 안정성을 추구한 결과 변동성은 낮아졌지만 그 이상으로 수익률도 낮아졌음을 의미한다.

펀드자산 크기와 수익률의 관계를 보면 단순 수익률을 종속변수로 사용했을 때는 자산규모가 커질수록 수익률이 낮아지는 경향이 있으나, 샤프비율을 사용했을 때는 자산규모가 커질수록 수익률이 높아지는 경향을 보이고 있다. 자산운용사 전체의 자산규모도 유사한 효과를 보이고 있다. 연간 자산증가율은 수익률에 거의 영향을 미치지 못하는 것으로 나타났다. 수수료율이 높아질 때는 단순 수익률과 샤프비율이 모두 낮아지고 있다. 운용기간이 단순 수익률과 샤프비율에 미치는 영향은 아주 낮은 것으로 나타났다. 회사의 펀드 중 수익률 상위 1%가 속한 펀드의 단순 수익률은 10 베이시스 포인트 가량 높은 것으로 나타났다. 과거 1년간 수익률의 평균은 수익률과 정의 상관관계를 가지고 있고, 표준편차는 단순수익률과는 부의 상관관계, 샤프비율과는 정의 상관관계를 보이고 있다. 한편 자산 유형별로 구분하여 수익률을 비교하였을 때 채권형 펀드에서 퇴직연금 펀드의 수익률이 유의적으로 높게 나타난다(부록 <표 A-2> 참조).

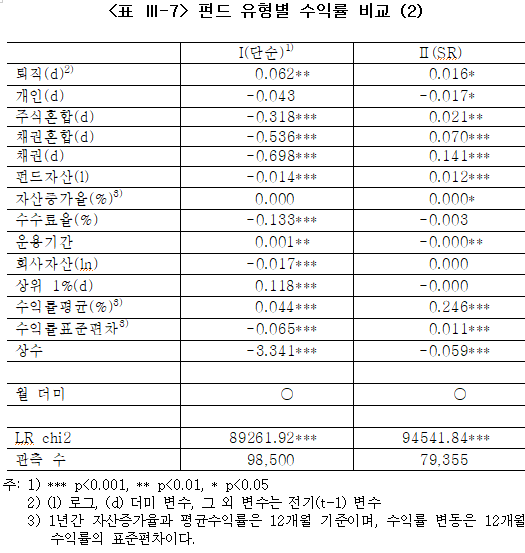

<표 Ⅲ-7>는 패널 회귀분석을 사용한 추정 결과이다.14) 이분산성과 자기상관의 가능성이 있어 일반회귀분석을 사용하였다. 단순 수익률을 종속변수로 사용한 모형 I과 샤프비율을 종속변수로 사용한 모형 Ⅱ에서 합동회귀분석과 동일한 결과가 나타난다. 계수의 크기에 약간의 차이만 있을 뿐 계수의 기호나 유의성에 변화가 없었다. 샤프비율을 사용한 모형 Ⅱ에서 회사의 펀드 중 수익률 상위 1%가 속한 펀드의 샤프비율은 미세하지만 낮게 나타나고 있다. 수익률 표준편차가 샤프비율과 양의 상관관계를 갖는데, 이는 변동성이 클수록 수익률이 커지기 때문에 변동성 증가에 비해 무위험 자산 대비 초과 수익률이 더욱 커졌음을 의미한다.

나. 수익률과 자금흐름

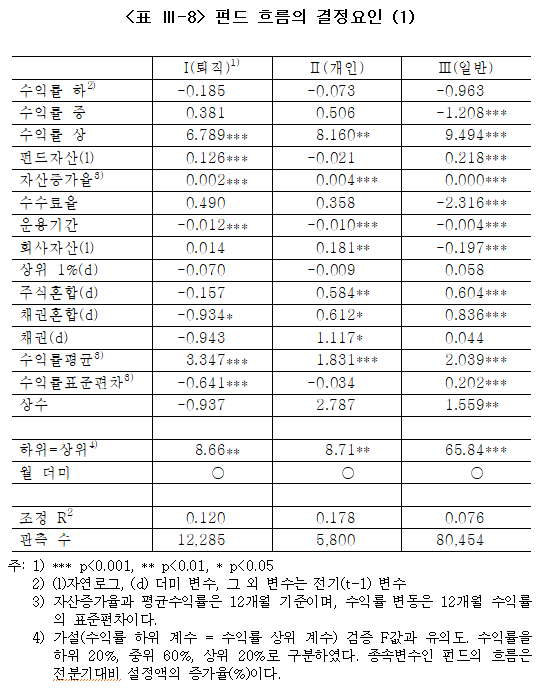

<표 Ⅲ-8>은 수익률이 자금흐름에 미치는 영향을 알아보기 위한 합동 회귀분석 결과를 보여준다. 분석 결과의 안정성을 확보하기 위해 이분산성을 고려하여 클러스터링(clustering) 기법을 사용하여 표준편차를 조정하는 방식을 취하였다.15) 연금 펀드와 일반 펀드의 차이를 비교하기 위해 펀드 유형별로 따로 분석을 하였다. 여기서 펀드의 흐름은 전기 대비 설정액의 증가율로 측정되었다.

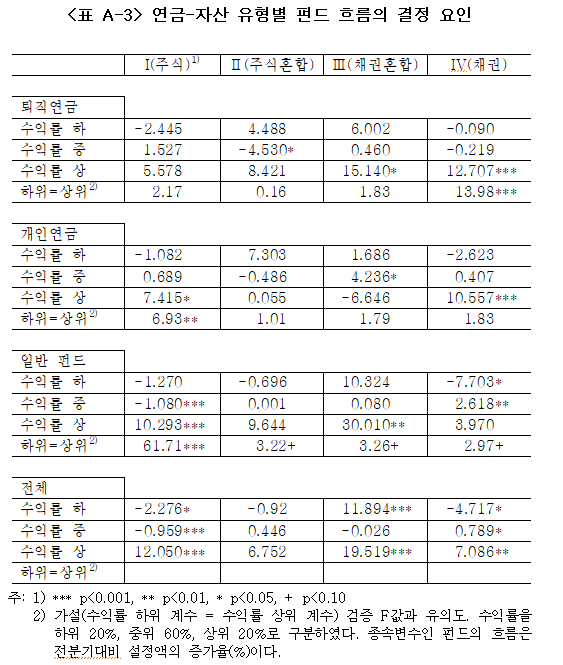

펀드 수익률이 높을수록 펀드 유입액의 증가율이 높아지고 있다. 이때 상하위 수익률에 대한 펀드 흐름의 반응 차이를 보기 위해 수익률을 상위, 중위, 하위로 구분하였다. 여기서 수익률은 단순수익률을 사용하였으며, Sirri & Tufano(1998), Ferreira(2012) 등 기존 연구를 따라 수익률의 3개월 평균으로 수익률의 순위를 정하였다. 퇴직연금 펀드를 포함한 모든 펀드에서 상위 수익률 계수의 크기가 하위 수익률의 계수보다 크게 나타났으며, 두 계수의 차이 검증 결과 통계적으로 유의미한 차이를 보였다. 이러한 결과는 일반 펀드에서는 펀드 성과에 대한 자금흐름의 반응이 비선형이지만 연기금 펀드에서는 선형이라는 Del Guerico & Tkac(2002)의 연구 결과와 상치하고 있다. 즉 Del Guerico & Tkac(2002)는 연기금 펀드가 상대적으로 강한 수탁자 책임 때문에 펀드 성과에 민감한 반응을 보이며, 그 결과 연기금 펀드에서는 볼록성이 완화된다고 설명한다. 따라서 퇴직연금 펀드에서 이러한 비대칭성이 나타나고 있는 것은 퇴직연금 운용관리기관이 일정 부분 수행하여야 할 연기금의 역할을 거의 수행하지 못하고 있기 때문이라고 해석할 수 있다.

그리고 연금 펀드 결과가 일반 펀드의 결과와 크게 다르지 않은 것은 외국 연기금 펀드와 달리 국내 연금의 경우 전적으로 개인투자자가 투자결정을 하므로 일반 펀드 투자자와 비교할 때 투자전문성에 있어 크게 다르지 않기 때문이다.

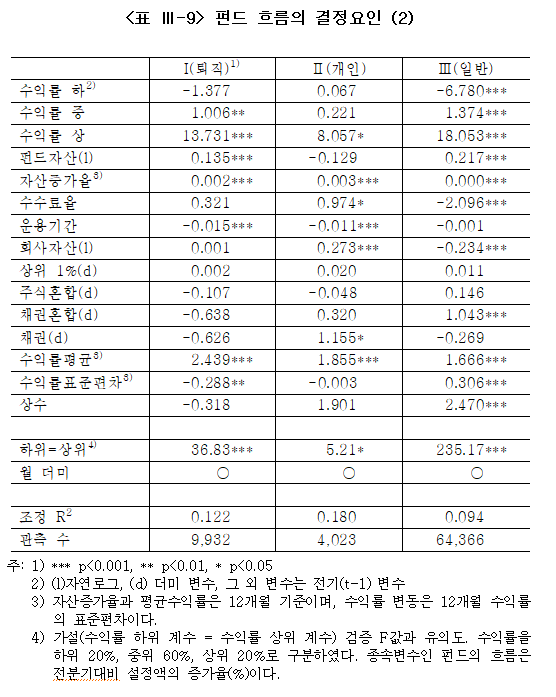

다른 변수들이 펀드의 자금흐름에 미치는 영향을 보면 펀드 순자산액은 퇴직연금 펀드와 일반 펀드의 경우 자산액이 클수록 자금흐름의 증가율이 커지는 것으로 나타났다. 직전 1년간 자산 증가율이 높을수록 자금흐름의 증가율이 높았다. 과거의 흐름이 지속되는 경향을 보이는 것으로 해석할 수 있다. 일반 펀드의 경우 수수료율이 높아지면 자금의 증가율이 낮아지고 있으며, 운용기간이 길어질수록 자금의 증가율은 낮아지는 경향은 퇴직연금 펀드, 개인연금 펀드, 일반 펀드 모두에서 나타나고 있다. 개인연금 펀드에서는 펀드가 속한 자산운용사의 자산이 클수록 자금흐름이 높아지는 경향이 있었으나 일반 펀드에서는 펀드가 속한 자산운용사의 자산이 클수록 자금흐름이 낮아지는 경향이 있었다. 연금 펀드 가입자들이 일반 펀드 가입자에 비해 후광효과에 민감한 것으로 해석할 수 있다. 펀드가 속한 자산운용사의 펀드중 수익률 기준 최상위 1%에 드는 펀드가 있을 경우로 측정한 스타 펀드의 영향은 통계적으로 의미가 없었다. 또한 직전 1년간의 평균 수익률은 자금흐름을 증가시키고 있다. 수익률의 변동성이 높을수록 퇴직연금에서는 자금흐름이 낮아지고, 일반 펀드에서는 자금흐름이 증가하는 것으로 나타났다. <표 Ⅲ-9>는 수익률 변수로 샤프비율을 사용했을 때 회귀분석 결과이다. 수익률과 자금흐름 사이의 볼록한 관계가 동일하게 확인되고 있다.

한편 자산 유형별로 구분하여 수익률과 펀드 흐름의 관계를 살펴보았을 때 전체적으로 주식혼합형 펀드를 제외하고 전반적으로 볼록한 관계가 나타난다(부록 <표 A-3> 참조). 연금 유형별로 나누어보면 해당 연금 펀드에서 비중이 높은 유형에서 볼록한 관계가 나타난다. 즉 퇴직연금은 채권형 펀드, 개인연금과 일반 펀드는 주식형 펀드에서 볼록한 특성이 나타난다.

다. 소결

펀드 유형별 수익률을 비교해보면 퇴직연금 펀드의 단순 수익률은 개인연금 펀드 수익률과 비교할 때 다소 높았으며, 일반 펀드의 수익률보다 낮았다. 그런데 펀드 자산 유형과 시간효과 등 다른 변수를 통제한 회귀분석 결과 퇴직연금 펀드의 수익률이 다른 연금 펀드는 물론 일반 펀드와 비교하였을 때도 높았다. 이러한 결과는 퇴직연금 도입 초기 퇴직연금 가입자를 유치하기 위해 벌인 치열한 경쟁의 결과로 볼 수 있다. 퇴직연금 도입 초기 모든 금융사들은 확정수익을 보장하는 원리금보장형 상품에서 조차도 다른 금융상품보다 높은 수익률을 제시하여 금융감독원의 시정 조치가 집중되곤 하였다. 이러한 수익률 경쟁은 펀드에도 이어져 원리금보장형 상품보다 높고, 다른 펀드보다 높은 수익률이 가입자 확보의 관건이었다. 따라서 초기의 퇴직연금 펀드들은 주식 편입 비중이 상당히 제약되어 있는 상황에서도 채권형 펀드와 혼합형 펀드를 이용하여 상대적으로높은 수익률을 추구하였다고 볼 수 있다. 현재까지는 퇴직연금 펀드의 수익률이 다소 높았다고 할 수 있더라도, 퇴직연금 펀드도 초기의 가입자들의 관심과 금융사들의 노력이 약해지면 개인연금 펀드의 수익률처럼 일반 펀드의 수익률보다 낮아질 우려도 있다고 할 수 있다. 상대적으로 높은 퇴직연금 수익률이 투자자들의 체계적 투자 능력이나 퇴직연금 사업자의 투자자문 등 체계적인 요인에 의해 뒷받침된 것이 아니라 초기의 일시적 관심과 노력에 의한 결과일 수 있기 때문이다. 따라서 초기의 상대적 고수익이 지속된다는 보장은 없다. 다만 펀드 자산 유형과 관련하여 퇴직연금 펀드에서는 주식형 펀드의 비중이 낮았는데 향후 주식형 펀드의 비중이 늘어나면 수익률이 향상될 여지는 열려있다고 할 수 있다.

한편, 주식형 펀드의 수익률이 가장 높았다. 따라서 주식형 펀드의 비중이 상대적으로 낮은 연금 펀드들의 평균 수익률이 낮게 나타났다. 다만 변동성을 고려한 샤프비율을 사용할 경우 주식형 펀드의 샤프비율이 낮아지고 있다. 주식형 펀드의 수익률이 높긴 하지만 변동성의 증가를 상쇄할 만큼 높지는 않다고 할 수 있다.

다음으로 수익률과 자금흐름의 관계를 보면 수익률이 다음기의 자금흐름에 긍정적인(+) 영향을 미친다. 이때 연금 펀드에서도 일반 펀드에서처럼 수익률과 자금흐름 사이에서처럼 볼록한(convex) 관계가 나타난다. 우리나라 연금 펀드는 개인이 투자결정을 하기 때문에 일반 펀드와 달라야 할 이유가 없다. 퇴직연금 펀드가 다른 펀드 대비 높은 수익률을 보이는 것을 고려할 때 퇴직연금 운용관리 체계가 다소간의 역할을 하는 것으로 해석할 수 있는 여지가 있다. 그러나 퇴직연금 펀드의 수익률과 자금흐름에서도 볼록성이 나타났다는 것은 퇴직연금 운용관리사가 연기금의 역할을 대신하는 것은 한계가 있음을 시사한다.

Ⅳ. 시사점과 결론

앞서 살펴본 연금 펀드의 성과 분석의 결론과 한계점을 살펴보고, 향후 연구 방향을 검토한다. 그리고 이를 바탕으로 연금 펀드 운용의 개선을 위한 방향을 살펴본다.

1. 요약과 결론

연금 펀드의 수익률을 일반 펀드의 수익률과 단순하게 비교하였을 때 일반 펀드의 수익률이 높았다. 그러나 펀드 자산유형 등 다른 변수들을 통제한 상태에서 비교하였을 때 퇴직연금 펀드의 수익률이 일반 펀드에 비해 높은 것으로 나타났다. 한편 개인연금 펀드의 수익률은 일반 펀드에 비해 낮은 것으로 나타났다. 퇴직연금 펀드의 수익률이 다른 펀드들에 비해 높았던 것은 퇴직연금 제도 도입 초기라는 특수한 상황에 기인한 것이 크다고 본다. 퇴직연금 펀드라고 해서 연금 가입자들이 특별히 뛰어난 투자능력이 있다고 볼 수 없기 때문이다. 이는 퇴직연금 펀드에서도 다른 유형의 펀드에서처럼 수익률과 자금흐름의 관계에서 볼록성이 나타나는 것을 보면 알 수 있다. 한편 퇴직연금 펀드의 경우 주식형 펀드의 비중이 낮아 향후 주식형 펀드의 비중이 늘어날 때 수익률 향상을 기대할 수 있다. 그러나 동시에 개인연금 펀드처럼 주식형 펀드의 비중이 높아져도 수익률 향상으로 이어지지 않을 가능성도 공존하고 있다. 따라서 퇴직연금 자산운용이 가입자 개인의 역량이 아닌 보다 체계적인 요인에 의해 이루어지도록 퇴직연금 자산운용 체계의 개선이 필요하다.

수익률이 다음 기의 자금흐름에 영향을 미치고 있으며, 자금흐름이 하위 수익률보다 상위 수익률에 더 민감하고 반응하고 있다. 이러한 효과는 일반 펀드뿐만 아니라 연금 펀드에서도 비슷하게 나타나고 있다. 연금 펀드의 자산운용이 개인 가입자에 의해 이루어지는 현실을 반영한다고 할 수 있다. 따라서 퇴직연금 경우 연기금 역할의 일부를 수행하도록 도입된 퇴직연금 운용관리사업자의 역할이 충분치 못하다고 할 수 있다.

본 연구는 몇 가지 한계를 가지며 향후 연구를 통해 보완이 필요하다. 우선 분석에 포함된 대상 기간이 2010년에서 2017년까지 8년으로 연금 펀드의 장기적 측면을 반영하기에 충분히 길지 못하다. 둘째, 분석 대상이 되는 연금 펀드의 운용기간도 충분히 길지 못하다. 특히 퇴직연금의 경우 2005년 12월 도입되어 펀드 운용기간이 상대적으로 짧다.

2. 연금 자산운용 개선 방향

연금 펀드 운용의 개선 방향을 세 가지 측면에서 검토한다. 첫째, 현재 펀드의 운영 방식의 개선이다. 소규모 펀드의 통합, 계약자에게 제공하는 정보 확대, 연금 가입자의 전문성을 반영한 펀드 도입 등이다.

둘째, 연금 가입자의 펀드투자에 대한 전문성을 높이고, 가입자의 투자결정을 도울 중개자를 확보해야 한다. 외국 펀드 연구에서 나타나는 일반 펀드와 연금 펀드의 투자 행태 차이가 퇴직연금 펀드 등 일부에서 나타나기도 하지만 다른 연금 펀드에서는 찾기 어렵다. 이는 연기금 등 기관 투자자가 주도하는 외국 연금 펀드와 달리 우리의 연금 펀드는 개인이 투자 결정을 주도하기 때문이다. 따라서 개인들의 자산운용에서 전문성을 높이든지 그렇지 않으면 개인 투자자를 도울 수 있은 방안이 모색되어야 한다. 연기금에 부과되는 수탁자 책임이 외국 연금 펀드가 차별화되는 주요 원인임을 고려할 때 퇴직연금 펀드의 자산운용을 책임지는 기금형 퇴직연금의 도입 또는 퇴직연금 운용관리자 역할 강화 등이 요구된다.

셋째, 연금 펀드의 투자수익률을 높여야 한다. 앞서 보았듯이 개인연금펀드의 투자 수익률이 일반 펀드에 비해 낮게 나타난다. 퇴직연금 펀드의 경우도 다른 연금 펀드에 비해 낫다고 하지만 임금상승률 대비 높다고 할 수 없다. 퇴직연금 펀드의 경우 향후 주식형 펀드의 비중이 높아지면서 전반적 수익률 제고도 기대할 수 있겠지만 한편으로는 퇴직연금 도입 초기의 관심이 약해지면 다른 연금 펀드처럼 수익률이 낮아질 가능성도 있다.

가. 펀드 운영방식의 개선

1) 소규모 펀드의 통합

성과 비교 과정에서 볼 수 있듯 많은 펀드들이 규모가 작아 성과 분석에서 제외하였다. 펀드 규모가 수익률 제고를 보장하는 것은 아니지만 기본적으로 펀드 운용에 고정비용이 수반된다는 것을 고려한다면 적정규모를 제시하지 못하더라도 몇 억원 대의 펀드 등은 곤란하다고 생각한다. 현재 연금 펀드의 규모가 작아서 펀드 운용에 있어 규모의 경제 효과가 나타나기 어렵다. 또한 제도가 변화할 때마다 새로운 펀드가 도입되고, 기존 펀드들의 운용을 소홀히 하여 기존 펀드의 수익률이 낮아지는 현상이 반복되고 있다. 일반 펀드와 연금 펀드에 대한 과세 방식이 다르고, 일반적으로 연금 펀드는 장기 보유를 목표로 운용되므로 일반 펀드와 연금 펀드의 구분은 합리적이라 할 수 있지만 연금 펀드 내에서 구분은 실효성이 적다. 과감한 통폐합을 통해서 규모의 경제성을 추구해야 한다. 또한 펀드의 개수가 매우 많아 연금 가입자들의 펀드 선택이 쉽지 않다. 펀드의 규모를 키우고 개수를 줄임으로써 가입자의 선택을 도울 수 있다.

2) 제공정보의 확대

현재도 개별 연금 가입자에게 수익률이 정기적으로 통보되고 있다. 또한 연금 포털 사이트 등에서 수익률 정보가 통합적으로 공시되고 있다.

가입자 본인의 수익률뿐만 아니라 다양한 벤치마크 수익률을 제공해야 한다. 개인이 속한 금융회사의 평균 수익률, 비슷한 성격을 갖는 다른 상품의 수익률 등이 대상이 될 수 있다. 개인연금 가입자에게 퇴직연금과 일반 펀드의 수익률을 알려주고, 퇴직연금 가입자에게 개인연금과 일반 펀드의 수익률을 알려 주어 연금 가입자가 자신의 투자 성과를 보다 합리적으로 판단할 수 있도록 도와야 한다. 특히 DC형 퇴직연금 가입자들에게 자신의 임금상승률과 비교한 수익률을 제공해야 하는데, 이는 DC형 퇴직연금 가입자가 퇴직금 제도 또는 DB형 퇴직연금 제도에 머물렀을 때 받을 수 있었던 퇴직급여 금액과 비교하는 것이므로 가장 중요한 벤치마크가 될 것이다. 개별 펀드 수익률과 임금상승률을 비교할 수 없지만 개인의 퇴직연금 계정 전체의 수익률과 임금상승률을 비교하는 것은 가능하며 매우 중요한 과제이다.

3) 가입자의 전문성을 고려한 펀드 도입

국내 연금 펀드의 운용은 전적으로 가입자 개인 의사결정에 의하거나 또는 DB형 퇴직연금의 경우 개별 가입 기업의 의사결정에 의해 이루어진다. 따라서 연기금에 의한 자산운용과 달리 일반 투자자에 의한 펀드 투자와 유사한 양상을 보이고 있다. 따라서 연금 가입자의 자산운용 전문성을 높일 필요가 있다.

이때 검토될 수 있는 방식으로는 개인의 자율성을 확보한 상태에서 투자자문업자 등의 전문가 도움을 받는 방식과 개인의 자율성을 줄이지만 자산운용의 전문성을 높일 수 있는 방식이 있을 수 있다. 개인의 자율성이 다소 줄어드는 방식으로 기금형 퇴직연금 도입, 일임형 펀드 도입, 목표설정일 펀드 또는 디폴트 펀드 도입을 들 수 있다.

일임형 계약 방식이 도입되면 자산운용회사의 전문성이 활용될 여지가 커진다. 은행의 개인연금 상품을 보면 안정형 신탁상품과 채권형 신탁상품으로 구성되어 있으며, 이를 통해 가입자의 적립금을 운용하므로 거의 일임형 상품처럼 운용되고 있음을 알 수 있다. 일임형 상품이 도입되면 운용사의 전문성이 발휘될 여지가 많아 전문성이 부족한 투자자에게는 많은 도움이 될 수 있다.

퇴직연금에서 주로 검토되고 있는 디폴트형 펀드, 목표일 설정형 펀드 등을 사적연금 펀드 운용 전반에 확대할 필요가 있다. 퇴직연금에서 수동형 펀드들이 검토되는 것은 퇴직연금 가입자들이 자신이 속한 기업이 전체적으로 퇴직연금에 가입할 때 단체로 퇴직연금에 가입해서 그 이후 적극적인 투자활동을 하지 않기 때문이다. 따라서 일반 펀드라면 이처럼 투자자의 역할이 수동적인 펀드가 필요가 없다. 수동적인 투자자라면 펀드에 가입하지 않았을 것이고, 펀드 중에 수동적인 펀드를 고르면 될 것이기 때문이다. 그러나 개인연금의 경우에도 세제 혜택을 얻기 위해 가입하지만 그 이후 투자활동에 대해서는 소극적인 경우가 많다. 이들에게는 수동형 펀드들이 오히려 적당한 펀드가 될 수 있다.

나. 투자자문업자의 역할 확대

기존의 연금 가입자의 투자 자율성을 유지하며, 연금 가입자의 자산운용에 도움을 줄 수 있는 투자자문업자의 도입, 양성이 절대적으로 요구된다. 이때 투자자문업자가 특정 금융회사의 이해관계에서 벗어날 수 있도록 특정 금융사에 소속되지 않는 독립투자자문업자의 역할이 중요할 것이다.

개인이 연금 펀드 투자와 관련하여 많은 펀드 중에 자신에게 맞는 펀드를 찾는 것이 쉽지 않고, 시기에 맞게 교체하는 것은 더욱 어렵다. 현재 퇴직연금 운용관리회사들이 맡고 있는 선택 가능한 펀드의 제공뿐만 아니라 추천 등의 적극적인 역할이 필요하다. 따라서 전적으로 투자자의 입장에 서서 자산운용에 대한 조언을 할 수 있는 투자자문업자가 요구된다. 이와 관련하여 미국 노동부의 투자자문업자의 역할에 관한 기준은 참고가 될 수 있다.16) 기본적으로 퇴직자산 투자 관련 투자자문업자에게 투자자에게 적합한 상품에서 더 나아가 최적의 상품을 추천하도록 의무화하고 있다. 그리고 이러한 기준이 정기적으로 투자자에게 조언할 때 뿐 아니라 예를 들어 펀드 가입 등 일회성 자문의 경우에도 적용되도록 하여 투자자문업자의 책임을 강화하고 있다.

외국의 연금 펀드와 국내 연금 펀드의 중요한 차이가 외국은 연기금이 투자 과정을 주도하는데, 국내 연금은 개인이 모든 투자 결정을 하고 그에 대한 위험도 부담한다는 점이다. 그리고 이러한 차이가 수익률과 자금흐름 사이에서 볼록성의 유무로 나타난다면 기금형 퇴직연금(또는 사적연금) 제도를 도입하여 자산운용과 그 외의 퇴직연금 제도 전반을 관리하도록 할 수 있다. 기금형 퇴직연금 제도가 도입되면 연기금이 법적 실체를 가지며 사용자와 근로자가 이사회의 구성원으로 참여하게 되어 자산운용 과정에 보다 책임감을 가지고 관여하게 될 것이다. 또한 연기금은 개인적으로 갖출 수 없는 투자전문 인력 또는 투자자문 회사 등을 이용할 수 있어 투자의 전문성을 갖출 수 있을 것으로 기대할 수 있다. 기금을 관리 감독하는 감독체계의 정비 등 현실적인 문제로 기금형 퇴직연금 제도 도입이 조만간 어렵다면 기존 제도적 틀 내에서 운용관리사의 권한과 의무를 강화하여 운용관리사가 연기금의 역할을 보다 충실히 할 수 있도록 유도할 수 있다. 예를 들어 퇴직연금 운용관리사와 자산관리사를 동일 회사가 수행할 수 있는 일체형 또는 번들형 계약 방식을 폐지하고 두 기관을 분리시켜 상호 견제를 하면서 운용관리사가 연금 계약자의 투자관리를 돕는 방식이 검토될 수 있다.

다. 연금 펀드의 수익률 제고

연금 펀드들의 수익률을 높여야 한다. 경쟁관계에 있는 은행 신탁 상품, 보험사의 보험 상품에 비해 수익률이 뚜렷하게 높아져야 상대적으로 높은 변동성을 상쇄할 수 있다. 수익률은 연금 가입자들에게 펀드 상품의 장점으로 소개되고 가입자들을 유인하는 주요 수단이 되어왔는데 수익률이 충분히 높지 않다면 펀드 상품의 존립 근거가 없다고 할 수 있다.

연금 가입 시 세금혜택이 수반되기 때문에 연금 가입자들은 가입 상품의 수익률이 다소 낮아도 쉽게 계약을 해지할 수 없다. 상품에서는 손해가 나도 세금 절감액을 포함하면 이익인 경우가 많다. 이러한 세금 혜택이 가입자에게 약점으로 작용하고, 금융회사들에게는 수익률 향상을 위한 노력을 게을리 하게 하는 효과가 있었다. 최근 시행된 연금 계좌이체 허용은 이러한 관행에 큰 변화를 줄 것으로 예상된다.

퇴직연금 펀드의 수익률은 개인연금 펀드에 비해 나은 것으로 보인다. 그리고 일반 펀드의 수익률과 비교할 때도 위험대비 수익률은 더 나은 것으로 나타났다. 그렇지만 현재의 퇴직연금 펀드의 자산 구성을 보면 주식의 편입이 낮아 수익률 향상의 여지가 충분하다고 할 수 있다. 2015년 퇴직연금 자산운용 규제 완화 이후에 주식 비중이 늘어난 펀드들이 신규 도입되어 향후 성과가 주목되고 있다. 한편 퇴직연금 펀드의 상대적 고수익이 퇴직연금 펀드 운용체계의 우수성이 아닌 퇴직연금 도입 초기의 유치 경쟁이라는 일시적 요인에 의한 것일 가능성이 높다. 일반 펀드에서 발견되는 수익률과 자금흐름 사이의 볼록성이 퇴직연금 펀드에서도 나타나는 것으로 미루어 볼 때 퇴직연금 운용사업자의 연기금 대행이 충분하다고 볼 수 없다. 따라서 개인연금 펀드에서 볼 수 있듯이 퇴직연금의 초기 관심과 열기가 사라질 때 퇴직연금 펀드의 수익률도 다른 연금 펀드와 유사하게 일반 펀드보다 낮아질 가능성도 존재한다. 개인연금 펀드나 퇴직연금 펀드의 주식형 펀드의 비중이 퇴직연금 펀드에 비해 높았지만 수익률이 퇴직연금에 비해 높았던 것은 아니기 때문에 향후 퇴직연금 펀드에 주식형 펀드의 비중이 늘어난다고 하여도 그것만으로 수익률이 높아진다는 보장은 없다고 할 수 있다.

개인연금 펀드의 수익률이 일반 펀드의 수익률에 비해 다소 낮다. 낮은 수익률은 가입자의 불이익으로 돌아간다. 특히 가입 관련 수수료가 공제된 후 투입되는 펀드가 수익률까지 낮다면, 가입자의 전체 수익률은 더욱 낮아지게 된다. 개인연금의 가장 큰 장점은 세제 혜택일 것이므로 가입자들에게는 펀드 수익률에서 다소 낮더라도 쉽게 계약을 해지할 수 없다. 이러한 약점이 작용했는지는 확인할 수 없지만, 그 가능성은 충분히 있을 수 있다.

펀드 수익률과 관련하여 수수료는 매우 중요한 의미를 갖는다. 수익률이 수수료를 제외하고 계산되는 것이므로 수수료율과 수익률이 직접적 관련은 갖지 않는다. 그러나 수수료 공제전 수익률이 수수료율을 상쇄할 만큼 충분히 높지 않는 한 높은 수수료율이 수익률을 낮추는 효과가 있음은 당연하다 할 수 있다. 연금 펀드의 수수료율이 일반 펀드의 수수료율에 비해 높은 수준이라고 할 수는 없으나, 연금 펀드의 경우 일반 펀드에 비해 일단 유치하면 장기적으로 유지할 수 있어 필요한 비용이 상대적으로 적을 것이다.

1) 최근 연금 포털 사이트를 통해 세제적격 개인연금에 대한 수익률, 수수료, 유지율등의 정보가 부분적으로 공시되고 있어 자산운용 성과의 일부를 파악할 수 있다.

2) 세제적격 연금이란 보험료 납입액에 대해 소득공제 또는 세액공제 등 세제혜택이 주어지는 연금을 의미하며, 세제비적격 연금이란 보험료 납입액에 대해 세제혜택이 없는 연금을 의미한다. 후자의 경우 일반연금 또는 세제비적격 개인연금으로 지칭한다.

3) 유지기간이 10년 이상인 저축성보험(연금 포함)에는 이자소득이 비과세되는 세제혜택이 있다. 따라서 세제 적격과 비적격을 나누는 기준은 연금 납입액에 대해 소득공제 또는 세액공제의 혜택이 있는가이다. 여기서 저축성보험이란 보험기간이 끝난 뒤 보험가입자가 받는 돈이 납입한 돈에 비해 많은 보험이다. 보장성 보험의 경우 (보험사고가 없을 경우) 받는 돈이 납입한 돈에 비해 적거나 없기 때문에 이자소득세 과세 문제가 발생하지 않는다.

4) 원리금보장형과 실적배당형 상품의 수익률은 2010년 3/4분기 이후 구분되어 공시되고 있다.

5) 2013년 소득세법 개정의 영향이다.

6) 연금저축신탁(은행)은 신탁, 연금저축펀드(증권, 자산운용), 연금저축보험(생명보험, 손해보험)

7) 은행, 보험사, 자산운용사의 권역별 적립금 규모의 총합계이다.

8) 생명보험사와 손해보험사가 판매하는 연금저축보험, 일반연금보험 및 변액연금보험 중 어느 하나에라도 가입된 사람을 개인연금보험 가입자로 간주하기 때문에 보험사의 세제적격 및 세제비적격 연금 가입자를 의미한다.

9) 은행과 보험사의 개인연금 적립금은 각각 신탁과 보험 상품을 통해 운용되고, 자산운용사의 개인연금 적립금은 펀드로 운용되고 있다.

10) 주식형은 주식편입비율 60% 이상, 주식혼합형은 주식편입비율 40% 초과 60% 미만, 채권혼합형은 주식편입비율 0% 초과 40% 이하, 채권형은 주식편입비율 0%이다.

11) 2015년 4월부터 시행된 연금저축 계좌이체 간소화 제도에 힘입어 연금저축펀드로의 자금유입이 크게 증가한 것으로 평가된다.

12) 이들 변수는 Sirri & Tufano(1998)와 Ferreira et al.(2012)이 사용한 방식인데, 다른 변수들 선정에 있어서도 두 논문을 주로 참조하였다.

13) 자산유형별로 나누어 연금 펀드별 수익률을 비교해 보면 퇴직연금 펀드의 수익률이 높다(부록 <표 A-1> 참조).

14) 고정효과 모델은 더미 변수를 추정할 수 없어, 앞서 단순 회귀분석을 사용한 분석 결과를 제시하였다.

15) 자기상관 문제가 있을 수 있어 패널 GLS(generalized least squares) 회귀 분석도 사용하였으며 결과는 거의 동일하였다.

16) 미 노동부는 강화된 투자자문업자 수탁자책임(investment advice fiduciary) 기준을 2016년 4월 시행 예고 후 2017년 4월 이후 시행할 예정이었다. 그러나 트럼프 대통령이 2017년 2월 재검토하도록 행정명령을 내렸고, 이로 인해 시행 시기가 연기되고 있었다. 이 법안에 대해 6개의 소송이 진행되고 있는데, 2018년 3월 제5순회항소법원은 이 법에 대해 무효를 판결하였고, 노동부를 대신하여 소송을 진행하는 법무부는 대법원에 상고를 포기하였다. 따라서 2019년 1월 현재 법안은 시행이 불투명하며, 노동부는 법안을 가다듬고 있다. https://www.dolfiduciaryrule.com/https://www.dol.gov/agencies/ebsa/laws-and-regulations/rules-and-regulations/completed-rulemaking/1210-AB32-2

참고문헌

금융감독원, 2016.2.12, 2015년 12월말 퇴직연금 영업실적 분석결과, 보도자료.

김종민ㆍ송홍선, 2012,『국내 주식형펀드의 투자효율성과 규모효과에 대한 연구』, 자본시장연구원 연구보고서 12-03.

김홍배, 2011, 펀드보수와 성과에 관한 연구, Financial Planning Review 4(3), 67-84

박현문, 2011,『생명보험 걸어온 길, 가야할 길』, 매경출판.

반주일, 최혁, 2011, 자투리펀드와 대리인갈등, 2011년 4차 한국증권학회 학술발표자료

보험개발원, 2016.8.24, 2015년 개인연금보험 가입자수, 900만명 넘어, 보도자료.

서병덕ㆍ홍동현ㆍ이미영, 2008, 펀드의 성과와 규모에 관한 연구: 펀드의 최적규모는 존재하는가?『대한경영학회지』21(1), 323-345.

신인석ㆍ조성빈, 2014, 펀드투자 자금흐름의 결정요인: 유입자금과 유출자금은 대칭적인가?『한국개발연구』35(4), 33-69.

오봉록ㆍ강장구ㆍ김솔ㆍ이글ㆍ류두진, 2011, 펀드 특성과 성과에 관한 실증연구,『기업경영연구』18(2), 21-40.

원승연ㆍ한상범, 2011, 펀드의 거래비용과 운용성과,『한국경제의 분석』17(2), 179-224.

이경희, 2016, 연금저축상품 장기 투자성과 분석: 비교공시 자료를 중심으로, 보험연구원 KIRI weekly 391, 1-16.

이덕훈ㆍ홍동현ㆍ이미영, 2009, 대형펀드의 성과저하 요인에 관한 연구,『기업경영연구』16(3), 59-75.

Adam, T., Guettler, A., 2012, The use of credit default swaps in fund tournaments, FIRS 2011 Research Paper.

Bergstresser, D., Poterba, J., 2002, Do after-tax returns affect mutual fund inflows? Journal of Financial Economics 63(3), 381-414.

Berk, J., Green, R., 2004, Mutual fund flows and performance in rational markets, Journal of Political Economy 112(6), 1269-1295.

Berk, J., Tonks, I., 2007, Return persistence and fund flows in the worst performing mutual funds, NBER working paper No. 13042.

Birnbaum, S., Kallberg, J., Koutsoftas, N., Schwartz, K., 2004, A closer examination of mutual fund flows and performance, working paper.

Brown, S., Goetzmann, W., 1995, Performance persistence, Journal of Finance, 679-698.

Cao, C., Chang, E., Wang, Y., 2008, An empirical analysis of the dynamic relationship between mutual fund flow and market return volatility, Journal of Banking and Finance 32(10), 2111-2123.

Carhart, M., 1997, On persistence in mutual fund performance, Journal of Finance 52(1), 57-82.

Cashman, G., Nardari, F., Deli, D., Villupuram, S., 2008, Understanding the non-linear relation between mutual fund performance and flows, Technical report, working paper.

Chan, H.W.H., Faff, R.W., Gallagher, D.R., Looi, A., 2009, Fund size, transaction costs, and performance: Size matters! Australian Journal of Management 34, 73-96.

Chen, J., Hong, H., Huang, M., Kubik, J.D., 2004, Does fund size erode performance? The role of liquidity, organization, American Economic Review 94(5), 1276-1302.

Chen, Q., Goldstein, I., Jiang, W., 2010, Payo complementarities and financial fragility: Evidence from mutual fund outflows, Journal of Financial Economics 97(2), 239-262.

Chevalier, J., Ellison, G., 1997, Risk taking by mutual funds as a response to incentives, Journal of Political Economy 105(6), 1167-1200.

Cliord, C., Fulkerson, J., Jordan, B., Waldman, S., 2011, Do investors care about risk? Evidence from mutual fund flows, Social Science Research Network working paper.

Dahlquist, M., Engstrom, S., Soderlind, P., 2000, Performance and characteristics of Swedish mutual funds, Journal of Financial and Quantitative Analysis 35(3), 409–423.

Deaves, R., 2004, Data-conditioning biases, performance, persistence and flows: The case of canadian equity funds, Journal of Banking and Finance 28(3), 673-694.

Del Guercio, D., Tkac, P., 2002, The determinants of the flow of funds of managed portfolios: Mutual funds vs. pension funds, Journal of Financial and Quantitative Analysis 37(4), 523-558.

Dickson, J.M., Shoven, J.B., 1995, Taxation and mutual funds: An investor perspective, Tax Policy and the Economy 9, 151-180.

Edelen, R., 1999, Investor flows and the assessed performance of open-end mutual funds, Journal of Financial Economics 53(3), 439-466.

Edelen, R., Evans, R., Kadlec, G., 2007, Scale effects in mutual fund performance: The role of trading costs, working paper, Boston College.

Edelen, R., Warner, J., 1999, Why are mutual fund flow and market returns related? Evidence from high-frequency data, working paper.

Edelen, R., Warner, J., 2001, Aggregate price effects of institutional trading: a study of mutual fund and market returns, Journal of Financial Economics 59(2), 195-220.

Elton, E., Gruber, M., Blake, C., 1996, Survivorship Bias and Mutual Fund Performance, The Review of Financial Studies 9(4), 1097-112.

Elton, E., Gruber, M., Blake, C., 2001, A first look at the accuracy of the CRSP mutual fund database and a comparison of the CRSP and Morningstar mutual fund databases, Journal of Finance 56(6), 2415-2430.

Elton, E., Gruber, M., Blake, C., 2014, Performance of Separate Accounts and ollective Investment Trusts, Review of Finance 18(5), 1717–1742,

Elton, E., Gruber, M., Das, S., Hlavka, M., 1993, Efficiency with costly information: A reinterpretation of evidence from managed portfolios, Review of Financial Studies 6(1), 1-22.

Falkenstein, E.G., 1996, Preferences for stock characteristics as revealed by mutual fund portfolio holdings, Journal of Finance 51(1), 111-135.

Fama, E.F., French, K.R., 2010, Luck versus skill in the cross-section of mutual fund returns, Journal of Finance 65(5), 1915-1947.

Fama, E.F., MacBeth, J.D., 1973, Risk, return, and equilibrium: Empirical tests, Journal of Political Economy 81(3), 607-636.

Ferreira, M., Keswani, A., Miguel, A., Ramos, S., 2012, The flow-performance relationship around the world, Journal of Banking & Finance 36(6), 1759-1780.

Ferreira, M., Keswani, A., Miguel, A., Ramos, S., 2013, The determinants of mutual fund performance: A cross-country study, Review of Finance 17(2), 483-525.

Ferson, W., Schadt, R., 1996, Measuring fund strategy and performance in changing economic conditions, Journal of Finance 51(2), 425-461.

Frazzini, A., Lamont, O., 2008, Dumb money: Mutual fund flows and the cross-section of stock returns, Journal of Financial Economics 88(2), 299-322.

Friesen, G., Sapp, T., 2007, Mutual fund flows and investor returns: An empirical examination of fund investor timing ability, Journal of Banking and Finance 31(9), 2796-2816.

Gallaher, S., Kaniel, R., Starks, L., 2006, Madison avenue meets wall street: Mutual fund families, competition and advertising, working paper, Duke University.

Gil-Bazo, J., Ruiz-Verdu, P., 2009, The relation between price and performance in the mutual fund industry, Journal of Finance 64(5), 2153-2183.

Gruber, M., 1996, Another puzzle: The growth in actively managed mutual funds, Journal of Finance 51(3), 783-810.

Hendricks, D., Patel, J., Zeckhauser, R., 1993, Hot hands in mutual funds: Short-run persistence of relative performance, 1974-1988, Journal of Finance 48(1), 93-130.

Hu, P., Kale, J., Pagani, M., Subramanian, A., 2010, Fund flows, performance, managerial career concerns, and risk-taking, Management Science 57(4), 628-646.

Huang, J., Sialm, C., Zhang, H., 2011, Risk shifting and mutual fund performance, Review of Financial Studies 24(8), 2575-2616.

Huang, J., Wei, K., Yan, H., 2007, Participation costs and the sensitivity of fund flows to past performance, Journal of Finance 62(3), 1273-1311.

Ippolito, R., 1989, Efficiency with costly information: A study of mutual fund performance, 1965-1984, The Quarterly Journal of Economics 104(1), 1-23.

Ippolito, R., 1992, Consumer reaction to measures of poor quality: Evidence from the mutual fund industry, Journal of law and Economics 35(1), 45-70.

Ivkovich, Z., Weisbenner, S., 2006, 'Old' money matters: The sensitivity of mutual fund redemption decisions to past performance, EFA 2006 Zurich meetings paper.

Ivkovich, Z., Weisbenner, S., 2009, Individual investor mutual fund flows, Journal of Financial Economics 92(2), 223-237.

Jain, P.C., Wu, J.S., 2000, Truth in mutual fund advertising: Evidence on future performance and fund flows, Journal of Finance 55(2), 937-958.

Jensen, M.C., 1968, The performance of mutual funds in the period 1945-1964, Journal of Finance 23(2), 389-416.

Johnson, W., 2007, Who monitors the mutual fund manager, new or old shareholders, working paper.

Kempf, A., Ruenzi, S., 2004, Family matters: the performance flow relationship in the mutual fund industry, SSRN eLibrary.

Keswan, A., Stolin, D., 2008, Which money is smart? Mutual fund buys and sells of individual and institutional investors, Journal of Finance 53(1), 85-118.

Khorana, A., Servaes, H., 2004, Conflicts of interest and competition in the mutual fund industry, Georgia Institute of Technology and London Business School working paper.

Kim, M.S., 2011, Changes in mutual fund flows and managerial incentives, working paper.

Lynch, A., Musto, D., 2003, How investors interpret past fund returns, Journal of Finance 58(5), 2033-2058.

Massa, M., 2003, How do family strategies affect fund performance? when performance-maximization is not the only game in town, Journal of Financial Economics 67(2), 249-304.

Massa, M., Patgiri, R., 2009, Incentives and mutual fund performance: Higher performance or just higher risk taking? Review of Financial Studies 22(5), 1777-1815.

Nanda, V., Wang, Z., Zheng, L., 2004, The abcs of mutual funds: A natural experiment on fund flows and performance, working paper.

Pollet, J., Wilson, M., 2008, How does size affect mutual fund behavior? Journal of Finance 63(6), 2941-2969.

Rakowski, D., Wang, X., 2009, The dynamics of short-term mutual fund flows and returns: A time-series and cross-sectional investigation, Journal of Banking and Finance 33(11), 2102-2109.

Robinson, P.M., 1988, Root-n-consistent semiparametric regression, Econometrica, Journal of the Econometric Society 56(4), 931-954.

Sawicki, J., 2000, Investors differential response to fund performance, Journal of Financial Research 24(3), 367-384.

Sapp, T., Tiwari, A., 2004, Does stock return momentum explain the “smart money” effect? Journal of Finance 59(6), 2605-2622.

Sirri, E.R., Tufano, P., 1998, Costly search and mutual fund flows, Journal of Finance 53(5), 1589-1622.

Spiegel, M., Zhang, H., 2010, Mutual fund risk and market share adjusted fund flows, Journal of Financial Economics 108(2), 506-528.

Warther, V., 1995, Aggregate mutual fund flows and security returns, Journal of Financial Economics 39(2-3), 209-235.

Wermers, R., 2003, Is money really ‘smart’? New evidence on the relation between mutual fund flows, manager behavior, and performance persistence, working paper.

Xie, L., 2011, Time-varying mutual fund performance-flow sensitivity and managerial effort, working paper.

Yan, X., 2008, Liquidity, investment style, and the relation between fund size and fund performance, Journal of Financial and Quantitative Analysis 43(03), 741–768.

Zheng, L., 1999, Is money smart? A study of mutual fund investors' fund selection ability, Journal of Finance 54(3), 901-933.

|

보험통계포털서비스 |

www.insis.or.kr |

|

통계청 |

www.kostat.go.kr |

|

한국은행 |

www.bok.or.kr |

|

FnGuide |

www.fnguide.com |

부록