최신보고서

조성훈

목차

Ⅰ. 서론

Ⅱ. 국내 벤처캐피탈 규모 및 투자 구조

1. 개요

2. 국내 유니콘에 대한 벤처캐피탈 투자 구조 내역

3. 미국의 벤처캐피탈 투자 구조

Ⅲ. 상환전환우선주를 이용한 투자 관련 이슈 분석

1. (상환)전환우선주 및 보호 장치 사용의 동기

2. (상환)전환우선주 및 보호 장치 관련 이슈

가. 스타트업 기업가치 과대 평가

나. 투자회수(exit)시 분배 문제

다. (상환)전환우선주의 회계 처리

Ⅳ. 결론

Ⅱ. 국내 벤처캐피탈 규모 및 투자 구조

1. 개요

2. 국내 유니콘에 대한 벤처캐피탈 투자 구조 내역

3. 미국의 벤처캐피탈 투자 구조

Ⅲ. 상환전환우선주를 이용한 투자 관련 이슈 분석

1. (상환)전환우선주 및 보호 장치 사용의 동기

2. (상환)전환우선주 및 보호 장치 관련 이슈

가. 스타트업 기업가치 과대 평가

나. 투자회수(exit)시 분배 문제

다. (상환)전환우선주의 회계 처리

Ⅳ. 결론

- 요약

- 스타트업에 대한 벤처캐피탈의 투자는 한국과 미국 공히 보통주보다는 (상환)전환우선주를 이용한 방식이 보편적으로 사용되며, 추가적인 보호 장치가 투자자에게 제공되기도 한다. 이러한 방식은 스타트업 창업자 입장에서는 필요한 자금을 조달하기 위하여 투자자에게 유인을 제공하고 스타트업 기업가치(reported valuation)를 증가시킬 수 있다는 점에서, 벤처캐피탈 입장에서는 투자 손실 위험을 줄이면서 주식의 가치 상승 가능성도 유지할 수 있고 이것이 스타트업 창업자에 대한 규율 장치로 작동한다는 점에서 모두 사용할 유인이 있다.

그러나 (상환)전환우선주 및 기타 보호 장치의 부여를 통한 투자는 스타트업의 기업가치가 과대평가되고, 투자회수(exit) 시 회수자금의 분배에서 스타트업 창업자와 기존 주주에게 기대보다 불리하게 작용할 수 있으며, 상장기업과 비상장기업에 적용되는 (상환)전환우선주의 회계 처리 방식의 차이로 인하여 스타트업의 상장 후, 또는 자기자본 요건이 엄격한 금융업과 같은 산업에 진입하려고 할 때 장애물로 작용할 수 있다는 잠재적 문제를 내포하고 있다.

이와 같은 문제의 소지를 최소화하기 위해서는 스타트업 창업자들이 벤처캐피탈과 같은 지분투자를 통한 자금조달에 대한 이해도를 높일 수 있도록 교육ㆍ자문 등을 통하여 지원하고, 투자계약서의 표준안을 보다 정교하게 발전시키고 이에 대한 충분한 설명이 제공될 필요가 있다. 또한 스타트업 기업가치의 과대평가로 인한 위험이 공적시장 투자자에게 전가되지 않도록 IPO 주관 투자은행의 역할이 중요하다. 스타트업의 과대평가는 공공부문으로부터의 모험자본 공급과 같이 자금공급이 풍부할 때 심화되는 만큼, 정부의 혁신벤처기업 육성 정책이 평가상으로만 존재하는 유니콘을 만들어내지 않도록 정책 집행에 있어서 냉철함과 신중함이 요구된다.

Ⅰ. 서론

미국의 벤처캐피탈리스트 Aileen Lee가 2013년에 처음으로 사용한 이래로1) 기업가치가 10억달러 이상인 비공개 스타트업을 지칭하는 ‘유니콘(unicorn)’은 성공적인 스타트업을 상징하는 용어가 되었다. 모든 스타트업 창업자들은 자신의 기업이 빠른 시일 내에 유니콘의 반열에 오를 것이라는 기대와 믿음을 갖고, 그 기대를 실현하기 위하여 노력한다. 또한 유니콘의 수가 국가별로 집계되어 발표되는 가운데 정부의 벤처기업 육성 정책에서도 언제까지 몇 개의 유니콘이 탄생하도록 하겠다는 목표가 제시되기도 한다.2)3)

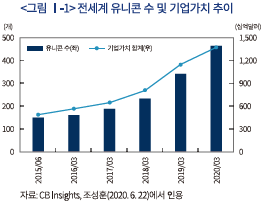

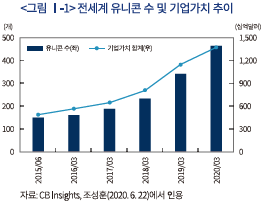

세계적으로 유니콘의 수는 지속적으로 증가하고 있으며, 이 증가세는 2018년 이후 더욱 두드러진다. <그림 Ⅰ-1>에서 볼 수 있듯이 CB Insights에 의하면 2016년 6월에 149개였던 유니콘은 2018년 3월에는 233개, 2019년 3월에는 341개, 그리고 다시 2020년 3월에는 464개로 늘어났다. 그리고 이 유니콘들의 총 기업가치 역시 2015년 6월 4,870억달러에서 2020년 3월 1조 3,710억달러로 크게 증가하였다. 한편 2020년 3월 현재 464개의 유니콘 중 우리나라 기업은 10개이며, 그 이름과 각각의 발표된 기업가치(reported valuation)는 <표 Ⅰ-1>과 같다.4)

그러면 비상장 스타트업이 유니콘인지의 여부를 가름하는 기업가치, 즉 <표 Ⅰ-1>에서 제시된 기업가치는 어떻게 평가되고 결정되는가? 800만주의 주식(보통주)을 발행하여 창업자가 50%(400만주), 엔젤투자자를 비롯한 초기투자자들이 나머지 50%를 보유하고 있는 ‘QWER Tech’라는 스타트업이 200만주의 신주를 발행하여 한 벤처캐피탈로부터 1억 8,000만달러의 투자를 유치하는 매우 단순화된 가상의 사례를 상정한다. 이 사례에서 투자가 완료된 후 QWER Tech의 총 발행주식은 1,000만주가 되며, 창업자와 초기투자자는 각각 40%, 그리고 신규자금을 투자한 벤처캐피탈은 20%를 보유한 주주가 된다. 그리고 이 20% 지분에 대하여 1억 8,000만달러를 투자했기 때문에 QWER Tech의 기업가치는 9억달러로 평가된다. 이것이 대외적으로 발표되는 기업가치(reported valuation 또는 post-money valuation)가 결정되는 방식이며, 직관적이며 명쾌하게 보인다.5)

직관적이고 명쾌해 보이는 이 방식은 새로 발행되어 벤처캐피탈이 보유하게 된 신주가 창업주 및 초기투자자가 보유하고 있는 주식과 동일한 보통주인 경우에는 문제가 없다. 그러나 실제 벤처캐피탈이 스타트업에 투자할 때 많은 경우 보통주가 아닌 전환우선주(convertible preferred stock) 또는 상환전환우선주(redeemable convertible preferred stock: RCPS)를 발행한다. 이들 종류주식은 우선주로서 스타트업의 현금흐름에 대하여 보통주보다 선순위의(senior) 배당청구권을 가지며, 여기에 보통주로 전환할 수 있는 전환청구권, 사전에 정해진 금액(예: 투자원금+이자)을 돌려받을 수 있는 상환청구권이라는 옵션이 부착되어 있다는 점에서 보통주 및 일반적인 우선주와는 다르다. 그럼에도 불구하고 전술한 기업가치 결정 방식은 암묵적으로 모든 발행주식이 보통주라는 가정을 바탕으로 하고 있다. 실제 발행된 신주가 (상환)전환우선주6)인 경우, 전술한 방식으로 결정되어 발표된 스타트업의 기업가치(reported valuation)와 스타트업의 실제 가치 또는 본질적 가치 사이에는 괴리가 존재하며, 기업가치의 과대평가가 발생하게 된다.

벤처캐피탈과 같은 투자자 입장에서는 자신이 부담하는 위험을 줄이고, 스타트업 창업자(또는 경영자)에 대한 규율(discipline)을 강화하기 위하여 (상환)전환우선주를 통한 투자를 선호하며 다양한 추가적 보호 장치(downside protection)를 요구하기도 한다. 스타트업 창업자의 입장에서는 위험에 대한 어느 정도의 보호 장치를 투자자에게 제공함으로써 투자 유치의 성공 가능성을 높이기 위하여 (상환)전환우선주를 발행하고 경우에 따라서 추가적인 보호 장치도 제공한다. 또한 보통주에 비하여 적은 수의 (상환)전환우선주 발행을 통하여 동일한 규모의 투자를 유치할 수 있기 때문에 지분희석의 정도가 낮고, 발표되는 기업가치를 더 크게 만들 수 있다는 효과도 있다. 따라서 자신의 스타트업이 빠른 시간 내에 유니콘의 반열에 오르기 원하는 창업자는 (상환)전환우선주의 발행 및 추가적 보호 장치 제공을 통한 투자 유치를 선호할 유인이 있다. 최근 미국을 중심으로 제기되고 있는 유니콘 기업가치의 과대평가 가능성에 대한 논의의 기저에도 이러한 투자 방식의 문제가 깔려 있다.7)

(상환)전환우선주에 의한 벤처캐피탈 투자(즉 스타트업 자금 조달)와 관련된 논점으로는 이 외에도 몇 가지가 더 있다. 우선 투자자금의 회수(exit)가 이루어질 때, 특히 M&A를 통하여 스타트업을 다른 기업에 매각할 때 (상환)전환우선주 및 추가 보호 장치를 보유한 벤처캐피탈에 비하여 보통주를 보유한 창업자 및 초기투자자들은 후순위에 놓이게 된다. 이 때 스타트업의 매각 가격이 일정 수준을 넘지 못하는 경우 창업자와 초기투자자들에게 귀속되는 몫은 제한되며, 당초 기대한 투자수익을 거두지 못하는 경우가 생길 수 있다. 벤처캐피탈에게 투자에 대한 보호 장치를 제공했기 때문이다. 바로 이것이 벤처캐피탈이 원하는 창업자(경영자)에 대한 규율 메커니즘이지만, 창업자의 입장에서는 나중에 후회하게 되는 원인이 될 수 있다.8)

또한 상환전환우선주에 의한 자금 조달은 회계상의 문제를 야기한다. 국내에서 비상장기업에게는 일반기업회계기준(K-GAAP)이 적용되며, 상환전환우선주는 자기자본으로 인정된다. 그러나 상장기업에게 적용되는 한국채택 국제회계기준(K-IFRS)에서는 경제적 실질에 따라 상환전환우선주를 자기자본 또는 부채로 처리한다. 따라서 상환전환우선주를 다량 발행한 비상장 스타트업이 상장을 하게 되면 부채비율이 크게 올라가는 결과를 초래한다. 스타트업이 자기자본 규제가 엄격한 금융업에 진출하기를 원하는 경우, 상환전환우선주의 존재는 상당한 어려움을 초래할 가능성이 있다.

벤처캐피탈의 투자 방식과 구조가 갖는 이러한 중요한 함의에도 불구하고 국내에서는 이에 관해서 본격적인 연구는 아직까지 활발하게 이루어지고 있지 않은 것으로 보인다. 벤처캐피탈에 관한 기존의 연구들은 벤처캐피탈 투자가 투자대상 기업의 경영성과 또는 주가에 미치는 영향을 분석한 것이 대부분을 차지하고 있으며9), 이진호ㆍ박영석(2018)은 벤처캐피탈의 투자회수 메커니즘을 IPO를 중심으로 분석하였다. 상환전환우선주의 경제적 특성, 회계처리상의 이슈, 법적 이슈에 대한 연구는 많지 않은데, 김범준 외(2018)는 STX에너지 경영권 분쟁 사례를 통하여 상환전환우선주의 역할을 분석하였으며, 박상철(2018)은 상환전환우선주에 부착된 투자자(벤처캐피탈)의 권리를 회사법 법리의 관점에서 검토하였다.

외국의 연구로 Gompers et al.(2020)은 885개 벤처캐피탈과 이들이 투자한 681개 기업을 대상으로 한 조사를 통하여 벤처캐피탈의 투자의사결정과 관련된 핵심요소들의 실태를 분석하였고, Gornall & Strebulaev(2020)는 미국의 유니콘을 대상으로 벤처캐피탈 투자 단계(series)별로 발행되는 주식의 형태 및 벤처캐피탈에게 제공되는 추가적 안전장치에 관한 데이터를 수집ㆍ분석하여 유니콘의 가치가 실제보다 과대평가되고 있음을 보였다. 또 이에 앞서 Bartlett(2016)은 벤처캐피탈에게 제공되는 청산우선권(liquidation preference)의 효과를 단순화된 사례를 통해 분석하고, 이것이 스타트업 창업자의 유인에 미치는 영향을 논의하였다.

본 보고서에서는 먼저 국내 유니콘을 중심으로 스타트업에 대한 벤처캐피탈의 투자가 어떠한 구조로 이루어지고 있는지를 조사ㆍ정리하고, (상환)전환우선주의 발행을 비롯한 벤처캐피탈 투자 구조와 관련된 몇 가지 이슈를 분석함으로써 벤처캐피탈 및 스타트업 생태계의 건전한 발전을 위한 시사점을 도출하고자 한다.

본 보고서의 제Ⅱ장에서는 국내 벤처캐피탈의 투자 현황과 구조를 유니콘에 대한 투자를 중심으로 살펴보고, 미국의 현황을 간략하게 알아본다. 제Ⅲ장에서는 벤처캐피탈 투자 구조와 관련된 이슈를 분석하고, 마지막 제Ⅳ장에서는 논의를 종합하여 시사점을 도출, 제시한다.

Ⅱ. 국내 벤처캐피탈 규모 및 투자 구조

1. 개요

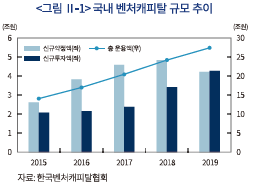

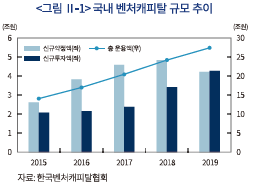

<그림 Ⅱ-1>에서 볼 수 있듯이 국내 벤처캐피탈 시장의 규모는 꾸준하게 성장해 왔다. 연도별로 신규 조성되는 벤처캐피탈 투자조합 약정액은 2015년 2조 6,000억원 수준에서 2018년에는 4조 8,000억원을 상회하는 수준으로 거의 두 배 가까이 증가하였고, 2019년에도 4조 2,000억원을 상회하였다. 그리고 이에 따라 국내 벤처캐피탈 시장에서 운용되는 자금의 전체 규모 역시 매년 증가하여 2015년 말 14조원에서 2019년 말에는 27조 4,000억원을 돌파하여 4년의 기간 동안 거의 100% 성장하였다. 연간 신규투자 역시 2015년 2조원 수준에서 2019년에는 4조 2,000억원을 돌파하여 두 배가 넘게 증가하였다.

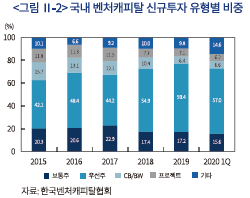

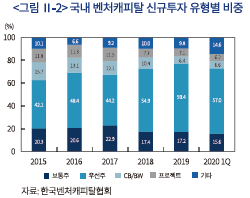

<그림 Ⅱ-2>는 벤처캐피탈의 투자 구조, 즉 투자가 어떠한 유형으로 이루어지고 있는지의 추이를 보여준다. 벤처캐피탈 투자의 대부분은 지분, 즉 주식을 통하여 이루어지고 있으며, 주식의 비중은 꾸준하게 증가하고 있다. 전체 연도별 신규투자액 중 주식(보통주 및 우선주)을 통한 투자의 비중은 2015년 62.4%에서 2019년에는 76.7%로 높아졌고, 2020년 1분기에도 72.7%를 기록하였다.

주식을 통한 투자 중에서는 우선주((상환)전환우선주 포함)를 통한 투자가 3/4을 차지하여 보통주를 통한 투자를 압도하고 있으며, 우선주의 비중은 2015년 67.5%에서 2020년 1분기에는 78.5%로 증가하여 우선주 의존도가 지속적으로 심화되고 있음을 알 수 있다. 우선주를 통한 투자가 전체 신규투자에서 차지하는 비중 역시 2015년 42.1%에서 2019년에는 59.4%로 증가하였다.

2. 국내 유니콘에 대한 벤처캐피탈 투자 구조 내역

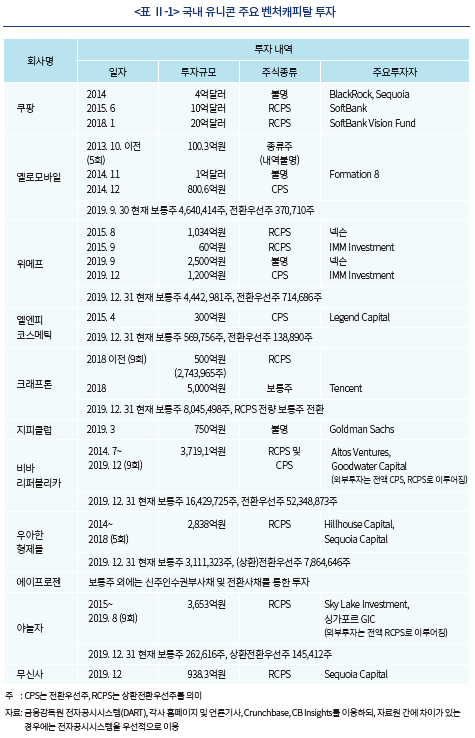

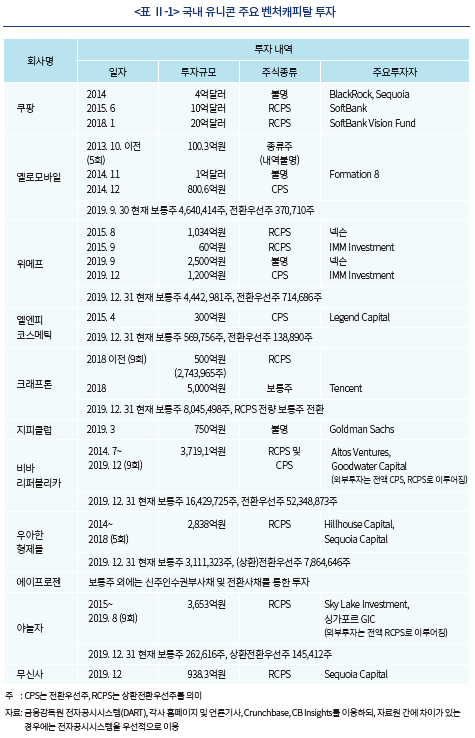

개별 스타트업 수준에서의 벤처캐피탈 투자 내역 및 구조에 관한 정리된 데이터는 스타트업들이 대부분 규모가 작은 비상장기업들이기 때문에 구하기 어렵다. 본 보고서에서는 <표 Ⅰ-1>에서 제시된 11개의 국내 유니콘을 대상으로 금융감독원 전자공시시스템(DART)에 공시된 감사보고서를 중심으로 하고, 여기에 각사의 홈페이지, 언론 기사, 외국의 스타트업 정보업체인 Crunchbase 및 CB Insights의 정보를 추가하여 이들 유니콘에 대한 벤처캐피탈의 투자가 어떠한 형태로 이루어졌는지 조사하였다. 이 조사에서도 개별 회사마다 공시된 정보의 수준이 달라 투자 구조를 일관된 체계로 정리하는 데에는 한계가 있고, 감사보고서에 수록된 내용과 Crunchbase 등의 내용이 서로 일치하지 않는 경우도 있다. <표 Ⅱ-1>은 조사한 내용 중에서 주요 사항들을 요약ㆍ정리한 것이다.

<표 Ⅱ-1>은 국내 유니콘들이 성장하는 과정에서 외부의 투자를 유치하는 데 있어서 상환전환우선주가 핵심적인 역할을 하고 있음을 보여준다. 11개 유니콘 중에서 DART 공시자료에서 투자 유치를 위해 발행한 주식의 내역을 부분적으로라도 파악할 수 있는 기업은 9개이다. 이 9개 기업은 모두 전환우선주 또는 상환전환우선주를 발행하였으며, 그 중에서도 상환전환우선주의 발행이 압도적으로 많음을 알 수 있다. 특히 비바리퍼블리카와 야놀자 2개 기업은 외부 투자 전액을 (상환)전환우선주를 발행하여 조달하였다. 또한 2019년말 현재 비바리퍼블리카는 보통주의 3.2배, 우아한형제들은 2.5배에 달하는 수량의 (상환)전환우선주가 발행되어 있다. 그리고 1개사(에이프로젠)는 보통주 외에는 다른 종류의 주식을 발행하지 않고 전환사채(CB) 및 신주인수권부사채(BW)를 발행하여 외부 투자를 유치하였다.

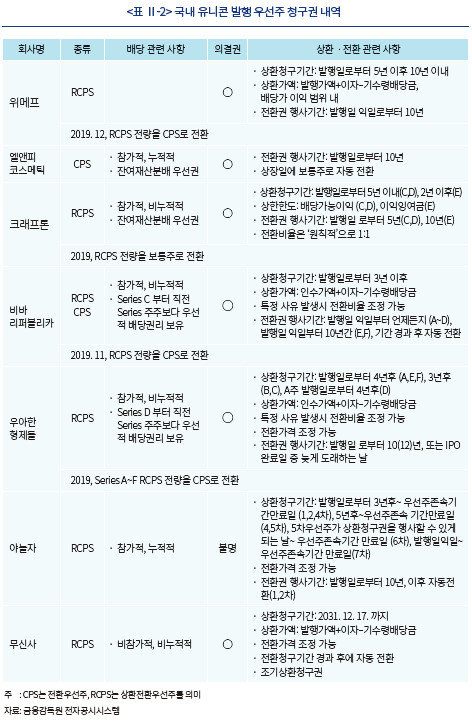

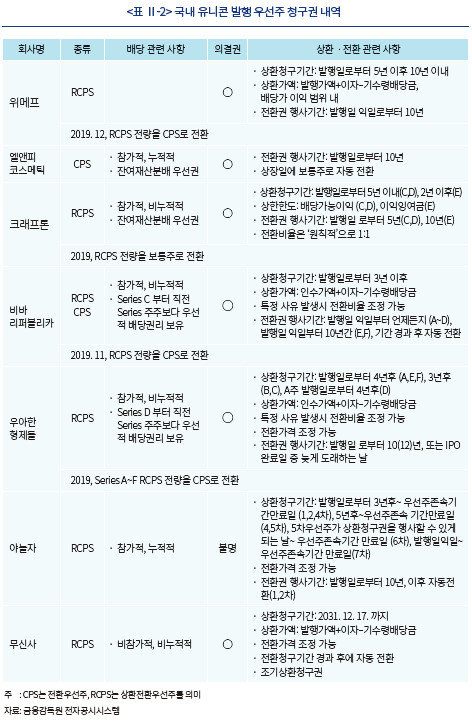

<표 Ⅱ-2>는 11개 유니콘 중에서 발행된 (상환)전환우선주의 구체적인 청구권 내역을 DART에 공시된 감사보고서를 통하여 파악할 수 있는 7개 기업의 사례를 정리하여 보여준다. 발행된 (상환)전환우선주는 1개사를 제외하고 모두 참가적(participating) 우선주, 즉 정해진 배당을 우선적으로 받고, 잔여 미처분이익이 있는 경우 보통주와 함께 다시 배당에 참여할 수 있는 우선주이다. 그리고 이 중에서 2개사는 누적적(cumulative) 우선주, 즉 어떤 연도의 배당이 정해진 우선배당률에 미치지 못한 경우 그 부족액을 다음 연도의 이익에서 충당할 수 있는 우선주를 발행하였다. 비참가적, 비누적적 우선주를 발행한 기업은 1개사이다. 또한 엘앤피코스메틱과 크래프톤의 2개 기업은 배당 뿐 아니라 잔여재산분배에서의 우선권 부여를 명시하고 있고, 비바리퍼블리카와 우아한형제들의 2개사는 특정 시리즈의 상환전환우선주 투자자(주주)들에게는 그 직전 시리즈 투자자들보다 선순위의 배당권리를 부여하는 종류주식을 발행하였다.

의결권 부여 여부가 명확하지 않은 1개사(야놀자)를 제외한 나머지 8개사는 모두 (상환)전환우선주에 대하여 의결권을 부여하고 있다.10) 상환권을 청구할 수 있는 기간은 시리즈별로 차등을 두어 설정한 경우가 많으며, 상환이 청구된 경우 상환액은 공통적으로 투자원금(발행 또는 인수가액)에 약정된 이자를 더하고, 여기에서 이미 지급된 배당액을 차감한 금액으로 정해진다. 그리고 대부분의 경우 전환비율, 또는 전환가격 조정(refixing)이 가능한 경우에 대한 규정을 두고 있다. 또한 대부분 일정기간(전환권 행시기간) 경과 후 또는 IPO 시 보통주로의 자동 전환을 규정하고 있으며, 후술하는 자동전환의 면제 또는 자동전환에 대한 거부권을 규정하고 있는 사례는 없는 것으로 보인다.

3. 미국의 벤처캐피탈 투자 구조

미국에서도 벤처캐피탈들은 스타트업 투자에 있어서 다양한 보호 장치가 부착된 우선주를 활용하고 있으며, 전환청구권, 상환청구권 외의 보호 장치로는 다음과 같은 것들이 있다.11)

① 청산우선권(liquidation preference): 투자한 스타트업이 청산 또는 매각될 때 보통주 주주들에 우선하여 약정된 금액을 지급받을 권리를 부여하는 것이다. 우선적으로 지급받는 규모가 투자금액과 일치하는 경우 ‘1X 청산우선권’이라고 하며, 1X 전환우선주를 보유한 투자자는 스타트업이 매각될 때 주당 매각가격이 주당 투자금액보다 작은 경우에는 전환우선주를 유지하면서 투자원금을 회수하고, 반대로 주당 매각가격이 주당 투자금액을 상회하는 경우에는 보통주로 전환하여 기존 보통주 주주들과 함께 지분율에 따라 매각대금의 분배에 참여하는 선택권을 갖게 된다.결과적으로 청산우선권이 부착된 전환우선주를 보유한 투자자는 ‘downside protection’을 확보하는 동시에 주식이 갖는 가치상승 가능성(upside potential)도 유지하는 효과를 얻는다. 일부 스타트업들은 투자원금의 1.5배(1.5X) 또는 2배(2X) 등으로 보호의 규모를 확대한 청산우선권, 보통주 뿐 아니라 이전에 발행한 모든 우선주보다 선순위의 청산우선권, 보통주 배정에 참여할 수 있는 권리의 추가 부여 등 강화된 청산우선권을 제공하기도 한다.

② IPO ratchet: IPO 주당 공모가격이 가장 최근 라운드 투자시 투자계약에서 정해진 일정 수준(threshold)을 하회할 경우 해당 투자자에게 추가적 주식을 부여받을 권리를 줌으로써 최소한 투자원금 수준의 가치 유지를 보장하는 것이다. 이 경우 해당 투자자의 투자 가치는 유지되나 기존 주주들에게는 지분 희석이 발생한다.

③ 자동전환(automatic conversion) 면제(exemption) 또는 거부권(veto): 벤처캐피탈의 투자에 대하여 발행되는 전환우선주는 대부분의 경우 투자계약에 정해진 전환권 행사기간이 만료되거나 IPO를 실시하는 경우 자동적으로 보통주로 전환된다. 그러나 가장 최근 라운드 투자자들이 보유한 전환우선주에 대해서 IPO 공모가격이 충분히 높은 수준에서 결정되지 않을 경우 자동전환을 면제하거나 자동전환에 대한 거부권을 부여하는 것이다.

Gornall & Strebulaev(2020)는 미국의 135개 유니콘을 대상으로 벤처캐피탈 투자에 대하여 발행된 주식의 구조를 조사하였는데, 신규로 발행된 우선주는 모든 보통주보다 선순위이고, 이 중 64개사는 일부 기존 우선주보다 선순위를 부여하였다. 41개사의 경우 신규 투자자는 모든 기존 주주보다 선순위를 부여받았다. 9개사가 가장 최근의 투자자에게, 21개사는 최소 1인의 투자자에게 1X를 초과하는 청산우선권을 부여한 것으로 나타났다. 또한 20개사가 가장 최근의 투자자에게, 23개사는 최소 1인의 투자자에게 IPO ratchet을 부여하고 있다. 이 외에 참가적, 또는 누적적 우선주의 발행도 일부 기업들에서 발견된다. 또한 자동전환 면제를 부여한 기업도 92개사에 달한다. 투자 시리즈별로 우선주에 부착되는 보호 장치에 차이를 두는 경우가 많으며, Gornall & Strebulaev(2020)에 의하면 부착된 보호 장치의 차이를 고려할 때 미국의 유니콘들은 평균적으로 8종의 종류주식을 발행한다.

Ⅲ. 상환전환우선주를 이용한 투자 관련 이슈 분석

1. (상환)전환우선주 및 보호 장치 사용의 동기

벤처캐피탈의 스타트업 투자에서 (상환)전환우선주 및 추가적 보호 장치들이 널리 사용되는 현상에 대한 설명으로는 다음과 같은 것들이 제시된다. 먼저 투자자, 즉 벤처캐피탈의 입장에서는 자신이 부담하는 투자 손실 위험에 대한 어느 정도의 보호 장치(downside protection)를 확보하는 동시에 지분투자에 내재된 가치의 상승 가능성(upside potential)은 계속 유지할 수 있다. 또한 스타트업 창업자로 하여금 기업의 본질적 가치를 제고하기 위한 노력을 기울이게 하는 규율(discipline) 장치로서의 의미도 있다. IPO나 M&A와 같은 투자회수(exit)시에 기업의 본질적 가치가 높게 평가받지 못하면 창업자에게 귀속되는 몫이 줄어들기 때문이다.

한편 스타트업 창업자 또는 경영자의 입장에서는 회사의 생존 또는 성장에 필요한 자본을 조달하기 위하여 투자자에게 유인을 제공할 필요가 있다는 것이 가장 중요하다. Ⅰ장에서 언급한 바와 같이 스타트업의 기업가치를 빠른 시간 내에 성장시켜 유니콘의 반열에 들어가기를 원하는 창업자들은 이를 위하여 투자자에게 기꺼이 보호 장치를 제공할 유인을 가질 수 있다.12) Ⅰ장의 QWER Tech 사례에서, 1억 8,000만달러 투자를 유치하기 위하여 발행한 신주 200만주가 보통주라면 QWER Tech의 기업가치(reported valuation)는 9억달러가 된다. 그런데 보통주가 아니고 상환전환우선주와 같은 보호 장치가 부착된 주식을 160만주 발행하여 동일하게 1억 8,000만달러를 조달했다면, 이 경우 기업가치는 10억 8,000만달러가 되어 유니콘 가입 기준을 넘어서게 된다.13)

스타트업의 초기투자자를 비롯한 기존 주주 역시 자신이 주식을 보유하고 있는 기업이 유니콘이 될 때 나타날 존재감(visibility) 및 대외적 이미지 제고, 잠재적 경쟁력 강화, 그에 따른 보유 지분 가치의 상승 등 제반 효과에 대한 기대감으로 경영자의 투자 유치 계획에 동의할 수 있다.14) 또한 투자 유치에 실패하면 스타트업의 생존이 위협받는 경우에는 불리한 조건에도 불구하고 투자 유치 계획에 동의할 것이다.

2. (상환)전환우선주 및 보호 장치 관련 이슈

이상에서 살펴본 스타트업에 대한 벤처캐피탈의 투자 구조는 스타트업 창업자(경영자), 기존 주주, 그리고 신규 투자자 모두 사용할 유인이 있으며, 따라서 이들 3자간의 협상과 합의를 거쳐 도출된 결과로 보아야 할 것이다. 그럼에도 불구하고 이러한 투자 구조 및 관행이 야기하는 문제들에 대한 논의가 일어나고 있으며, 본 절에서는 그 중 핵심적인 세 가지를 정리한다.

가. 스타트업 기업가치 과대 평가

QWER Tech의 사례에서 볼 수 있듯이 동일한 기업이 보통주로 조달할 때에 비하여 (상환)전환우선주로 조달할 경우 기업가치(reported valuation)는 증가한다. 그러나 기업의 본질적 가치가 증가한 것은 아니기 때문에, 이는 기업가치의 과대평가를 의미한다. 기업가치의 계산 방식이 암묵적으로 모든 주식은 보통주라고 가정하여, 발행된 우선주에 부착된 전환청구권, 상환청구권 및 여타 보호 장치와 같은 조건부 청구권(contingent claim)의 가치를 고려하지 않기 때문이다.

Gornall & Strebulaev(2020)은 미국의 135개 유니콘에 대하여 이들이 발행한 각종 종류주식에 부착된 보호 장치의 가치를 평가하여 조정된 공정가치(fair value)를 계산하여 발표된 기업가치와 비교하였다. 그 결과 135개 유니콘의 기업가치는 평균적으로 48% 과대평가되어 있으며, 특히 이들 중 14개사는 과대평가의 정도가 100% 이상에 달한다는 결과를 얻었다.

유니콘 기업가치의 과대평가 가능성에 대한 논의가 주목을 받게 된 것은 IPO 또는 직상장(direct listing)을 거쳐 공적시장(public market)에 진입한 유니콘 중 상당수가 상장 후에도 이익을 창출하지 못하고 있으며, 주가 성과가 매우 부진한 데 기인한다. 예를 들어, 차량공유서비스로 널리 알려진 Uber와 Lyft의 상장 후 6개월 주가수익률은 각각 –35.03%와 –47.18%로 같은 기간 동안 시장수익률이 양(+)이었던 것과 비교하면 매우 저조하다.15) 이러한 현상을 놓고 일각에서는 자신의 스타트업이 빠른 시일 내에 유니콘의 반열에 오르기 원하는 창업자의 유인과 보호 장치를 확보한 가운데 투자를 집행하고자 하는 벤처캐피탈의 유인이 서로 맞아떨어진 결과로 보기도 한다. 또한 벤처캐피탈과 같은 사적시장 투자자들은 IPO를 통해 자신의 투자 위험을 공적시장 투자자들에게 전가할 수 있다는 기대가 있기 때문에 스타트업에 투자할 가능성도 있다.16)

나. 투자회수(exit)시 분배 문제

또 하나의 가상의 사례로 창업자가 보통주 100%를 보유하고 있는 ‘ASDF Bio’라는 스타트업을 상정한다. 이 회사는 ‘VC1’이라는 벤처캐피탈로부터 1,000만달러의 투자를 유치하면서, VC1의 발행 후(post-money) 지분율 20%에 해당하는 1X 청산우선권이 부착된 전환우선주를 발행하였다. 따라서 기업가치(reported valuation)는 5,000만달러가 된다. ASDF Bio가 다른 대기업에 매각될 때, 매각가치가 1,000만달러 이하인 경우에는 모든 매각대금은 VC1에게 귀속되고 창업자의 몫은 없다. 매각가치가 1,000만달러와 5,000만달러 사이인 경우에는 VC1에게 1,000만달러가 우선 돌아가고, 남은 금액이 창업자의 몫이 된다. 창업자의 지분율이 80%이기 때문에 창업자는 자신의 지분율에 못 미치는 몫을 받게 되는 것이다. 매각가치가 5,000만달러를 초과할 경우에는 VC1은 전환권을 행사하여 보통주 주주가 되고, 창업자와 함께 8:2의 비율로 매각대금을 나누어 차지하게 된다. 그 다음 시리즈의 투자 유치에서 신규 투자자 ‘VC2’에게 창업자 및 기존 주주(VC1)에 우선하는 청산우선권이 부착된 전환우선주를 발행한다면, ASDF Bio의 매각시 VC2 뿐 아니라 창업자와 VC1에게도 돌아가는 몫이 있기 위해서는 매각가치가 최소 VC1과 VC2의 투자규모를 합한 것보다 커야 한다.

따라서 상환전환우선주의 발행이나 청산우선권의 부여와 같은 우선주에 부착되는 보호 장치들은 스타트업의 창업자 또는 경영자로 하여금 자신의 스타트업의 본질적 가치 극대화를 위한 최선의 노력을 기울이도록 하는 규율 장치로서 기능한다. 창업자와 기존 주주 입장에서는 불리한 구조이기 때문에, Bartlett(2016)은 단순히 빠른 시일 내에 유니콘의 반열에 오르는 것만을 위해 창업자가 불리한 투자 구조를 받아들인다는 일각의 주장은 설득력이 떨어진다는 견해를 피력하였다. 그럼에도 불구하고 자신이 창업한 스타트업의 성공에 대한 확신을 바탕으로 성장 속도를 높이려고 하고, 따라서 이에 필요한 자금조달이 시급한 창업자는 이러한 투자 구조를 받아들일 유인이 있고, 이로 인해 투자회수시 자신에게 불리하게 작용하는 상황에 직면할 수 있다.17)

다. (상환)전환우선주의 회계 처리

Ⅰ장에서 간략하게 언급한 바와 같이, 국내에서 기업의 회계 처리에 있어서 상장기업에게는 의무적으로 K-IFRS가 적용되고, 비상장기업에게는 원칙적으로 K-GAAP이 적용된다.18) 그리고 (상환)전환우선주의 처리에 대하여 K-IFRS와 K-GAAP은 상이한 접근법을 취하고 있으며, <표 Ⅲ-1>은 회계처리 기준을 정리하여 보여준다.

K-GAAP에서는 전환우선주와 상환전환우선주를 일괄적으로 자기자본으로 인정하고 있는 반면, K-IFRS에서는 우선주에 부착된 전환가격 조정(refixing) 조항의 유무, 상환청구권을 투자자(주주)가 보유하는지 발행회사가 보유하는지의 여부에 따라 부채로 처리하기도 하고 자기자본으로 처리하기도 한다.

<표 Ⅲ-1>에서 볼 수 있듯이, K-IFRS에 의하여 자기자본으로 인정받는 경우는 전환가격 조정 조항이 없는 전환우선주, 전환가격 조정 조항이 없으면서 상환청구권을 발행회사가 보유하는 상환전환우선주 뿐이다. <표 Ⅱ-2>에서 제시한 바와 같이 국내 유니콘들이 발행한 (상환)전환우선주 중에서 전환가격 조정 조항이 있거나 상환청구권을 투자자들이 갖는 구조의 우선주들은 추후 상장기업이 되었을 때 모두 부채로 처리된다. 즉, 상장과 동시에 부채비율이 크게 증가하는 것이다. 다수의 유니콘들이 기존의 상환전환우선주를 전환우선주로 전환한 데에는 이와 같은 회계처리상의 문제에 대한 고려가 반영된 것으로 보인다.

(상환)전환우선주의 회계처리는 해당 스타트업이 금융업과 같이 자기자본 요건이 엄격한 산업에 진입하려고 할 경우 문제가 될 수 있다. 비바리퍼블리카(토스)는 2019년 인터넷전문은행 및 증권업에 진출하기 위하여 예비인가를 신청하였으나, 심사 과정에서 자본구조의 불안정성이 문제로 지적되었다. 즉, 전체 자기자본의 75%가 상환전환우선주로 구성되어 있는데, 이는 부채의 성격을 띠고 있기 때문에 금융업에서 요구하는 자기자본으로 볼 수 없다는 것이었다. 이에 비바리퍼블리카는 투자자들과의 협상을 거쳐 2019년 11월 상환전환우선주 전량을 전환우선주로 전환하였다.19)

Ⅳ. 결론

스타트업의 자금조달에 있어서 보통주가 아닌 (상환)전환우선주의 발행, 그리고 다양한 추가적 보호 장치의 사용은 스타트업 창업자와 벤처캐피탈 사이에서 서로의 필요에 따라 생겨나 발전한 것이고, 양자의 유인체계 간 일종의 균형을 이룬 결과로 볼 수 있다. 더욱이 이것은 사적시장(private market)에서 이루어지는 일로서, 공적 규제가 개입할 영역은 아니다.

그럼에도 불구하고 수많은 스타트업 창업자들이 이러한 자금조달 구조가 갖는 특성과 그에 따른 잠재적 문제점들을 정확하게 인식하고 이해하고 있는지는 확실하지 않다(Bartlett, 2016). 긴급한 자금조달이 필요한 스타트업의 창업자가 면밀한 검토 없이 불리한 조건을 받아들이거나, 자신의 스타트업의 성공에 대한 과도한 확신(hubris)을 가진 창업자가 잠재적 문제를 알면서도 그 효과를 과소평가하여 불리한 조건을 받아들일 가능성도 있다. 또한 (상환)전환우선주의 회계처리에 대한 이해 부족으로 상장 추진시 어려움을 겪을 수도 있다. 따라서 스타트업 창업자들이 자금조달, 특히 벤처캐피탈과 같은 지분투자를 통한 자금조달에 대한 이해도를 높일 수 있도록 교육ㆍ자문 등을 통하여 지원하는 것이 중요하다. 또한 투자계약서의 표준안을 보다 정교하게 발전시키고, 이에 대한 설명이 충분하게 제공되도록 할 필요가 있다.20)

국내에서는 아직까지 유니콘으로 성장한 스타트업이 IPO한 사례가 없기 때문에 기업가치 과대평가의 문제가 가시적으로 나타나지는 않았지만, 향후 미국의 WeWork의 IPO 철회 때와 같이 표면화될 가능성은 존재한다. 스타트업의 과대평가에 따른 위험이 IPO를 거쳐 공적시장의 투자자들에게 전가되지 않도록 하기 위해서는 IPO를 주관하는 투자은행의 역할이 중요하다. 또한 현재의 기업가치 결정 방식에 기인한 스타트업 기업가치의 과대평가는 벤처캐피탈 자금 공급이 풍부할 때 심화된다. 이는 정부의 혁신벤처기업 육성정책에 따라 공공부문으로부터 모험자본이 공급될 때, 유니콘의 수와 같은 외적으로 보여지는 목표에 과도하게 집착한다면 실제 본질적 가치보다 과대평가된, 평가상으로만 존재하는 유니콘을 만들어낼 가능성을 시사한다는 점에서 정책 집행에 있어서 냉철함과 신중함이 요구된다.

1) Lee(2013. 11. 2)

2) 예를 들어 중소벤처기업부(2020. 4. 9)

3) 본 보고서에서는 ‘스타트업’과 ‘벤처기업’을 엄밀하게 구별하지 않고, 혁신적ㆍ모험적인 창업초기 기업을 의미하는 용어로 혼용하되, ‘스타트업’을 주로 사용한다.

4) 우아한형제들(배달의민족)은 2018년 12월에 유니콘에 편입되어 CB Insights의 2019년 명단에는 포함되어 있었으나, 2020년 명단에는 포함되어 있지 않다. 2019년 12월 독일계 Delivery Hero에게 회사를 매각한다는 발표 때문인 것으로 추측된다. 본 보고서에서는 우아한형제들을 포함하여 총 11개 유니콘을 조사 대상으로 한다.

5) 투자 금액과 발행되는 주식 수를 결정하는 과정에서 스타트업과 벤처캐피탈은 당연히 그 스타트업의 성장성, 수익성 등 기업가치 결정요인들을 면밀하게 조사하고 분석하여 협상에 임할 것이다.

6) 본 보고서에서 ‘(상환)전환우선주’는 ‘전환우선주 또는 상환전환우선주’를 의미하는 표기이다.

7) Forbes(2019. 10. 7), Economist(2020. 4. 4)

8) Economist(2020. 4. 8)

9) 이기환ㆍ우재준(2002), 허남수 외(2002), 김석용ㆍ박태진(2006), 이상원 외(2010), 서병철ㆍ김건우(2011), 김석ㆍ전상경(2017) 등

10) 한국벤처투자(2018)에 의하면 통상 벤처캐피탈 업계에서는 의결권을 갖는 우선주를 선택하고 있으며, 해외의 경우도 동일하다.

11) Bartlett(2016), Gornall & Strebulaev(2020) 참고

12) Economist(2020. 4. 4)

13) 상환전환우선주 160만주를 발행하면 창업자 및 초기투자자의 지분율은 각각 41.67%가 되고, 신규투자자의 지분율은 16.67%이다. 16.67%에 대하여 1억 8,000만달러를 투자했기 때문에 기업가치는 10억 8,000만달러로 계산된다.

14) Bartlett(2016)

15) 조성훈(2020. 6. 22)

16) Forbes(2019. 10. 7), Economist(2020. 4. 4)

17) Economist(2020. 4. 8)

18) 본 보고서에서 조사한 국내 유니콘 중 4개사는 K-IFRS에 의하여 감사보고서를 작성하고 있으며, 이는 기업 매각, IPO 등에 대비하여 자발적으로 선택한 것으로 보인다.

19) 조선비즈(2019. 11. 14)

20) 한국벤처투자(KVIC)는 ‘벤처기업을 위한 벤처캐피탈 투자계약서 해설서’와 ‘초기기업(Seed)을 위한 벤처캐피탈 투자계약서 해설서’를 제공하고 있다(한국벤처투자, 2018).

참고문헌

김범준ㆍ안혜진ㆍ최종학ㆍ곽수근, 2018, STX에너지의 경영권 분쟁과 전환상환우선주의 역할,『회계저널』제27권 제1호, 191-222.

김석ㆍ전상경, 2017, 벤처캐피탈 투자의 부정적 효과,『한국증권학회지』제46권 제3호, 559-589.

김석용ㆍ박태진, 2006, 벤처캐피탈회사의 지분투자와 벤처기업 최초공모주 성과 분석,『벤처창업연구』제1권 제1호, 179-199.

박상철, 2018, 벤처투자계약의 국내법상 수용과 관련한 쟁점: 상환전환우선주 조항의 효력을 중심으로,『상사법연구』제37권 제2호, 383-419.

서병철ㆍ김건우, 2011, 벤처캐피탈의 자금투자 유형별 효과 분석,『기업가정신과 벤처연구』제14권 제1호, 69-88.

엄재민, 2007, 기업의 자금조달: 전환사채ㆍ전환상환우선주 따라잡기, Venture Digest vol.108, 38-39.

이기환ㆍ우재준, 2002, 코스닥 IPO 시장에서 벤처캐피탈회사의 역할 분석 ,『벤처경영연구』제5권 제1호, 3-32.

이상원ㆍ김지수ㆍ류두진, 2010, 벤처캐피탈이 IPO 시장에 미치는 영향에 관한 연구: KOSDAQ시장을 중심으로,『기업경영연구』제17권 제2호, 1-22.

이진호ㆍ박영석, 2018, 벤처캐피탈 투자회수 결정요인에 관한 연구,『한국증권학회지』제47권 제6호, 977-996.

조선비즈, 2019. 11. 14, 토스, 상환전환우선주 전량 전환우선주 전환 … 인터넷은행ㆍ증권업 진출 청신호.

조성훈, 2020. 6. 22, 유니콘 기업가치 평가에 대한 논의와 시사점, 자본시장포커스 오피니언 2020-14, 자본시장연구원.

중소벤처기업부, 2020. 4. 9, 벤처 4대 강국을 향한 비상, K-유니콘 프로젝트, 보도자료.

한국벤처투자, 2018,『벤처기업을 위한 벤처캐피탈 투자계약서 해설서』.

허남수ㆍ윤병섭ㆍ이기환, 2002, 벤처기업공개와 벤처캐피탈리스트의 역할 분석,『재무관리연구』제19권 제1호, 153-181.

Bartlett, R.P., 2016, A founder’s guide to unicorn creation: how liquidation preferences in M&A transactions affect start-up valuation, Research Handbook on Mergers and Acquisitions (Davidoff-Solomon & Hill eds.), 123-153.

Economist, 2020. 4. 4, Exit unicorns, pursued by bears.

Economist, 2020. 4. 8, SoftBank and sensibility.

Economist, 2020. 4. 8, Stacked and whacked.

Forbes, 2019. 10. 7, The unicorn bubble is bursting.

Gompers, P.A., Gornall, W., Kaplan, S.N., Strebulaev, I.A., 2020, How do venture capitalists make decisions? Journal of Financial Economics 135, 169-190.

Gornall, W., Strebulaev I.A., 2020, Squaring venture capital valuations with reality, Journal of Financial Economics 135, 120-143.

Lee, A., 2013. 11. 2, Welcome to the unicorn club: Learning from billion dollar startups, https://techcrunch.com/2013/11/02/welcome-to-the- unicorn-club/.

Lerner, J., Nanda, R., 2020, Venture capital’s role in financing innovation: What we know and how much we will need to learn, Harvard Business School working paper 20-131.

미국의 벤처캐피탈리스트 Aileen Lee가 2013년에 처음으로 사용한 이래로1) 기업가치가 10억달러 이상인 비공개 스타트업을 지칭하는 ‘유니콘(unicorn)’은 성공적인 스타트업을 상징하는 용어가 되었다. 모든 스타트업 창업자들은 자신의 기업이 빠른 시일 내에 유니콘의 반열에 오를 것이라는 기대와 믿음을 갖고, 그 기대를 실현하기 위하여 노력한다. 또한 유니콘의 수가 국가별로 집계되어 발표되는 가운데 정부의 벤처기업 육성 정책에서도 언제까지 몇 개의 유니콘이 탄생하도록 하겠다는 목표가 제시되기도 한다.2)3)

직관적이고 명쾌해 보이는 이 방식은 새로 발행되어 벤처캐피탈이 보유하게 된 신주가 창업주 및 초기투자자가 보유하고 있는 주식과 동일한 보통주인 경우에는 문제가 없다. 그러나 실제 벤처캐피탈이 스타트업에 투자할 때 많은 경우 보통주가 아닌 전환우선주(convertible preferred stock) 또는 상환전환우선주(redeemable convertible preferred stock: RCPS)를 발행한다. 이들 종류주식은 우선주로서 스타트업의 현금흐름에 대하여 보통주보다 선순위의(senior) 배당청구권을 가지며, 여기에 보통주로 전환할 수 있는 전환청구권, 사전에 정해진 금액(예: 투자원금+이자)을 돌려받을 수 있는 상환청구권이라는 옵션이 부착되어 있다는 점에서 보통주 및 일반적인 우선주와는 다르다. 그럼에도 불구하고 전술한 기업가치 결정 방식은 암묵적으로 모든 발행주식이 보통주라는 가정을 바탕으로 하고 있다. 실제 발행된 신주가 (상환)전환우선주6)인 경우, 전술한 방식으로 결정되어 발표된 스타트업의 기업가치(reported valuation)와 스타트업의 실제 가치 또는 본질적 가치 사이에는 괴리가 존재하며, 기업가치의 과대평가가 발생하게 된다.

벤처캐피탈과 같은 투자자 입장에서는 자신이 부담하는 위험을 줄이고, 스타트업 창업자(또는 경영자)에 대한 규율(discipline)을 강화하기 위하여 (상환)전환우선주를 통한 투자를 선호하며 다양한 추가적 보호 장치(downside protection)를 요구하기도 한다. 스타트업 창업자의 입장에서는 위험에 대한 어느 정도의 보호 장치를 투자자에게 제공함으로써 투자 유치의 성공 가능성을 높이기 위하여 (상환)전환우선주를 발행하고 경우에 따라서 추가적인 보호 장치도 제공한다. 또한 보통주에 비하여 적은 수의 (상환)전환우선주 발행을 통하여 동일한 규모의 투자를 유치할 수 있기 때문에 지분희석의 정도가 낮고, 발표되는 기업가치를 더 크게 만들 수 있다는 효과도 있다. 따라서 자신의 스타트업이 빠른 시간 내에 유니콘의 반열에 오르기 원하는 창업자는 (상환)전환우선주의 발행 및 추가적 보호 장치 제공을 통한 투자 유치를 선호할 유인이 있다. 최근 미국을 중심으로 제기되고 있는 유니콘 기업가치의 과대평가 가능성에 대한 논의의 기저에도 이러한 투자 방식의 문제가 깔려 있다.7)

(상환)전환우선주에 의한 벤처캐피탈 투자(즉 스타트업 자금 조달)와 관련된 논점으로는 이 외에도 몇 가지가 더 있다. 우선 투자자금의 회수(exit)가 이루어질 때, 특히 M&A를 통하여 스타트업을 다른 기업에 매각할 때 (상환)전환우선주 및 추가 보호 장치를 보유한 벤처캐피탈에 비하여 보통주를 보유한 창업자 및 초기투자자들은 후순위에 놓이게 된다. 이 때 스타트업의 매각 가격이 일정 수준을 넘지 못하는 경우 창업자와 초기투자자들에게 귀속되는 몫은 제한되며, 당초 기대한 투자수익을 거두지 못하는 경우가 생길 수 있다. 벤처캐피탈에게 투자에 대한 보호 장치를 제공했기 때문이다. 바로 이것이 벤처캐피탈이 원하는 창업자(경영자)에 대한 규율 메커니즘이지만, 창업자의 입장에서는 나중에 후회하게 되는 원인이 될 수 있다.8)

또한 상환전환우선주에 의한 자금 조달은 회계상의 문제를 야기한다. 국내에서 비상장기업에게는 일반기업회계기준(K-GAAP)이 적용되며, 상환전환우선주는 자기자본으로 인정된다. 그러나 상장기업에게 적용되는 한국채택 국제회계기준(K-IFRS)에서는 경제적 실질에 따라 상환전환우선주를 자기자본 또는 부채로 처리한다. 따라서 상환전환우선주를 다량 발행한 비상장 스타트업이 상장을 하게 되면 부채비율이 크게 올라가는 결과를 초래한다. 스타트업이 자기자본 규제가 엄격한 금융업에 진출하기를 원하는 경우, 상환전환우선주의 존재는 상당한 어려움을 초래할 가능성이 있다.

벤처캐피탈의 투자 방식과 구조가 갖는 이러한 중요한 함의에도 불구하고 국내에서는 이에 관해서 본격적인 연구는 아직까지 활발하게 이루어지고 있지 않은 것으로 보인다. 벤처캐피탈에 관한 기존의 연구들은 벤처캐피탈 투자가 투자대상 기업의 경영성과 또는 주가에 미치는 영향을 분석한 것이 대부분을 차지하고 있으며9), 이진호ㆍ박영석(2018)은 벤처캐피탈의 투자회수 메커니즘을 IPO를 중심으로 분석하였다. 상환전환우선주의 경제적 특성, 회계처리상의 이슈, 법적 이슈에 대한 연구는 많지 않은데, 김범준 외(2018)는 STX에너지 경영권 분쟁 사례를 통하여 상환전환우선주의 역할을 분석하였으며, 박상철(2018)은 상환전환우선주에 부착된 투자자(벤처캐피탈)의 권리를 회사법 법리의 관점에서 검토하였다.

외국의 연구로 Gompers et al.(2020)은 885개 벤처캐피탈과 이들이 투자한 681개 기업을 대상으로 한 조사를 통하여 벤처캐피탈의 투자의사결정과 관련된 핵심요소들의 실태를 분석하였고, Gornall & Strebulaev(2020)는 미국의 유니콘을 대상으로 벤처캐피탈 투자 단계(series)별로 발행되는 주식의 형태 및 벤처캐피탈에게 제공되는 추가적 안전장치에 관한 데이터를 수집ㆍ분석하여 유니콘의 가치가 실제보다 과대평가되고 있음을 보였다. 또 이에 앞서 Bartlett(2016)은 벤처캐피탈에게 제공되는 청산우선권(liquidation preference)의 효과를 단순화된 사례를 통해 분석하고, 이것이 스타트업 창업자의 유인에 미치는 영향을 논의하였다.

본 보고서에서는 먼저 국내 유니콘을 중심으로 스타트업에 대한 벤처캐피탈의 투자가 어떠한 구조로 이루어지고 있는지를 조사ㆍ정리하고, (상환)전환우선주의 발행을 비롯한 벤처캐피탈 투자 구조와 관련된 몇 가지 이슈를 분석함으로써 벤처캐피탈 및 스타트업 생태계의 건전한 발전을 위한 시사점을 도출하고자 한다.

본 보고서의 제Ⅱ장에서는 국내 벤처캐피탈의 투자 현황과 구조를 유니콘에 대한 투자를 중심으로 살펴보고, 미국의 현황을 간략하게 알아본다. 제Ⅲ장에서는 벤처캐피탈 투자 구조와 관련된 이슈를 분석하고, 마지막 제Ⅳ장에서는 논의를 종합하여 시사점을 도출, 제시한다.

Ⅱ. 국내 벤처캐피탈 규모 및 투자 구조

1. 개요

<그림 Ⅱ-1>에서 볼 수 있듯이 국내 벤처캐피탈 시장의 규모는 꾸준하게 성장해 왔다. 연도별로 신규 조성되는 벤처캐피탈 투자조합 약정액은 2015년 2조 6,000억원 수준에서 2018년에는 4조 8,000억원을 상회하는 수준으로 거의 두 배 가까이 증가하였고, 2019년에도 4조 2,000억원을 상회하였다. 그리고 이에 따라 국내 벤처캐피탈 시장에서 운용되는 자금의 전체 규모 역시 매년 증가하여 2015년 말 14조원에서 2019년 말에는 27조 4,000억원을 돌파하여 4년의 기간 동안 거의 100% 성장하였다. 연간 신규투자 역시 2015년 2조원 수준에서 2019년에는 4조 2,000억원을 돌파하여 두 배가 넘게 증가하였다.

주식을 통한 투자 중에서는 우선주((상환)전환우선주 포함)를 통한 투자가 3/4을 차지하여 보통주를 통한 투자를 압도하고 있으며, 우선주의 비중은 2015년 67.5%에서 2020년 1분기에는 78.5%로 증가하여 우선주 의존도가 지속적으로 심화되고 있음을 알 수 있다. 우선주를 통한 투자가 전체 신규투자에서 차지하는 비중 역시 2015년 42.1%에서 2019년에는 59.4%로 증가하였다.

개별 스타트업 수준에서의 벤처캐피탈 투자 내역 및 구조에 관한 정리된 데이터는 스타트업들이 대부분 규모가 작은 비상장기업들이기 때문에 구하기 어렵다. 본 보고서에서는 <표 Ⅰ-1>에서 제시된 11개의 국내 유니콘을 대상으로 금융감독원 전자공시시스템(DART)에 공시된 감사보고서를 중심으로 하고, 여기에 각사의 홈페이지, 언론 기사, 외국의 스타트업 정보업체인 Crunchbase 및 CB Insights의 정보를 추가하여 이들 유니콘에 대한 벤처캐피탈의 투자가 어떠한 형태로 이루어졌는지 조사하였다. 이 조사에서도 개별 회사마다 공시된 정보의 수준이 달라 투자 구조를 일관된 체계로 정리하는 데에는 한계가 있고, 감사보고서에 수록된 내용과 Crunchbase 등의 내용이 서로 일치하지 않는 경우도 있다. <표 Ⅱ-1>은 조사한 내용 중에서 주요 사항들을 요약ㆍ정리한 것이다.

<표 Ⅱ-1>은 국내 유니콘들이 성장하는 과정에서 외부의 투자를 유치하는 데 있어서 상환전환우선주가 핵심적인 역할을 하고 있음을 보여준다. 11개 유니콘 중에서 DART 공시자료에서 투자 유치를 위해 발행한 주식의 내역을 부분적으로라도 파악할 수 있는 기업은 9개이다. 이 9개 기업은 모두 전환우선주 또는 상환전환우선주를 발행하였으며, 그 중에서도 상환전환우선주의 발행이 압도적으로 많음을 알 수 있다. 특히 비바리퍼블리카와 야놀자 2개 기업은 외부 투자 전액을 (상환)전환우선주를 발행하여 조달하였다. 또한 2019년말 현재 비바리퍼블리카는 보통주의 3.2배, 우아한형제들은 2.5배에 달하는 수량의 (상환)전환우선주가 발행되어 있다. 그리고 1개사(에이프로젠)는 보통주 외에는 다른 종류의 주식을 발행하지 않고 전환사채(CB) 및 신주인수권부사채(BW)를 발행하여 외부 투자를 유치하였다.

의결권 부여 여부가 명확하지 않은 1개사(야놀자)를 제외한 나머지 8개사는 모두 (상환)전환우선주에 대하여 의결권을 부여하고 있다.10) 상환권을 청구할 수 있는 기간은 시리즈별로 차등을 두어 설정한 경우가 많으며, 상환이 청구된 경우 상환액은 공통적으로 투자원금(발행 또는 인수가액)에 약정된 이자를 더하고, 여기에서 이미 지급된 배당액을 차감한 금액으로 정해진다. 그리고 대부분의 경우 전환비율, 또는 전환가격 조정(refixing)이 가능한 경우에 대한 규정을 두고 있다. 또한 대부분 일정기간(전환권 행시기간) 경과 후 또는 IPO 시 보통주로의 자동 전환을 규정하고 있으며, 후술하는 자동전환의 면제 또는 자동전환에 대한 거부권을 규정하고 있는 사례는 없는 것으로 보인다.

미국에서도 벤처캐피탈들은 스타트업 투자에 있어서 다양한 보호 장치가 부착된 우선주를 활용하고 있으며, 전환청구권, 상환청구권 외의 보호 장치로는 다음과 같은 것들이 있다.11)

① 청산우선권(liquidation preference): 투자한 스타트업이 청산 또는 매각될 때 보통주 주주들에 우선하여 약정된 금액을 지급받을 권리를 부여하는 것이다. 우선적으로 지급받는 규모가 투자금액과 일치하는 경우 ‘1X 청산우선권’이라고 하며, 1X 전환우선주를 보유한 투자자는 스타트업이 매각될 때 주당 매각가격이 주당 투자금액보다 작은 경우에는 전환우선주를 유지하면서 투자원금을 회수하고, 반대로 주당 매각가격이 주당 투자금액을 상회하는 경우에는 보통주로 전환하여 기존 보통주 주주들과 함께 지분율에 따라 매각대금의 분배에 참여하는 선택권을 갖게 된다.결과적으로 청산우선권이 부착된 전환우선주를 보유한 투자자는 ‘downside protection’을 확보하는 동시에 주식이 갖는 가치상승 가능성(upside potential)도 유지하는 효과를 얻는다. 일부 스타트업들은 투자원금의 1.5배(1.5X) 또는 2배(2X) 등으로 보호의 규모를 확대한 청산우선권, 보통주 뿐 아니라 이전에 발행한 모든 우선주보다 선순위의 청산우선권, 보통주 배정에 참여할 수 있는 권리의 추가 부여 등 강화된 청산우선권을 제공하기도 한다.

② IPO ratchet: IPO 주당 공모가격이 가장 최근 라운드 투자시 투자계약에서 정해진 일정 수준(threshold)을 하회할 경우 해당 투자자에게 추가적 주식을 부여받을 권리를 줌으로써 최소한 투자원금 수준의 가치 유지를 보장하는 것이다. 이 경우 해당 투자자의 투자 가치는 유지되나 기존 주주들에게는 지분 희석이 발생한다.

③ 자동전환(automatic conversion) 면제(exemption) 또는 거부권(veto): 벤처캐피탈의 투자에 대하여 발행되는 전환우선주는 대부분의 경우 투자계약에 정해진 전환권 행사기간이 만료되거나 IPO를 실시하는 경우 자동적으로 보통주로 전환된다. 그러나 가장 최근 라운드 투자자들이 보유한 전환우선주에 대해서 IPO 공모가격이 충분히 높은 수준에서 결정되지 않을 경우 자동전환을 면제하거나 자동전환에 대한 거부권을 부여하는 것이다.

Gornall & Strebulaev(2020)는 미국의 135개 유니콘을 대상으로 벤처캐피탈 투자에 대하여 발행된 주식의 구조를 조사하였는데, 신규로 발행된 우선주는 모든 보통주보다 선순위이고, 이 중 64개사는 일부 기존 우선주보다 선순위를 부여하였다. 41개사의 경우 신규 투자자는 모든 기존 주주보다 선순위를 부여받았다. 9개사가 가장 최근의 투자자에게, 21개사는 최소 1인의 투자자에게 1X를 초과하는 청산우선권을 부여한 것으로 나타났다. 또한 20개사가 가장 최근의 투자자에게, 23개사는 최소 1인의 투자자에게 IPO ratchet을 부여하고 있다. 이 외에 참가적, 또는 누적적 우선주의 발행도 일부 기업들에서 발견된다. 또한 자동전환 면제를 부여한 기업도 92개사에 달한다. 투자 시리즈별로 우선주에 부착되는 보호 장치에 차이를 두는 경우가 많으며, Gornall & Strebulaev(2020)에 의하면 부착된 보호 장치의 차이를 고려할 때 미국의 유니콘들은 평균적으로 8종의 종류주식을 발행한다.

Ⅲ. 상환전환우선주를 이용한 투자 관련 이슈 분석

1. (상환)전환우선주 및 보호 장치 사용의 동기

벤처캐피탈의 스타트업 투자에서 (상환)전환우선주 및 추가적 보호 장치들이 널리 사용되는 현상에 대한 설명으로는 다음과 같은 것들이 제시된다. 먼저 투자자, 즉 벤처캐피탈의 입장에서는 자신이 부담하는 투자 손실 위험에 대한 어느 정도의 보호 장치(downside protection)를 확보하는 동시에 지분투자에 내재된 가치의 상승 가능성(upside potential)은 계속 유지할 수 있다. 또한 스타트업 창업자로 하여금 기업의 본질적 가치를 제고하기 위한 노력을 기울이게 하는 규율(discipline) 장치로서의 의미도 있다. IPO나 M&A와 같은 투자회수(exit)시에 기업의 본질적 가치가 높게 평가받지 못하면 창업자에게 귀속되는 몫이 줄어들기 때문이다.

한편 스타트업 창업자 또는 경영자의 입장에서는 회사의 생존 또는 성장에 필요한 자본을 조달하기 위하여 투자자에게 유인을 제공할 필요가 있다는 것이 가장 중요하다. Ⅰ장에서 언급한 바와 같이 스타트업의 기업가치를 빠른 시간 내에 성장시켜 유니콘의 반열에 들어가기를 원하는 창업자들은 이를 위하여 투자자에게 기꺼이 보호 장치를 제공할 유인을 가질 수 있다.12) Ⅰ장의 QWER Tech 사례에서, 1억 8,000만달러 투자를 유치하기 위하여 발행한 신주 200만주가 보통주라면 QWER Tech의 기업가치(reported valuation)는 9억달러가 된다. 그런데 보통주가 아니고 상환전환우선주와 같은 보호 장치가 부착된 주식을 160만주 발행하여 동일하게 1억 8,000만달러를 조달했다면, 이 경우 기업가치는 10억 8,000만달러가 되어 유니콘 가입 기준을 넘어서게 된다.13)

스타트업의 초기투자자를 비롯한 기존 주주 역시 자신이 주식을 보유하고 있는 기업이 유니콘이 될 때 나타날 존재감(visibility) 및 대외적 이미지 제고, 잠재적 경쟁력 강화, 그에 따른 보유 지분 가치의 상승 등 제반 효과에 대한 기대감으로 경영자의 투자 유치 계획에 동의할 수 있다.14) 또한 투자 유치에 실패하면 스타트업의 생존이 위협받는 경우에는 불리한 조건에도 불구하고 투자 유치 계획에 동의할 것이다.

2. (상환)전환우선주 및 보호 장치 관련 이슈

이상에서 살펴본 스타트업에 대한 벤처캐피탈의 투자 구조는 스타트업 창업자(경영자), 기존 주주, 그리고 신규 투자자 모두 사용할 유인이 있으며, 따라서 이들 3자간의 협상과 합의를 거쳐 도출된 결과로 보아야 할 것이다. 그럼에도 불구하고 이러한 투자 구조 및 관행이 야기하는 문제들에 대한 논의가 일어나고 있으며, 본 절에서는 그 중 핵심적인 세 가지를 정리한다.

가. 스타트업 기업가치 과대 평가

QWER Tech의 사례에서 볼 수 있듯이 동일한 기업이 보통주로 조달할 때에 비하여 (상환)전환우선주로 조달할 경우 기업가치(reported valuation)는 증가한다. 그러나 기업의 본질적 가치가 증가한 것은 아니기 때문에, 이는 기업가치의 과대평가를 의미한다. 기업가치의 계산 방식이 암묵적으로 모든 주식은 보통주라고 가정하여, 발행된 우선주에 부착된 전환청구권, 상환청구권 및 여타 보호 장치와 같은 조건부 청구권(contingent claim)의 가치를 고려하지 않기 때문이다.

Gornall & Strebulaev(2020)은 미국의 135개 유니콘에 대하여 이들이 발행한 각종 종류주식에 부착된 보호 장치의 가치를 평가하여 조정된 공정가치(fair value)를 계산하여 발표된 기업가치와 비교하였다. 그 결과 135개 유니콘의 기업가치는 평균적으로 48% 과대평가되어 있으며, 특히 이들 중 14개사는 과대평가의 정도가 100% 이상에 달한다는 결과를 얻었다.

유니콘 기업가치의 과대평가 가능성에 대한 논의가 주목을 받게 된 것은 IPO 또는 직상장(direct listing)을 거쳐 공적시장(public market)에 진입한 유니콘 중 상당수가 상장 후에도 이익을 창출하지 못하고 있으며, 주가 성과가 매우 부진한 데 기인한다. 예를 들어, 차량공유서비스로 널리 알려진 Uber와 Lyft의 상장 후 6개월 주가수익률은 각각 –35.03%와 –47.18%로 같은 기간 동안 시장수익률이 양(+)이었던 것과 비교하면 매우 저조하다.15) 이러한 현상을 놓고 일각에서는 자신의 스타트업이 빠른 시일 내에 유니콘의 반열에 오르기 원하는 창업자의 유인과 보호 장치를 확보한 가운데 투자를 집행하고자 하는 벤처캐피탈의 유인이 서로 맞아떨어진 결과로 보기도 한다. 또한 벤처캐피탈과 같은 사적시장 투자자들은 IPO를 통해 자신의 투자 위험을 공적시장 투자자들에게 전가할 수 있다는 기대가 있기 때문에 스타트업에 투자할 가능성도 있다.16)

나. 투자회수(exit)시 분배 문제

또 하나의 가상의 사례로 창업자가 보통주 100%를 보유하고 있는 ‘ASDF Bio’라는 스타트업을 상정한다. 이 회사는 ‘VC1’이라는 벤처캐피탈로부터 1,000만달러의 투자를 유치하면서, VC1의 발행 후(post-money) 지분율 20%에 해당하는 1X 청산우선권이 부착된 전환우선주를 발행하였다. 따라서 기업가치(reported valuation)는 5,000만달러가 된다. ASDF Bio가 다른 대기업에 매각될 때, 매각가치가 1,000만달러 이하인 경우에는 모든 매각대금은 VC1에게 귀속되고 창업자의 몫은 없다. 매각가치가 1,000만달러와 5,000만달러 사이인 경우에는 VC1에게 1,000만달러가 우선 돌아가고, 남은 금액이 창업자의 몫이 된다. 창업자의 지분율이 80%이기 때문에 창업자는 자신의 지분율에 못 미치는 몫을 받게 되는 것이다. 매각가치가 5,000만달러를 초과할 경우에는 VC1은 전환권을 행사하여 보통주 주주가 되고, 창업자와 함께 8:2의 비율로 매각대금을 나누어 차지하게 된다. 그 다음 시리즈의 투자 유치에서 신규 투자자 ‘VC2’에게 창업자 및 기존 주주(VC1)에 우선하는 청산우선권이 부착된 전환우선주를 발행한다면, ASDF Bio의 매각시 VC2 뿐 아니라 창업자와 VC1에게도 돌아가는 몫이 있기 위해서는 매각가치가 최소 VC1과 VC2의 투자규모를 합한 것보다 커야 한다.

따라서 상환전환우선주의 발행이나 청산우선권의 부여와 같은 우선주에 부착되는 보호 장치들은 스타트업의 창업자 또는 경영자로 하여금 자신의 스타트업의 본질적 가치 극대화를 위한 최선의 노력을 기울이도록 하는 규율 장치로서 기능한다. 창업자와 기존 주주 입장에서는 불리한 구조이기 때문에, Bartlett(2016)은 단순히 빠른 시일 내에 유니콘의 반열에 오르는 것만을 위해 창업자가 불리한 투자 구조를 받아들인다는 일각의 주장은 설득력이 떨어진다는 견해를 피력하였다. 그럼에도 불구하고 자신이 창업한 스타트업의 성공에 대한 확신을 바탕으로 성장 속도를 높이려고 하고, 따라서 이에 필요한 자금조달이 시급한 창업자는 이러한 투자 구조를 받아들일 유인이 있고, 이로 인해 투자회수시 자신에게 불리하게 작용하는 상황에 직면할 수 있다.17)

다. (상환)전환우선주의 회계 처리

Ⅰ장에서 간략하게 언급한 바와 같이, 국내에서 기업의 회계 처리에 있어서 상장기업에게는 의무적으로 K-IFRS가 적용되고, 비상장기업에게는 원칙적으로 K-GAAP이 적용된다.18) 그리고 (상환)전환우선주의 처리에 대하여 K-IFRS와 K-GAAP은 상이한 접근법을 취하고 있으며, <표 Ⅲ-1>은 회계처리 기준을 정리하여 보여준다.

K-GAAP에서는 전환우선주와 상환전환우선주를 일괄적으로 자기자본으로 인정하고 있는 반면, K-IFRS에서는 우선주에 부착된 전환가격 조정(refixing) 조항의 유무, 상환청구권을 투자자(주주)가 보유하는지 발행회사가 보유하는지의 여부에 따라 부채로 처리하기도 하고 자기자본으로 처리하기도 한다.

(상환)전환우선주의 회계처리는 해당 스타트업이 금융업과 같이 자기자본 요건이 엄격한 산업에 진입하려고 할 경우 문제가 될 수 있다. 비바리퍼블리카(토스)는 2019년 인터넷전문은행 및 증권업에 진출하기 위하여 예비인가를 신청하였으나, 심사 과정에서 자본구조의 불안정성이 문제로 지적되었다. 즉, 전체 자기자본의 75%가 상환전환우선주로 구성되어 있는데, 이는 부채의 성격을 띠고 있기 때문에 금융업에서 요구하는 자기자본으로 볼 수 없다는 것이었다. 이에 비바리퍼블리카는 투자자들과의 협상을 거쳐 2019년 11월 상환전환우선주 전량을 전환우선주로 전환하였다.19)

Ⅳ. 결론

스타트업의 자금조달에 있어서 보통주가 아닌 (상환)전환우선주의 발행, 그리고 다양한 추가적 보호 장치의 사용은 스타트업 창업자와 벤처캐피탈 사이에서 서로의 필요에 따라 생겨나 발전한 것이고, 양자의 유인체계 간 일종의 균형을 이룬 결과로 볼 수 있다. 더욱이 이것은 사적시장(private market)에서 이루어지는 일로서, 공적 규제가 개입할 영역은 아니다.

그럼에도 불구하고 수많은 스타트업 창업자들이 이러한 자금조달 구조가 갖는 특성과 그에 따른 잠재적 문제점들을 정확하게 인식하고 이해하고 있는지는 확실하지 않다(Bartlett, 2016). 긴급한 자금조달이 필요한 스타트업의 창업자가 면밀한 검토 없이 불리한 조건을 받아들이거나, 자신의 스타트업의 성공에 대한 과도한 확신(hubris)을 가진 창업자가 잠재적 문제를 알면서도 그 효과를 과소평가하여 불리한 조건을 받아들일 가능성도 있다. 또한 (상환)전환우선주의 회계처리에 대한 이해 부족으로 상장 추진시 어려움을 겪을 수도 있다. 따라서 스타트업 창업자들이 자금조달, 특히 벤처캐피탈과 같은 지분투자를 통한 자금조달에 대한 이해도를 높일 수 있도록 교육ㆍ자문 등을 통하여 지원하는 것이 중요하다. 또한 투자계약서의 표준안을 보다 정교하게 발전시키고, 이에 대한 설명이 충분하게 제공되도록 할 필요가 있다.20)

국내에서는 아직까지 유니콘으로 성장한 스타트업이 IPO한 사례가 없기 때문에 기업가치 과대평가의 문제가 가시적으로 나타나지는 않았지만, 향후 미국의 WeWork의 IPO 철회 때와 같이 표면화될 가능성은 존재한다. 스타트업의 과대평가에 따른 위험이 IPO를 거쳐 공적시장의 투자자들에게 전가되지 않도록 하기 위해서는 IPO를 주관하는 투자은행의 역할이 중요하다. 또한 현재의 기업가치 결정 방식에 기인한 스타트업 기업가치의 과대평가는 벤처캐피탈 자금 공급이 풍부할 때 심화된다. 이는 정부의 혁신벤처기업 육성정책에 따라 공공부문으로부터 모험자본이 공급될 때, 유니콘의 수와 같은 외적으로 보여지는 목표에 과도하게 집착한다면 실제 본질적 가치보다 과대평가된, 평가상으로만 존재하는 유니콘을 만들어낼 가능성을 시사한다는 점에서 정책 집행에 있어서 냉철함과 신중함이 요구된다.

1) Lee(2013. 11. 2)

2) 예를 들어 중소벤처기업부(2020. 4. 9)

3) 본 보고서에서는 ‘스타트업’과 ‘벤처기업’을 엄밀하게 구별하지 않고, 혁신적ㆍ모험적인 창업초기 기업을 의미하는 용어로 혼용하되, ‘스타트업’을 주로 사용한다.

4) 우아한형제들(배달의민족)은 2018년 12월에 유니콘에 편입되어 CB Insights의 2019년 명단에는 포함되어 있었으나, 2020년 명단에는 포함되어 있지 않다. 2019년 12월 독일계 Delivery Hero에게 회사를 매각한다는 발표 때문인 것으로 추측된다. 본 보고서에서는 우아한형제들을 포함하여 총 11개 유니콘을 조사 대상으로 한다.

5) 투자 금액과 발행되는 주식 수를 결정하는 과정에서 스타트업과 벤처캐피탈은 당연히 그 스타트업의 성장성, 수익성 등 기업가치 결정요인들을 면밀하게 조사하고 분석하여 협상에 임할 것이다.

6) 본 보고서에서 ‘(상환)전환우선주’는 ‘전환우선주 또는 상환전환우선주’를 의미하는 표기이다.

7) Forbes(2019. 10. 7), Economist(2020. 4. 4)

8) Economist(2020. 4. 8)

9) 이기환ㆍ우재준(2002), 허남수 외(2002), 김석용ㆍ박태진(2006), 이상원 외(2010), 서병철ㆍ김건우(2011), 김석ㆍ전상경(2017) 등

10) 한국벤처투자(2018)에 의하면 통상 벤처캐피탈 업계에서는 의결권을 갖는 우선주를 선택하고 있으며, 해외의 경우도 동일하다.

11) Bartlett(2016), Gornall & Strebulaev(2020) 참고

12) Economist(2020. 4. 4)

13) 상환전환우선주 160만주를 발행하면 창업자 및 초기투자자의 지분율은 각각 41.67%가 되고, 신규투자자의 지분율은 16.67%이다. 16.67%에 대하여 1억 8,000만달러를 투자했기 때문에 기업가치는 10억 8,000만달러로 계산된다.

14) Bartlett(2016)

15) 조성훈(2020. 6. 22)

16) Forbes(2019. 10. 7), Economist(2020. 4. 4)

17) Economist(2020. 4. 8)

18) 본 보고서에서 조사한 국내 유니콘 중 4개사는 K-IFRS에 의하여 감사보고서를 작성하고 있으며, 이는 기업 매각, IPO 등에 대비하여 자발적으로 선택한 것으로 보인다.

19) 조선비즈(2019. 11. 14)

20) 한국벤처투자(KVIC)는 ‘벤처기업을 위한 벤처캐피탈 투자계약서 해설서’와 ‘초기기업(Seed)을 위한 벤처캐피탈 투자계약서 해설서’를 제공하고 있다(한국벤처투자, 2018).

참고문헌

김범준ㆍ안혜진ㆍ최종학ㆍ곽수근, 2018, STX에너지의 경영권 분쟁과 전환상환우선주의 역할,『회계저널』제27권 제1호, 191-222.

김석ㆍ전상경, 2017, 벤처캐피탈 투자의 부정적 효과,『한국증권학회지』제46권 제3호, 559-589.

김석용ㆍ박태진, 2006, 벤처캐피탈회사의 지분투자와 벤처기업 최초공모주 성과 분석,『벤처창업연구』제1권 제1호, 179-199.

박상철, 2018, 벤처투자계약의 국내법상 수용과 관련한 쟁점: 상환전환우선주 조항의 효력을 중심으로,『상사법연구』제37권 제2호, 383-419.

서병철ㆍ김건우, 2011, 벤처캐피탈의 자금투자 유형별 효과 분석,『기업가정신과 벤처연구』제14권 제1호, 69-88.

엄재민, 2007, 기업의 자금조달: 전환사채ㆍ전환상환우선주 따라잡기, Venture Digest vol.108, 38-39.

이기환ㆍ우재준, 2002, 코스닥 IPO 시장에서 벤처캐피탈회사의 역할 분석 ,『벤처경영연구』제5권 제1호, 3-32.

이상원ㆍ김지수ㆍ류두진, 2010, 벤처캐피탈이 IPO 시장에 미치는 영향에 관한 연구: KOSDAQ시장을 중심으로,『기업경영연구』제17권 제2호, 1-22.

이진호ㆍ박영석, 2018, 벤처캐피탈 투자회수 결정요인에 관한 연구,『한국증권학회지』제47권 제6호, 977-996.

조선비즈, 2019. 11. 14, 토스, 상환전환우선주 전량 전환우선주 전환 … 인터넷은행ㆍ증권업 진출 청신호.

조성훈, 2020. 6. 22, 유니콘 기업가치 평가에 대한 논의와 시사점, 자본시장포커스 오피니언 2020-14, 자본시장연구원.

중소벤처기업부, 2020. 4. 9, 벤처 4대 강국을 향한 비상, K-유니콘 프로젝트, 보도자료.

한국벤처투자, 2018,『벤처기업을 위한 벤처캐피탈 투자계약서 해설서』.

허남수ㆍ윤병섭ㆍ이기환, 2002, 벤처기업공개와 벤처캐피탈리스트의 역할 분석,『재무관리연구』제19권 제1호, 153-181.

Bartlett, R.P., 2016, A founder’s guide to unicorn creation: how liquidation preferences in M&A transactions affect start-up valuation, Research Handbook on Mergers and Acquisitions (Davidoff-Solomon & Hill eds.), 123-153.

Economist, 2020. 4. 4, Exit unicorns, pursued by bears.

Economist, 2020. 4. 8, SoftBank and sensibility.

Economist, 2020. 4. 8, Stacked and whacked.

Forbes, 2019. 10. 7, The unicorn bubble is bursting.

Gompers, P.A., Gornall, W., Kaplan, S.N., Strebulaev, I.A., 2020, How do venture capitalists make decisions? Journal of Financial Economics 135, 169-190.

Gornall, W., Strebulaev I.A., 2020, Squaring venture capital valuations with reality, Journal of Financial Economics 135, 120-143.

Lee, A., 2013. 11. 2, Welcome to the unicorn club: Learning from billion dollar startups, https://techcrunch.com/2013/11/02/welcome-to-the- unicorn-club/.

Lerner, J., Nanda, R., 2020, Venture capital’s role in financing innovation: What we know and how much we will need to learn, Harvard Business School working paper 20-131.